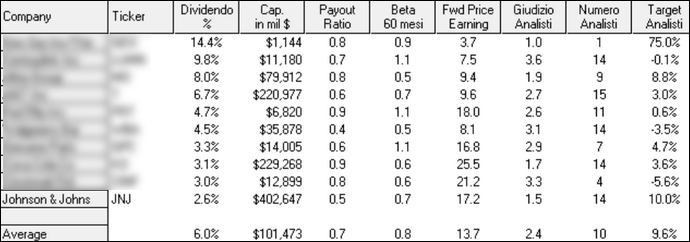

Il nostro modello di partenza per il 2021, risulta attualmente composto da due società operanti nel settore prodotti di consumo (dividendo 8% e 3,1%), una società nel settore ingrosso e dettaglio (dividendo 4,5%), una società nel settore farmaceutico (dividendo 2,6%), una società nel settore auto (dividendo 3,3%), due società telefoniche (dividendo 9,8% e 6,7%), una società assicurativa (dividendo 3%), e due società immobiliari (dividendo 14,4% e 4,7%), per una media pari al 6% annuo, investendo in parti uguali, con un controvalore pari a un decimo per ciascun titolo.

Società con questo tipo di record abbinano di norma ai dividendi performance storiche di rilievo. E' il caso di PASSA AL LIVELLO 2, una delle dieci società che abbiamo selezionato per il portafoglio 2021 e operante nel settore prodotti di consumo. La società distribuisce oggi un elevato dividendo pari a 8% annuo, suddiviso in rate trimestrali a marzo, giugno, settembre e dicembre, in crescita da ben 51 anni consecutivi. Questa maxi cedola si abbina ad una lunga storia di performance record a Wall Street. Su queste basi, il portale Kiplinger.com ha inserito la società nella speciale classifica denominata "I 50 migliori titoli di tutti i tempi". I risultati sono evidenti: dal lontano 1926 al 2016, in un orizzonte di 90 anni, il titolo ha messo a segno una performance del 17,7% annuo composto, accumulando una ricchezza di 470 miliardi di dollari. Con questo tipo di risultato, le crescite sono state esponenziali, grazie al potente effetto leva generato dall'interesse composto. Un capitale di soli dieci dollari investito nel 1926 nella società si è trasformato oggi in un importo multimilionario pari a ben 23.435.091 dollari, con una rendita pari a 1.874.872 dollari annui! Nonostante i risultati conseguiti, il titolo risulta ancora sottovalutato alle attuali quotazioni di borsa, con un price earning di sole 9,4 volte gli utili per l'anno in corso e un giudizio BUY (1,9) da parte degli analisti internazionali.

"Lo sapete quale è la cosa che mi da più piacere? Vedere accreditati i miei dividendi!" John Davison Rockefeller (8 July 1839 – 23 May 1937)

Dopo l'analisi dei portafogli Top Analisti e ETF Italia della scorsa settimana, il report di oggi è dedicato al portafoglio Top Dividend, il nostro modello composto in maniera costante da dieci società internazionali leader per dividendo. Per mantenere un profilo di elevata qualità delle aziende selezionate, in abbinamento al requisito di dividendo elevato, negli ultimi mesi abbiamo inserito un ulteriore nuovo parametro di selezione, che richiede per l'appartenenza al Top Dividend un track record almeno 25 anni di crescite consecutive dei dividendi. La attuale fase di debolezza dell'economia globale, sta causando una contrazione degli utili per diverse aziende quotate, mettendo a rischio la sostenibilità futura dei dividendi. In alcuni casi sono già stati annunciati tagli o sospensioni delle prossime cedole, provocando conseguenti ribassi dei titoli in borsa. Per limitare questo trend, stiamo puntando maggiormente sulla qualità del dividendo e sulla sua sostenibilità futura, piuttosto che sul livello del rendimento immediato in assoluto. Statisticamente, le aziende con oltre 25 anni di aumenti dei dividendi, hanno dimostrato negli ultimi anni una maggiore capacità di attraversare indenni anche le fasi più difficili dei mercati. In particolare, le dieci aziende che abbiamo selezionato oggi per il nostro portafoglio vantano in media ben 46 anni di crescite dei dividendi, ed hanno superato indenni numerosi cicli di recessione economica ed eventi negativi, come guerre locali e regionali, gravi attentati e shock petroliferi che si sono alternati in questi ultimi decenni.

Movimenti di oggi per il portafoglio Top Dividend:

Vendite: PASSA AL LIVELLO 2, approfittando della performance record pari a +16,5% ottenuta sul titolo in soli otto mesi dal nostro inserimento in portafoglio del 07 aprile 2020.

Nuovi acquisti: utilizziamo il controvalore derivante dalla vendita di oggi e iniziamo una nuova posizione acquistando 184 azioni PASSA AL LIVELLO 2. La società vanta un track record di ben 44 anni consecutivi di aumenti dei dividendi. La società ha incrementato il suo dividendo ogni anno negli ultimi 44 anni. Il dividendo attuale è pari al 4,5% annuo, corrisposto in quattro rate trimestrali. Storicamente, il dividendo si è mosso da un minimo di 0,7% nei periodi di sopravvalutazione dei titolo ad un massimo di 2,8% nei periodi di maggiore sottovalutazione del titolo. Per ritornare in area di sottovalutazione, il titolo dovrebbe crescere di oltre il 100% dai valori attuali. Fondata nel 1901 ed oltre 400.000 dipendenti, questa multinazionale gestisce un network globale di oltre 20.000 farmacie nel mondo in 25 paesi, situate tra Stati Uniti, Irlanda, Norvegia, Svezia, Olanda, Regno Unito, Italia e in Cina, uno dei mercati più promettenti a livello globale, dove la società gestisce la più grande rete di farmacie, con circa 5.000 punti vendita. La divisione europea di questa azienda, con 350 centri di distribuzione in 19 paesi, è uno dei più grossi distributori farmaceutici e fornisce medicinali, altri prodotti sanitari e servizi a oltre 110.000 farmacie, medici, centri sanitari e ospedali.

Questo portafoglio, partito nel settembre di 20 anni fa, è un potente strumento che permette di beneficiare di una elevata rendita passiva, abbinata a potenziali capital gain di medio termine. Top Dividend è uno dei tre portafogli internazionali inclusi nel servizio online di Secondo Livello e viene elaborato utilizzando un sofisticato sistema di ricerca in grado di identificare ogni mese un ristretto gruppo di dieci società caratterizzate da dividendi periodici attestati ai massimi livelli e fondamentali a sconto rispetto al mercato.

L'importanza dei dividendi nel lungo termine e analisi storiche

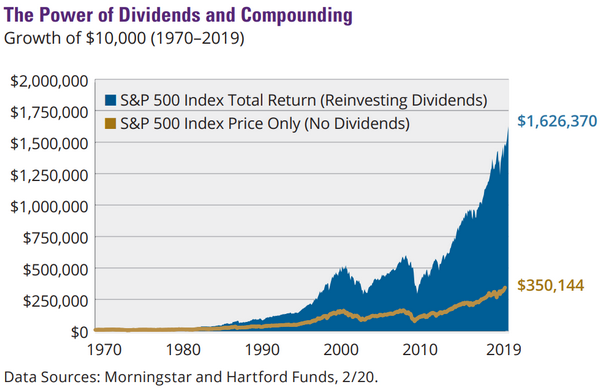

La nostra strategia di selezione è indirizzata all'investimento in un paniere ristretto di società leader, caratterizzate da quotazioni a sconto e da lunghi track record di crescite dei dividendi, reinvestendo con costanza le cedole incassate e sfruttando il questo modo il potente effetto leva derivante dall'interesse composto. Secondo uno studio realizzato da Hartford Funds e Morningstar, che prende in considerazione 50 anni di borsa Usa (dal 1970 al 2019), un capitale di 10.000 dollari investito nel 1970 sui titoli a dividendo dell'indice S&P500, si è trasformato a fine 2019 in un importo pari a 1.626.370 dollari, considerando il reinvestimento dei dividendi, contro 350.144 dollari senza i dividendi, confermando come nel lungo termine gran parte della ricchezza accumulata sia stata generata proprio dai dividendi, spostando in secondo piano i soli capital gain.

Performance e dividendi dal 1871 ad oggi

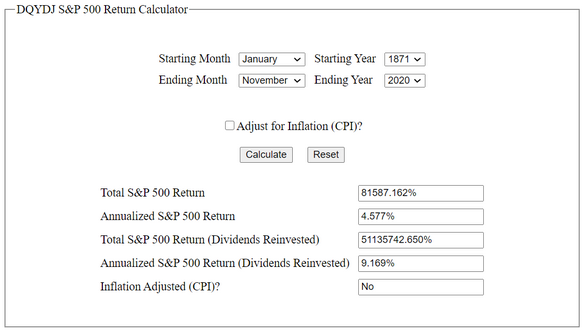

Considerando l'intero periodo storico del mercato azionario Usa, e analizzando le performance secolari, notiamo che più si allunga l'orizzonte temporale e più i dividendi acquistano maggiore importanza nella determinazione della performance complessiva. Dal gennaio 1871 ad oggi la performance della borsa Usa è stata pari al 4,5% annuo composto senza considerare i dividendi e del 9,1% annuo composto calcolando il reinvestimento dei dividendi. Il potente effetto leva generato dell'interesse composto (effetto palla di neve) ha amplificato in maniera esponenziale i guadagni. Un solo dollaro investito sull'indice della borsa Usa nel 1871 è diventato oggi 816 dollari senza considerare i dividendi e ben 511.358 dollari reinvestendo i dividendi! (fonte dqydi.net)

In sintesi, i dividendi sono stati la maggiore componente per la performance complessiva dei mercati azionari nel lungo termine. Con una redditività elevata, e una media di oltre 40 cedole distribuite ogni anno ai partecipanti, Top Dividend si propone di ottenere un mix di dividendi e performance superiori nel corso di un intero ciclo di mercato. Vediamo ora nel dettaglio il nuovo portafoglio Top Dividend per il mese in corso.

Dividendo 6% - I dieci titoli del nuovo portafoglio Top Dividend per il 2021

(per visualizzare tutti i nomi dei titoli PASSA AL LIVELLO 2)

Come si evidenzia, la tabella sopra contiene diversi indicatori fondamentali, per permettere ai nostri abbonati di effettuare ulteriori analisi e approfondimenti. Vediamo nel dettaglio i principali parametri fondamentali del portafoglio Top Dividend.

Dividendo %: La nuova selezione dei dieci titoli conferma rendimenti elevati, con un dividendo medio pari a 6% annuo, contro 1,5% dell'indice S&P500, con un massimo di 14,4% annuo per la società con il maggiore dividendo, ad un minimo di 2,6% annuo per la società con il minore dividendo.

Cap in mil $: Indica la capitalizzazione di borsa in milioni di dollari alle attuali quotazioni. Il valore attuale per le dieci società del portafoglio Top Dividend mostra un valore medio di 101,4 miliardi di dollari, con un massimo di 402 miliardi per la società con la maggiore capitalizzazione, ad un minimo di 1 miliardo per la società con la minore capitalizzazione.

Payout Ratio: Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, sono da preferire società che mantengono livelli di Pay Out più contenuti ed inferiori a 1, a garanzia di stabilità delle cedole anche per il futuro. Il valore attuale per le dieci società del portafoglio Top Dividend mostra un Pay Out medio pari a 0,7.

Beta 60 mesi: Il Beta è il coefficiente che misura il comportamento di un singolo titolo rispetto al mercato. Un Beta maggiore di uno evidenzia oscillazioni di un titolo superiori al mercato, mentre un Beta inferiore ad uno mostra movimenti del titolo inferiori alle variazioni del mercato. Attualmente il Beta medio del portafoglio è pari a 0,8 con una rischiosità inferiore rispetto al mercato.

Fwd Price Earning: E' uno degli indicatori più usati nella valutazioni delle società. In questa colonna è riportato il Forward Price Earning, ovvero il rapporto tra prezzo di borsa e utili attesi per l'anno in corso. Attualmente il rapporto medio delle dieci società del portafoglio è pari a 13,7 volte, contro 22,9 volte dell'indice S&P500.

Giudizio Analisti: Indica i giudizi medi dei broker e analisti internazionali che seguono attualmente le società. Il valore attuale per le dieci società del portafoglio Top Dividend mostra un giudizio medio pari a 2,4 (in una scala da 1 Strong Buy, a 5 Sell).

Numero Analisti: Indica il totale degli analisti che seguono le società. In media, le valutazioni riportate in tabella si basano su un totale a di 10 analisti.

Target Analisti: indica il potenziale di crescita medio dai prezzi attuali di borsa calcolato dagli analisti per i prossimi 6-12 mesi. Attualmente l'obiettivo di guadagno medio del portafoglio Top Dividend è pari a +9,6%. Sommando i dividendi previsti, pari ad un ulteriore 6% annuo, il rendimento obiettivo totale sale a +15,6%. I target potenziali degli analisti sono pubblicati a scopo informativo e per un maggiore approfondimento da parte dei nostri lettori, ma non vengono considerati nella costruzione del portafoglio. La nostra selezione dei titoli si basa principalmente sul dividendo.

Considerati i dividendi elevati e i fondamentali a sconto in borsa, i dieci titoli che compongono attualmente il modello resteranno in portafoglio senza variazioni per le prossime quattro settimane, fino a martedì 12 gennaio 2021, data del prossimo aggiornamento mensile.

Buone performance a tutti!

Paolo Crociato

Con soli 19,99 euro mensili a mezzo carta di credito, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata.

clicca qui per abbonarti anche per un solo mese: ISCRIZIONE

Regola base: disciplina di investimento

|

Nessun commento:

Posta un commento