Avviso: a causa della consueta pausa per le festività, il prossimo report non sarà pubblicato nella giornata di martedì 31 dicembre 2024, e riprenderà regolarmente con l'edizione di martedì 7 gennaio 2025. Cogliamo l'occasione per augurare a tutti i nostri iscritti i migliori Auguri di Buone Feste!

Dieci campioni dei dividendi con target elevati per gennaio 2025. Questo particolare portafoglio ci permette di incassare ogni anno una solida rendita crescente, investendo in un paniere composto da 10 società leader internazionali ad alto dividendo, con target elevati di crescita assegnati dagli analisti e una media di 43 anni consecutivi di aumenti delle distribuzioni. In aggiunta ai ricchi dividendi, queste dieci aziende hanno messo a segno performance record in borsa negli ultimi decenni e offrono ulteriori potenziali di crescita per il futuro. Nonostante i brillanti risultati degli ultimi mesi, alle attuali quotazioni ben 5 tra le 10 società offrono ancora quotazioni a sconto rispetto al valore intrinseco calcolato dagli analisti. In particolare, nel report di oggi analizziamo nel dettaglio una nuova società leader nel settore dell'energia, con un track record di 37 anni consecutivi di aumenti dei dividendi ed elevati target di crescita per il futuro. Il giudizio medio dei 4 analisti e broker che seguono il titolo indica un potenziale pari a +17,3%, a cui si aggiunge un ricco dividendo del 5,5% annuo, per un total return previsto pari a +22,8% per i prossimi 6-12 mesi.

Il Successo della Strategia di Investimento in Titoli a Crescita del Dividendo nel 2024

Il 2024 è stato un anno straordinario per la nostra strategia di investimento focalizzata sui titoli a crescita del dividendo. Nonostante le fluttuazioni dei mercati globali e le sfide economiche in corso, questa strategia ha continuato a dimostrarsi una scelta vincente per gli investitori orientati al lungo termine. In particolare, il nostro portafoglio Top Analisti ha messo a segno una performance complessiva pari a +19,9% da inizio anno tra dividendi e capital gain. La combinazione di flussi di cassa crescenti e solidità finanziaria delle aziende selezionate ha generato rendimenti significativi, rafforzando la nostra convinzione in questo approccio. Grazie a una selezione attenta e disciplinata basata sui fondamentali, i nostri portafogli hanno registrato ulteriori crescite dei dividendi rispetto al 2023, abbinate a performance record, con aziende come Williams Sonoma, con un guadagno pari a +84,5% da inizio anno, seguita da Walmart +77,3%, e da Unum Group +62,8%. In aggiunta, queste aziende hanno aumentato i payout agli azionisti, offrendo sia stabilità che crescita del capitale. I risultati non si sono limitati al semplice incremento dei dividendi, ma hanno incluso un apprezzamento significativo delle azioni, con performance totali superiori rispetto agli indici di riferimento. La strategia di investimento in titoli a crescita del dividendo si basa sull’identificazione di aziende con una solida storia di aumenti regolari dei dividendi. Queste aziende, spesso denominate "Dividend Growers", sono caratterizzate da fondamentali finanziari robusti, leadership nei rispettivi settori e un impegno concreto verso gli azionisti. Ecco i pilastri principali della strategia:

1. Sostenibilità dei Dividendi - La chiave per il successo a lungo termine è investire in aziende che possono sostenere e aumentare i loro dividendi. Questo si ottiene selezionando titoli con:

- Bassi payout ratio, che indicano margini per ulteriori aumenti.

- Flussi di cassa stabili, anche in periodi di recessione.

- Settori stabili come beni di consumo, farmaceutica, e utilities.

2. Crescita del Capitale a Lungo Termine - Le aziende che aumentano regolarmente i dividendi tendono ad attirare investitori disciplinati, creando una domanda costante e contribuendo a una crescita sostenuta del valore delle azioni. Negli ultimi decenni, le azioni di aziende con crescita costante dei dividendi hanno sovraperformato quelle che distribuiscono dividendi statici o assenti.

3. Resilienza nei Mercati Volatili - Durante i periodi di crisi economica o volatilità di mercato, i titoli a crescita del dividendo offrono un’ancora di stabilità. Gli aumenti dei dividendi compensano la pressione al ribasso sui prezzi delle azioni e garantiscono un flusso di reddito crescente.

4. Effetto Compounding - Reinvestire i dividendi in crescita consente di beneficiare dell’effetto composto, accelerando l'accumulo di ricchezza nel lungo termine. Ad esempio, investire in un’azienda con un dividend yield iniziale del 2% e una crescita annuale del dividendo del 10% può trasformare quel 2% in un rendimento del 6% in meno di 15 anni.

Vantaggi per gli Investitori

1. Reddito Crescente - Una crescita costante del dividendo protegge il potere d’acquisto degli investitori dall'inflazione. Aziende come PepsiCo, presente da anni nel nostro portafoglio, ha aumentato i dividendi per oltre 50 anni consecutivi, dimostrano la potenza di questa strategia.

2. Stabilità e Rendimento Totale - Secondo uno studio di Standard & Poor's, dal 1990 al 2023, le azioni di aziende che hanno aumentato i loro dividendi hanno generato un rendimento annualizzato del 10,7%, rispetto al 7,7% delle aziende che non distribuiscono dividendi.

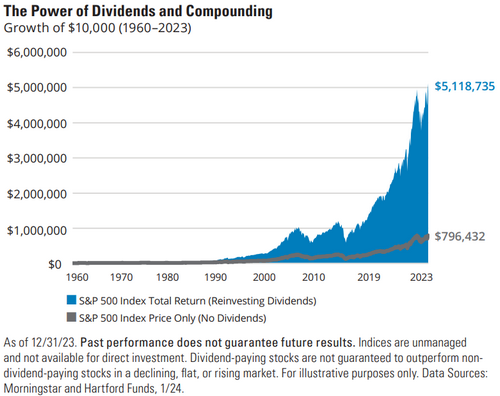

Ecco il grafico che mostra la crescita di un capitale di €10.000 dal 1990 al 2023, con e senza reinvestimento dei dividendi. I valori finali sono:

- Con reinvestimento dei dividendi (10,7%): €233.520

- Senza dividendi (7,7%): €87.370

3. Minor Rischio Relativo - Le società che aumentano regolarmente i dividendi tendono ad avere bilanci più solidi e un minor rischio di insolvenza, il che le rende particolarmente attrattive durante le fasi di mercato ribassista.

In sintesi, il successo del 2024 è una dimostrazione del valore di una strategia di investimento disciplinata e orientata al lungo termine. Continuare a puntare su aziende con una solida crescita dei dividendi permette di costruire ricchezza in modo stabile, riducendo il rischio e beneficiando dei vantaggi dell’interesse composto. Con l'impegno a seguire questa strategia, possiamo guardare al futuro con fiducia, certi che i risultati continueranno a premiare i nostri portafogli, investendo con disciplina, costanza e lungimiranza.

Acquistare azioni che pagano dividendi è come piantare un albero che continuerà a dare frutti. - John D. Rockefeller, Industriale e filantropo

Ci sono oggi 696 società a Wall Street con oltre 5 anni consecutivi aumenti dei dividendi, sulle oltre 5.000 quotate. Tra queste, 141 società offrono sconti superiori al 10% rispetto al valore intrinseco stimato dagli analisti, in aumento rispetto alle 113 società della scorsa settimana. Di seguito pubblichiamo gli aggiornamenti più recenti dei rating da parte degli analisti su alcune delle società presenti attualmente nei nostri portafogli:

Nuovo BUY su PASSA AL LIVELLO 2, con 47 anni consecutivi di aumento dei dividendi. In data 17/12/24 l'analista Anthony Petrone di Mizuho Securities ha mantenuto un giudizio BUY, con un obiettivo di 100 dollari, pari a +22,9% dalle attuali quotazioni

Nuovo BUY su PASSA AL LIVELLO 2, con 14 anni consecutivi di aumenti dei dividendi. In data 17/12/24 l’analista Evan Seigerman di BMO Capital ha mantenuto un giudizio BUY, con un obiettivo di 36 dollari, pari a +36,2% dalle attuali quotazioni

Nuovo BUY su Abbott Laboratories (ABT), leader nel settore farmaceutico, con 53 anni consecutivi di aumento dei dividendi. In data 20/12/24 l’analista Josh Jennings di TD Cowen ha mantenuto un giudizio BUY, con un obiettivo di 135 dollari pari a +18,2% dalle attuali quotazioni. Nei giorni scorsi, la società ha annunciato che il suo consiglio di amministrazione ha aumentato il dividendo ordinario trimestrale della società a 59 centesimi per azione, con una crescita del 7,3% dal 2023. Complessivamente, il pagamento trimestrale dei dividendi della società è aumentato di oltre il 60% dal 2020. Il titolo è presente nel nostro portafoglio Top Analisti dal 26 aprile 2016, e questo ci ha permesso di beneficiare completamente di queste forti crescite. Il nuovo aumento segna i 53 anni consecutivi di crescita dei dividendi, e porta al 404esimo dividendo trimestrale pagato da Abbott senza interruzioni dal 1924, per un record totale di 100 anni di dividendi. Il nuovo dividendo in contanti sarà pagabile il prossimo 14 febbraio 2025 agli azionisti che già possiedono o acquisteranno il titolo entro il 15 gennaio 2025. Abbott è membro dell'indice S&P 500 Dividend Aristocrats, che tiene traccia delle società che hanno aumentato i dividendi ogni anno per almeno 25 anni consecutivi.

Nuovo BUY su PASSA AL LIVELLO 2, con 54 anni consecutivi di aumenti dei dividendi - In data 20/12/24 l’analista Alexander Slagle di Jefferies ha mantenuto un giudizio BUY, con un obiettivo di 95 dollari, pari a +23,2% dalle attuali quotazioni

Nuovo BUY su PASSA AL LIVELLO 2, con 31 anni consecutivi di aumento dei dividendi. In data 19/12/24 l'analista Jamie Cook di Truist Financial ha mantenuto un giudizio BUY, con un obiettivo di 525 dollari, pari a +29% dalle attuali quotazioni

Nuovo BUY su RTX Corp (RTX), leader mondiale della difesa, con 31 anni consecutivi di aumenti dei dividendi. In data 19/12/24 l'analista Kenneth Herbert di RBC Capital ha mantenuto un giudizio BUY, con un obiettivo di 140 dollari, pari a +20,2% dalle attuali quotazioni

Dopo l'aggiornamento di martedì scorso del portafoglio Top Analisti ed ETF Italia, il report di oggi è interamente dedicato al portafoglio Top Dividend, il nostro modello composto in maniera costante da dieci società internazionali leader per dividendo. Questo portafoglio, si propone di generare una rendita passiva crescente ogni anno, investendo in un paniere di aziende leader, caratterizzate da lunghi track record di aumenti dei dividendi, con un requisito minimo di almeno 25 anni consecutivi di crescite. Su un totale di oltre 8.000 aziende quotate a Wall Street, solamente 138 società superano attualmente questo importante parametro di selezione. In totale, meno di 2 aziende su 100 sono state capaci di superare questo traguardo, indipendentemente dall'andamento altalenante dei cicli economici, con numerose recessioni e fasi di debolezza. I dividendi sono denaro contante che le società distribuiscono ogni trimestre ai propri azionisti. Per mantenere trend di aumenti costanti dei dividendi, sono necessari bilanci solidi, supportati da business consolidati e lunghi track record di crescite di utili e ricavi. Senza questi requisiti fondamentali, risulta difficile per le società sostenere aumenti delle distribuzioni per periodi prolungati, e di fatto la crescita del dividendo costituisce un indicatore di solidità finanziaria di una impresa. Di conseguenza, questa ristretta élite di titoli, ha premiato gli investitori con performance superiori e una volatilità più contenuta rispetto agli indici di borsa. All'interno di questo gruppo, il nostro portafoglio Top Dividend seleziona solamente quelle società con i dividendi più elevati, con una revisione mensile della composizione. Attualmente, tutti i dieci titoli che compongono il portafoglio, superano ampiamente il requisito di almeno 25 anni di aumenti dei dividendi, raggiungendo una media di 43 anni consecutivi di incrementi, con 3 società che superano i 50 anni di aumenti. Complessivamente, il rendimento medio dei dividendi è pari al 4,5%, superiore rispetto alla media degli ultimi 5 anni.

Su queste basi, proseguiamo con la nostra metodologia, basata sui dividendi e sui fondamentali, con una rigida selezione di dieci società internazionali sottovalutate, potenzialmente capaci di generare rendite superiori nel lungo termine, con qualsiasi andamento di mercato. L'investimento in società a crescite dei dividendi è una maratona, che genera risultati superiori negli anni, sfruttando il potente effetto dell'interesse composto. Albert Einstein definiva l'interesse composto come l'ottava meraviglia del mondo, affermando: “Chi lo capisce guadagna, chi non lo capisce paga”. Ad esempio, con un rendimento del 15% annuo, un capitale raddoppia ogni cinque anni e quadruplica ogni dieci anni, creando quello che viene definito come l'effetto palla di neve. Se prendiamo una piccola palla di neve e la facciamo rotolare giù da una montagna, questa accumulerà progressivamente altra neve diventando sempre più grande fino ad assumere dimensioni enormi (effetto composto). In sintesi, Top Dividend è uno strumento semplice e potente, che permette di costruire una elevata rendita passiva crescente, abbinata a potenziali capital gain nel medio lungo termine. Top Dividend è uno dei tre modelli di portafoglio inclusi nella registrazione al servizio online di Secondo Livello e viene elaborato utilizzando un sofisticato sistema di ricerca, in grado di identificare un ristretto gruppo di sole dieci società, caratterizzate da dividendi periodici attestati ai massimi livelli e fondamentali a sconto rispetto al mercato, con una revisione mensile della composizione. In aggiunta al requisito di dividendo elevato, per appartenere al portafoglio Top Dividend, le società candidate devono superare un ulteriore rigido parametro di selezione: avere mantenuto un track record di almeno 25 anni consecutivi di crescite dei dividendi, a garanzia della sicurezza e stabilità delle rendite distribuite dal modello. Questo importante criterio conferma il profilo di elevata qualità delle aziende selezionate. Storicamente, le aziende con lunghi track record di aumenti dei dividendi, (dividend growth) hanno sistematicamente ottenuto performance superiori al mercato con una minore volatilità, e hanno dimostrato una maggiore capacità di attraversare indenni anche le fasi più difficili dei mercati, come recessioni economiche, crisi politiche, guerre locali e regionali, gravi attentati e shock petroliferi, che si sono alternate di frequente in questi ultimi decenni nel mondo.

L'importanza dei dividendi nel lungo termine - 63 anni di storia

Molti studi autorevoli hanno confermato in questi ultimi anni l'importanza dei dividendi nel lungo termine. Tra questi, uno studio realizzato da Hartford Funds e Morningstar, prende in considerazione gli ultimi 63 anni di borsa Usa (dal 1960 al 2023). Secondo lo studio, un capitale di 10.000 dollari investito nel 1960 sui titoli a dividendo appartenenti all'indice S&P500, si è trasformato a fine 2023 in un importo pari a 5.118.735 dollari, pari al 10,4% annuo composto considerando il reinvestimento dei dividendi, contro 796.432 dollari, pari al 7,2% senza i dividendi, confermando come nel lungo termine gran parte della ricchezza accumulata sia stata generata proprio dai dividendi, spostando in secondo piano i soli capital gain.

Performance e dividendi dal 1871 ad oggi

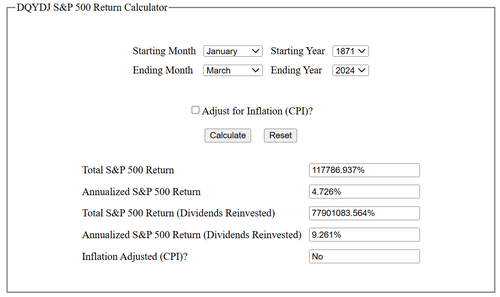

Considerando l'intero periodo storico del mercato azionario Usa, e analizzando le performance secolari, notiamo che più si allunga l'orizzonte temporale e più i dividendi acquistano maggiore importanza nella determinazione della performance complessiva. Il potente effetto leva generato dell'interesse composto (effetto palla di neve) ha amplificato in maniera esponenziale i guadagni. Un solo dollaro investito sull'indice della borsa Usa nel 1871 è diventato oggi 1.178 dollari senza considerare i dividendi, con un rendimento del 4,7% annuo composto, e ben 779.012 dollari, con un rendimento del 9,2% annuo composto, calcolando il reinvestimento dei dividendi! (fonte dqydi.net)

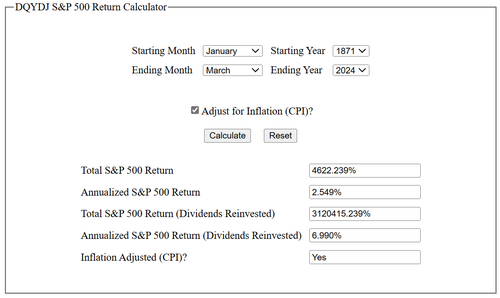

Anche rettificando i dati per gli effetti dell'inflazione, i risultati storici restano elevati. Un dollaro investito sull'indice della borsa Usa nel 1871 vale oggi 47 dollari in termini reali senza considerare i dividendi, e ben 31.205 dollari calcolando il reinvestendo dei dividendi, con un rendimento pari al 6,9% annuo composto al netto dell'inflazione!

Sulla base di queste analisi, si conferma che i dividendi sono stati la maggiore componente per la performance complessiva dei mercati azionari nel lungo termine. Con una redditività elevata, e una media di oltre 40 cedole distribuite ogni anno ai partecipanti, Top Dividend si propone di ottenere un mix di dividendi e performance superiori nel corso di un intero ciclo di mercato. Vediamo ora nel dettaglio il nuovo portafoglio Top Dividend per il mese in corso.

Dividendo 4,8% annuo e 43 anni di aumenti - Le dieci società del nuovo portafoglio Top Dividend per gennaio 2025

Per visualizzare tutti i titoli in forma integrale e scaricare il portafoglio PASSA AL LIVELLO 2

Come si evidenzia, la tabella sopra contiene diversi indicatori fondamentali, per permettere ai nostri abbonati di effettuare ulteriori analisi e approfondimenti. Vediamo nel dettaglio i principali parametri fondamentali del portafoglio Top Dividend.

Dividendo %: La nuova selezione dei dieci titoli conferma rendimenti elevati, con un dividendo medio pari al 4,8% annuo, oltre il triplo rispetto all'1,3% dell'indice S&P500, con un massimo di 7,6% annuo per la società con il maggiore dividendo, ad un minimo di 2,9% annuo per la società con il minore dividendo.

Cap in mil $: Indica la capitalizzazione di borsa in milioni di dollari alle attuali quotazioni. Il valore attuale per le dieci società del portafoglio Top Dividend mostra un valore medio di 93 miliardi di dollari, con un massimo di 269 miliardi per la società con la maggiore capitalizzazione, ad un minimo di 7,5 miliardi per la società con la minore capitalizzazione.

Payout Ratio: Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, sono da preferire società che mantengono livelli di Pay Out più contenuti ed inferiori a 1, a garanzia di stabilità delle cedole anche per il futuro. Il valore attuale per le dieci società del portafoglio Top Dividend mostra un Pay Out medio pari a 0,7.

Beta 60 mesi: Il Beta è il coefficiente che misura il comportamento di un singolo titolo rispetto al mercato. Un Beta maggiore di uno evidenzia oscillazioni di un titolo superiori al mercato, mentre un Beta inferiore ad uno mostra movimenti del titolo inferiori alle variazioni del mercato. Attualmente il Beta medio del portafoglio è pari a 1, in linea con il mercato.

Fwd Price Earning: E' uno degli indicatori più usati nella valutazione delle società. In questa colonna è riportato il Forward Price Earning, ovvero il rapporto tra prezzo di borsa e utili attesi per l'anno in corso. Attualmente il Price Earning medio delle dieci società del portafoglio è pari a 13,7 volte, contro 20,8 volte dell'indice S&P500.

Giudizio Analisti: Indica i giudizi medi dei broker e analisti internazionali che seguono attualmente le società. Il valore attuale per le dieci società del portafoglio Top Dividend mostra un giudizio medio pari a BUY (2,3), su una scala da 1 a 5 (1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell).

Numero Analisti: Indica il totale degli analisti che seguono le società. In media, le valutazioni riportate in tabella si basano su un totale di 16 analisti.

Target Analisti: indica il potenziale di crescita medio dai prezzi attuali di borsa calcolato dagli analisti per i prossimi 6-12 mesi. Attualmente l'obiettivo di guadagno medio del portafoglio Top Dividend è pari a +13%. Sommando i dividendi previsti, pari ad un ulteriore 4,8% annuo, il rendimento obiettivo totale sale a +17,8%. I target potenziali degli analisti sono pubblicati a scopo informativo e per un maggiore approfondimento da parte dei nostri lettori, ma non vengono considerati nella costruzione del portafoglio. La nostra selezione dei titoli si basa principalmente sulla stabilità e crescite dei dividendi.

Movimenti per il portafoglio Top Dividend:

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: nessuno - titoli caldi (interessanti per coloro che iniziano a costruire un portafoglio o per mediare i corsi su posizioni già presenti) PASSA AL LIVELLO 2, società leader nel settore dell'energia, con un track record di 37 anni consecutivi di aumenti dei dividendi. Per una corretta diversificazione del rischio, abbiamo investito su questa società in abbinamento in parti uguali agli altri nove titoli che compongono attualmente il portafoglio, scaricabile in forma integrale agli abbonati di Secondo Livello. Considerati i dividendi elevati e i fondamentali a sconto in borsa, manteniamo invariate le altre posizioni che compongono attualmente il modello per le prossime quattro settimane, fino a martedì 28 gennaio 2025, data di pubblicazione del prossimo aggiornamento mensile del portafoglio. Vediamo ora nel dettaglio l'analisi della nuova società.

Risultati solidi, target elevati e impegno per la sostenibilità - Nuovo BUY per un campione dei dividendi nel settore energia

Principali motivazioni di acquisto: In un panorama energetico in continua evoluzione, questa società si posiziona come un protagonista solido e affidabile, con una storia decennale di crescita e redditività. Con oltre 140 anni di storia, vanta una forza lavoro di oltre 5.000 dipendenti dedicati a fornire soluzioni energetiche innovative e personalizzate a clienti residenziali, commerciali e industriali negli Stati Uniti e in altri 30 paesi del mondo. L'azienda vanta una solida performance finanziaria, con un track record di crescita costante di utili e ricavi. Negli ultimi anni, ha dimostrato una notevole resilienza di fronte alle numerose sfide economiche, evidenziando la solidità del suo modello di business diversificato. Su queste basi, vanta un eccellente curriculum in materia di dividendi, con un impegno di lunga data a restituire valore agli azionisti, aumentando il suo dividendo annuale per 37 anni consecutivi e posizionandosi come un titolo da reddito affidabile per gli investitori a lungo termine. In aggiunta, questa società presenta diverse caratteristiche interessanti che la rendono un'opzione d'investimento allettante.

Portafoglio diversificato: il modello di business diversificato di questa società offre una protezione contro le fluttuazioni del mercato e garantisce una generazione di entrate stabili.

Solida redditività e flussi di cassa: la comprovata redditività di questa società, unita a flussi di cassa in aumento negli anni, consente di sostenere dividendi solidi e investimenti in crescita.

Impegno per la sostenibilità: questa società è impegnata nella promozione di pratiche aziendali sostenibili e nella riduzione del suo impatto ambientale, posizionandola in modo favorevole per il futuro.

Team di gestione esperto: il team di gestione di questa società vanta una comprovata esperienza nel settore energetico e un solido track record di successi.

Descrizione del business: Fondata nel lontano 1882, l'azienda è una holding che distribuisce, immagazzina, trasporta e commercializza prodotti energetici e servizi correlati. Negli Stati Uniti, la società possiede e gestisce un'attività di commercializzazione e distribuzione di propano al dettaglio, servizi di distribuzione di gas naturale ed elettricità, e attività di marketing energetico, infrastrutture midstream, stoccaggio, raccolta e lavorazione di gas naturale, produzione di gas naturale, generazione di elettricità e servizi energetici. In Europa, la società commercializza e distribuisce propano e altri gas di petrolio liquefatti (GPL) e commercializza altri prodotti e servizi energetici. Opera attraverso quattro segmenti: Gas Propano negli Stati Uniti, Divisione internazionale, Midstream & Marketing e Utilities. Il primo segmento opera nella distribuzione di propano a circa 1,3 milioni di clienti residenziali, commerciali/industriali, di carburante per motori, agricoli e all'ingrosso attraverso 1.400 punti di distribuzione del propano. L'azienda distribuisce gas di petrolio liquefatti (GPL) a clienti residenziali, commerciali, industriali, agricoli, all'ingrosso e di carburante per autoveicoli; e fornisce servizi logistici, di stoccaggio e di altro tipo a distributori di GPL di terze parti. In aggiunta, fornisce elettricità a circa 62.600 attraverso 4.100 chilometri di linee e 14 sottostazioni, con un mix di impianti di generazione elettrica alimentati a carbone, a gas di discarica, ad energia solare e a gas naturale. Il segmento Internazionale comprende attività di distribuzione di GPL in Austria, Belgio, Repubblica Ceca, Danimarca, Finlandia, Francia, Ungheria, Italia, Lussemburgo, Paesi Bassi, Norvegia, Polonia, Romania e altri paesi.

Trend del dividendo: La società ha incrementato il suo dividendo ogni anno negli ultimi 37 anni. Ai prezzi attuali di borsa, il dividendo è pari al 5,5% annuo, corrisposto in quattro rate trimestrali. Si tratta attualmente di una delle posizioni del nostro portafoglio Top Dividend con il dividendo più elevato. Storicamente, il rendimento del dividendo si è mosso da un minimo di 1,9% annuo nei periodi di maggiore sopravvalutazione del titolo, fino ad un massimo di 4,2% annuo nei periodi di maggiore sottovalutazione del titolo. L'attuale rendimento, pari al 5,5% annuo indica un forte sconto del titolo in borsa. Per ritornare nuovamente in area di sopravvalutazione, il titolo dovrebbe aumentare di oltre il 200% dai livelli attuali.

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha mantenuto un trend stabile degli utili. Per i prossimi 3 anni gli analisti stimano una crescita più sostenuta degli utili, con un aumento pari al 12,8% annuo.

Multipli di borsa: Il price earning attuale del titolo è pari a sole 9,1 volte gli utili attesi per il 2024. La capitalizzazione attuale è pari a 5,8 miliardi, con un rapporto prezzo/ricavi pari a 0,8 volte.

Performance in borsa: Dal 30 giugno 1972 ad oggi il titolo ha messo a segno risultati record, con un rendimento complessivo pari a +9216%, calcolando il reinvestimento dei dividendi (fonte Morningstar). Nonostante i buoni risultati ottenuti, il titolo quota ora ad un livello inferiore di oltre il 50% rispetto ai massimi toccati nel 2018, creando una interessante finestra di ingresso per nuovi investimenti su questo potente strumento a rendita.

Giudizio degli analisti e valutazioni: Il giudizio medio dei 4 analisti e broker che seguono il titolo è pari a STRONG BUY (1,5), su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell), con un potenziale pari a +17,3% per i prossimi 6-12 mesi, a cui si aggiunge il dividendo del 5,5%, per un total return previsto pari a +22,8%. In aggiunta, gli analisti di Morningstar assegnano al titolo il rating massimo di cinque stelle, con uno sconto pari al 21% dal valore intrinseco calcolato.

Applichiamo ora una valutazione del titolo sulla base del Dividend Discount Model (DDM). Questo sistema è un metodo usato per la valutazione dei titoli a dividendo. Secondo questo metodo, il valore intrinseco di una società è pari alla somma di tutti i dividendi futuri previsti, attualizzati al valore di oggi, secondo un tasso corretto per il rischio, e tenendo conto del fattore tempo.