Le società caratterizzate da crescite pluriennali dei dividendi, sono state uno degli asset più efficaci per battere l'inflazione generando contestualmente performance superiori nel lungo termine, anche nei periodi di maggiore volatilità.

I mercati azionari statunitensi hanno chiuso in rialzo la scorsa settimana, con l'indice S&P500 in crescita di +2,5%, sulla scia delle trimestrali migliori delle attese da parte di importanti multinazionali, allentando i timori per l'inflazione elevata e per un possibile rallentamento dell'economia mondiale. Questa settimana è attesa la decisione sui tassi da parte della Fed. Il consenso degli economisti si attende un aumento dello 0,75%, con una parte crescente che ritiene possibile un ritocco maggiore, fino all'1%. In questo contesto, i nostri portafogli hanno messo a segno diffusi rialzi. In particolare, ben 16 società appartenenti al nostro portafoglio Top Analisti hanno ottenuto guadagni settimanali superiori al 4%%. In particolare, spicca il rialzo di The Macerich Company, con un progresso di +9,9% in sole cinque sedute. Questa società è stata oggetto di una nostra analisi nel report di martedì 5 luglio, confermando le nostre valutazioni di breve termine. L'azienda è un fondo di investimento immobiliare completamente integrato e autogestito, che si concentra sull'acquisizione, il leasing, la gestione, lo sviluppo e la riqualificazione di centri commerciali regionali in tutti gli Stati Uniti. E' uno dei maggiori operatori del settore e possiede attualmente 47 centri commerciali per complessivi 4,8 milioni di metri quadrati. La società detiene attualmente immobili di successo in molti dei mercati più attraenti e densamente popolati del paese, con una presenza significativa nella costa occidentale, in Arizona, Chicago, New York a Washington DC. Nonostante il rialzo, manteniamo il titolo in portafoglio con un rating BUY.

Di seguito alcune notizie sui titoli presenti attualmente nei portafogli:

L'analista John Glass di Morgan Stanley ha mantenuto un rating Buy su McDonald's (MCD), con un obiettivo di prezzo di 285 dollari, pari a +12,9%

Lockheed Martin (LMT) - 20 anni consecutivi di aumenti dei dividendi - Ultima ora: Il Pentagono è vicino ad un accordo con LMT per un ordine di 375 jet F-35 per un valore di circa 30 miliardi. LMT si conferma come una potente macchina da Dividendi

L'analista Christopher Growe di Stifel Nicolaus ha mantenuto un rating Buy su Altria Group (MO), con un obiettivo di prezzo di 50 dollari, pari a +18,2%

L'analista Jayson Bedford di Raymond James ha mantenuto un rating Buy su Johnson & Johnson (JNJ), con un obiettivo di prezzo di 192 dollari, pari a +11,8%

L'analista Lauren Lieberman di Barclays ha mantenuto un rating Buy su Coca-Cola (KO), con un obiettivo di prezzo di 69 dollari, pari a +10,4%

L'analista Derrick Wood di Cowen & Co. ha mantenuto una valutazione di acquisto su Microsoft (MSFT), con un obiettivo di prezzo di 330 dollari, pari a +27%

L'analista Christopher Carey di Wells Fargo ha mantenuto una valutazione Buy su Procter & Gamble (PG), con un obiettivo di prezzo di 160 dollari, pari a +12,5%

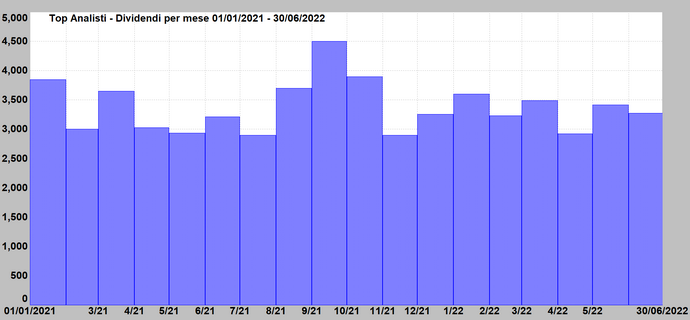

Dopo l'aggiornamento di martedì scorso del portafoglio Top Analisti, il report di oggi è interamente dedicato al portafoglio Top Dividend, il nostro modello composto in maniera costante da dieci società internazionali leader per dividendo. Il nuovo portafoglio aggiornato ad oggi conferma rendimenti elevati, con un dividendo medio pari a 4,6% annuo, contro 1,6% dell'indice S&P500, con un massimo di 8,4% annuo per la società con il maggiore dividendo, ad un minimo di 2,7% annuo per la società con il minore dividendo. Questo portafoglio, si propone di generare una rendita crescente, investendo in un paniere di aziende caratterizzate da lunghi track record di aumenti dei dividendi, con un minimo di almeno 25 anni consecutivi di crescite. Su un totale di oltre 8.000 aziende quotate a Wall Street, solamente 130 società superano attualmente questo importante parametro di selezione. In sintesi, meno di 2 aziende su 100 sono state capaci di aumentare i dividendi ogni anno, indipendentemente dall'andamento dei cicli economici, numerose recessioni e fasi di debolezza. I dividendi sono denaro contante che le società distribuiscono ogni trimestre ai propri azionisti. Per mantenere trend di aumenti costanti, sono necessari bilanci solidi, supportati da business consolidati e lunghi track record di crescite di utili e ricavi. Senza questi requisiti fondamentali, risulta difficile per le società sostenere aumenti delle distribuzioni per periodi più prolungati, e di fatto la crescita del dividendo costituisce un indicatore di solidità finanziaria di una impresa. Di conseguenza, questa ristretta elite di titoli, ha premiato gli investitori con performance superiori e una volatilità più contenuta rispetto agli indici di borsa. All'interno di questo gruppo, Top Dividend seleziona solamente quelle società con i dividendi più elevati, con una revisione mensile della composizione. Attualmente, i dieci titoli del portafoglio, superano ampiamente il parametro di almeno 25 anni di aumenti dei dividendi, con una media di 44 anni consecutivi di incrementi.

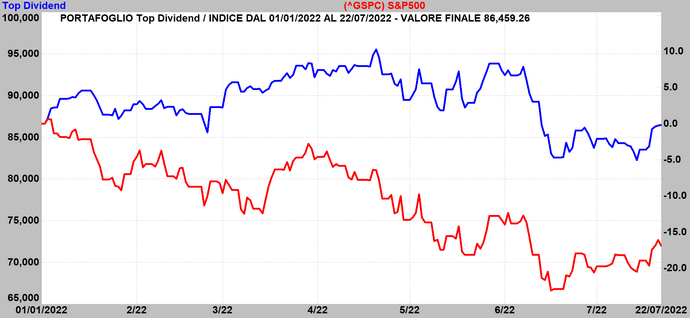

Portafoglio Top Dividend - Performance da inizio anno

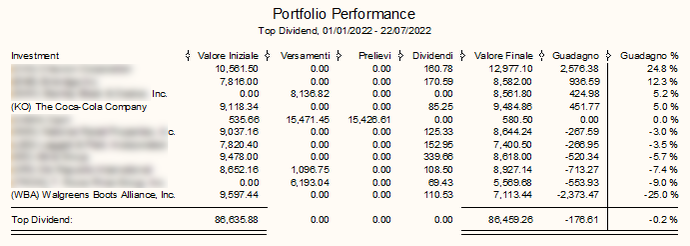

Dal primo gennaio ad oggi, il portafoglio ha confermato la forte capacità difensiva dei titoli a crescita dei dividendi, specialmente nelle fasi negative dei mercati, con un leggera flessione, pari a -0,2% (+11,1% calcolato in euro) contro un ribasso di -16,9% per l'indice S&P500. In termini monetari, il portafoglio è passato da 86.635 dollari di inizio anno, a 86.459 dollari di venerdì scorso, con un calo di 176 dollari, e incassi di 1.468 dollari (netti da ritenute) derivanti da 23 dividendi percepiti.

Per visualizzare tutti i titoli PASSA AL LIVELLO 2

Su queste basi, proseguiamo con la nostra metodologia, basata sui dividendi e sui fondamentali, con una rigida selezione di un ristretto numero di società internazionali sottovalutate, caratterizzate da business consolidati e crescite pluriennali di utili e ricavi, potenzialmente capaci di generare rendite superiori nel lungo termine, con qualsiasi andamento di mercato. L'investimento in società a crescite dei dividendi è una maratona, che genera risultati superiori negli anni, sfruttando il potente effetto dell'interesse composto. Albert Einstein definiva l'interesse composto come l'ottava meraviglia del mondo, affermando: “Chi lo capisce guadagna, chi non lo capisce paga”. Con un rendimento del 15% anno, un capitale raddoppia ogni cinque anni e quadruplica ogni dieci anni, creando quello che molti definiscono come l'effetto palla di neve. Se prendiamo una piccola palla di neve (dividendi) e la facciamo rotolare giù da una montagna, questa accumulerà progressivamente altra neve diventando sempre più grande fino ad assumere dimensioni enormi (effetto composto).

Top Dividend è un potente e semplice strumento che permette di costruire una elevata rendita passiva, abbinata a potenziali capital gain nel medio lungo termine. Top Dividend è uno dei tre portafogli internazionali inclusi nel servizio online di Secondo Livello e viene elaborato utilizzando un sofisticato sistema di ricerca, in grado di identificare un ristretto gruppo di società, caratterizzate da dividendi periodici attestati ai massimi livelli e fondamentali a sconto rispetto al mercato, con una revisione mensile della composizione. In aggiunta al requisito di dividendo elevato, per appartenere al portafoglio Top Dividend, le società candidate devono superare un ulteriore rigido parametro di selezione: avere mantenuto un track record di almeno 25 anni consecutivi di crescite dei dividendi, a garanzia della sicurezza e stabilità delle rendite distribuite dal modello. Questo ulteriore criterio conferma il profilo di elevata qualità delle aziende selezionate. Storicamente, le aziende con lunghi track record di aumenti dei dividendi, (dividend growth) hanno sistematicamente ottenuto performance superiori al mercato con una minore volatilità, e hanno dimostrato una maggiore capacità di attraversare indenni anche le fasi più difficili dei mercati, come recessioni economiche, crisi politiche, guerre locali e regionali, gravi attentati e shock petroliferi, che si sono alternate di frequente in questi ultimi decenni nel mondo.

L'importanza dei dividendi nel lungo termine e analisi storiche

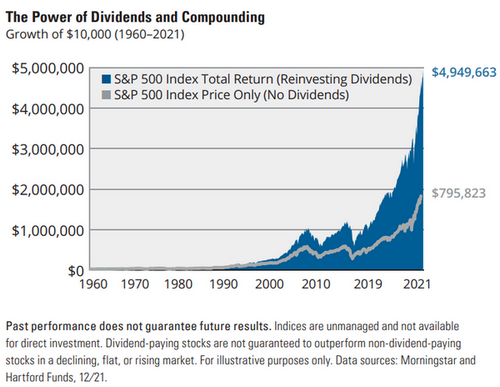

La nostra strategia di selezione è indirizzata all'investimento in un paniere ristretto di società leader, caratterizzate da quotazioni a sconto e da lunghi track record di crescite dei dividendi, reinvestendo con costanza le cedole incassate e sfruttando il questo modo il potente effetto leva derivante dall'interesse composto. Secondo uno studio realizzato da Hartford Funds e Morningstar, che prende in considerazione 51 anni di borsa Usa (dal 1960 al 2021), un capitale di 10.000 dollari investito nel 1960 sui titoli a dividendo dell'indice S&P500, si è trasformato a fine 2021 in un importo pari a 4.949.663 dollari, considerando il reinvestimento dei dividendi, contro 795.823 dollari senza i dividendi, confermando come nel lungo termine gran parte della ricchezza accumulata sia stata generata proprio dai dividendi, spostando in secondo piano i soli capital gain.

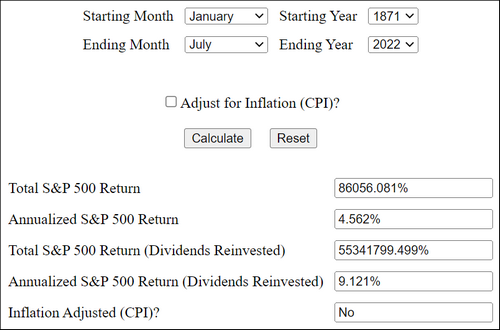

Performance e dividendi dal 1871 ad oggi

Considerando l'intero periodo storico del mercato azionario Usa, e analizzando le performance secolari, notiamo che più si allunga l'orizzonte temporale e più i dividendi acquistano maggiore importanza nella determinazione della performance complessiva. Dal gennaio 1871 ad oggi la performance della borsa Usa è stata pari al 4,5% annuo composto senza considerare i dividendi e del 9,1% annuo composto calcolando il reinvestimento dei dividendi. Il potente effetto leva generato dell'interesse composto (effetto palla di neve) ha amplificato in maniera esponenziale i guadagni. Un solo dollaro investito sull'indice della borsa Usa nel 1871 è diventato oggi 861 dollari senza considerare i dividendi e ben 553.418 dollari reinvestendo i dividendi! (fonte dqydi.net)

Anche rettificando i dati per gli effetti dell'inflazione, i risultati storici restano elevati. Un dollaro investito sull'indice della borsa Usa nel 1871 vale oggi 36 dollari in termini reali senza considerare i dividendi e ben 23.657 dollari reinvestendo i dividendi, con un rendimento pari al 7% annuo composto al netto dell'inflazione!

In sintesi, i dividendi sono stati la maggiore componente per la performance complessiva dei mercati azionari nel lungo termine. Con una redditività elevata, e una media di oltre 40 cedole distribuite ogni anno ai partecipanti, Top Dividend si propone di ottenere un mix di dividendi e performance superiori nel corso di un intero ciclo di mercato. Vediamo ora nel dettaglio il nuovo portafoglio Top Dividend per il mese in corso.

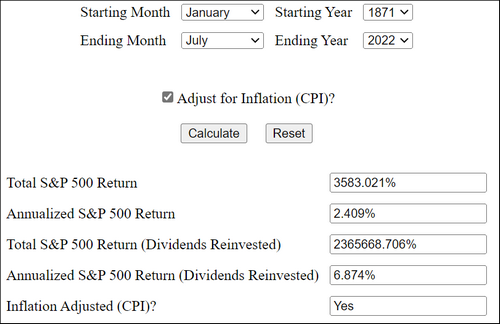

Dividendo 4,6% - I dieci titoli del nuovo portafoglio Top Dividend

Per visualizzare tutti i titoli PASSA AL LIVELLO 2

Come si evidenzia, la tabella sopra contiene diversi indicatori fondamentali, per permettere ai nostri abbonati di effettuare ulteriori analisi e approfondimenti. Vediamo nel dettaglio i principali parametri fondamentali del portafoglio Top Dividend.

Dividendo %: La nuova selezione dei dieci titoli conferma rendimenti elevati, con un dividendo medio pari a 4,6% annuo, contro 1,7% dell'indice S&P500, con un massimo di 8,4% annuo per la società con il maggiore dividendo, ad un minimo di 2,7% annuo per la società con il minore dividendo.

Cap in mil $: Indica la capitalizzazione di borsa in milioni di dollari alle attuali quotazioni. Il valore attuale per le dieci società del portafoglio Top Dividend mostra un valore medio di 81 miliardi di dollari, con un massimo di 283 miliardi per la società con la maggiore capitalizzazione, ad un minimo di 5 miliardi per la società con la minore capitalizzazione.

Payout Ratio: Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, sono da preferire società che mantengono livelli di Pay Out più contenuti ed inferiori a 1, a garanzia di stabilità delle cedole anche per il futuro. Il valore attuale per le dieci società del portafoglio Top Dividend mostra un Pay Out medio pari a 0,6.

Beta 60 mesi: Il Beta è il coefficiente che misura il comportamento di un singolo titolo rispetto al mercato. Un Beta maggiore di uno evidenzia oscillazioni di un titolo superiori al mercato, mentre un Beta inferiore ad uno mostra movimenti del titolo inferiori alle variazioni del mercato. Attualmente il Beta medio del portafoglio è pari a 0,9 con una rischiosità inferiore rispetto al mercato.

Fwd Price Earning: E' uno degli indicatori più usati nella valutazioni delle società. In questa colonna è riportato il Forward Price Earning, ovvero il rapporto tra prezzo di borsa e utili attesi per l'anno in corso. Attualmente il Price Earning medio delle dieci società del portafoglio è pari a 12,9 volte, contro 16,9 volte dell'indice S&P500.

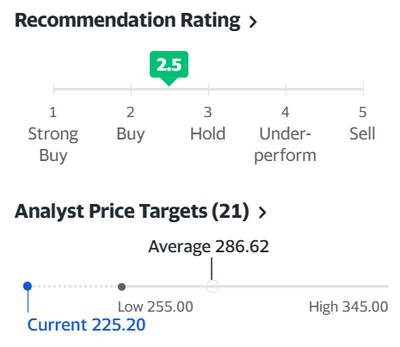

Giudizio Analisti: Indica i giudizi medi dei broker e analisti internazionali che seguono attualmente le società. Il valore attuale per le dieci società del portafoglio Top Dividend mostra un giudizio medio pari a BUY (2,5), in una scala da 1 Strong Buy, a 5 Sell.

Numero Analisti: Indica il totale degli analisti che seguono le società. In media, le valutazioni riportate in tabella si basano su un totale di 10 analisti.

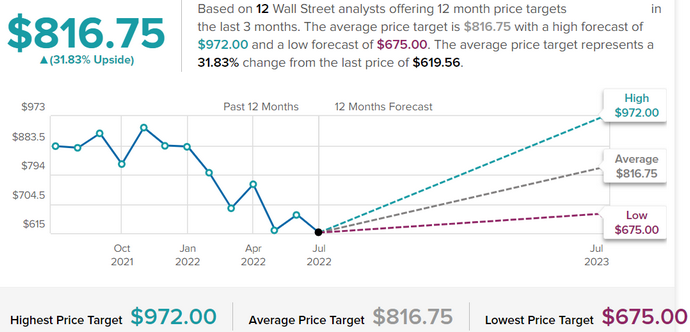

Target Analisti: indica il potenziale di crescita medio dai prezzi attuali di borsa calcolato dagli analisti per i prossimi 6-12 mesi. Attualmente l'obiettivo di guadagno medio del portafoglio Top Dividend è pari a +11,1%. Sommando i dividendi previsti, pari ad un ulteriore 4,6% annuo, il rendimento obiettivo totale sale a +15,7%. I target potenziali degli analisti sono pubblicati a scopo informativo e per un maggiore approfondimento da parte dei nostri lettori, ma non vengono considerati nella costruzione del portafoglio. La nostra selezione dei titoli si basa principalmente sul dividendo.

Movimenti per il portafoglio Top Dividend:

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: PASSA AL LIVELLO 2

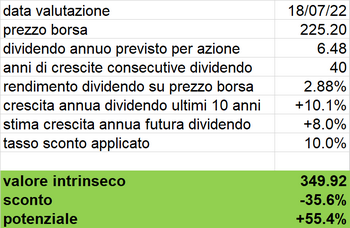

56 anni consecutivi di aumenti dei dividendi - Il leader mondiale del settore utensili a forte sconto in borsa

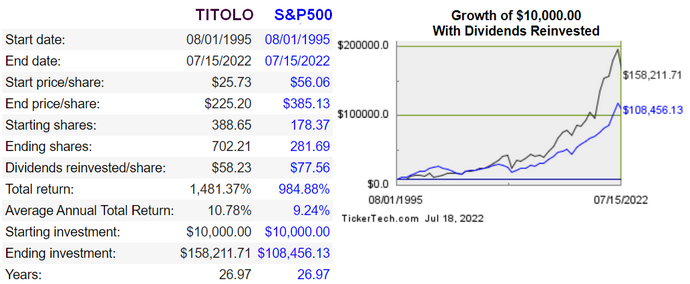

Questa importante multinazionale vanta 170 anni di storia ed un eccezionale primato in termini di performance e dividendi nel corso degli ultimi decenni. Complessivamente, dal 1995 ad oggi il titolo ha messo a segno a Wall Street una crescita pari a +2103% che corrisponde ad un rendimento pari al 12,1% annuo composto escluso i dividendi, attestati oggi ad un ulteriore 2,8% annuo, suddiviso in rate trimestrali (fonte Yahoo Finance). Nonostante il forte guadagno conseguito, il titolo quota oggi ad un livello inferiore del 46% rispetto ai massimi toccati in maggio dello scorso anno, creando una interessante opportunità di acquisto a prezzi scontati.