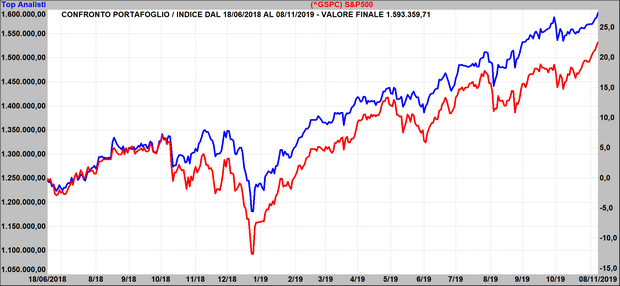

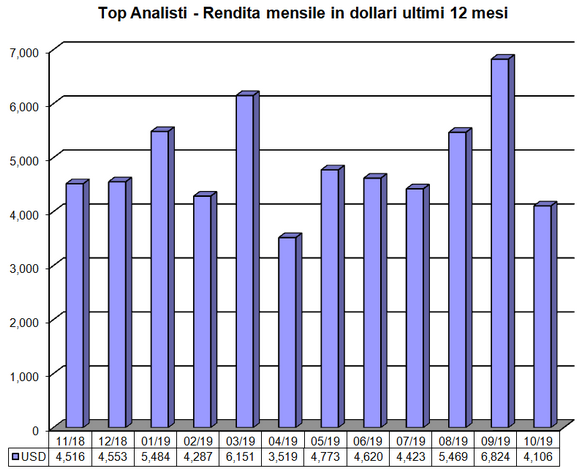

Nel report speciale di oggi analizziamo nel dettaglio i dieci migliori titoli per il 2020 secondo i grandi analisti internazionali. Il 2019 è stato un anno da record per i nostri portafogli, che hanno messo a segno guadagni tra i più elevati dell'ultimo decennio. In particolare, Top Analisti, il nostro modello a dividendo che raggruppa le migliori raccomandazioni di un pannello di analisti e broker internazionali, ha chiuso l'anno con un progresso di +31,2%, beneficiando di oltre 250 accrediti di dividendi nel corso degli ultimi 12 mesi. Il migliore risultato in termini di performance spetta a Compass Diversified Holdings, quotata sul Nyse con simbolo CODI, con un guadagno pari a +105,2% nel 2019, a cui si aggiungono i ricchi dividendi percepiti, pari al 5,5% annuo sugli attuali prezzi di borsa. Questa società è una delle poche strutture specializzate nell’esclusivo settore del private equity. Negli Stati Uniti alcune di queste particolari aziende sono quotate regolarmente a Wall Street e quindi facilmente acquistabili con qualsiasi intermediario di trading online, permettendo anche ai piccoli investitori di partecipare a questo comparto ad alto potenziale. Questi “cacciatori di business” sono strutturati in maniera simile ai fondi comuni e forniscono finanziamenti e capitale di rischio ad un gruppo ristretto e selezionato di piccole e medie imprese che necessitano di interventi di sostegno e rafforzamento patrimoniale prima delle pratiche di quotazione in borsa. Generalmente, per diversificare i rischi, questi “fondi altamente specializzati” detengono un portafoglio di più partecipazioni, operanti in diversi settori, da cui ricavano interessi periodici dai finanziamenti concessi, che trasferiscono con regolarità ai propri azionisti come dividendi.

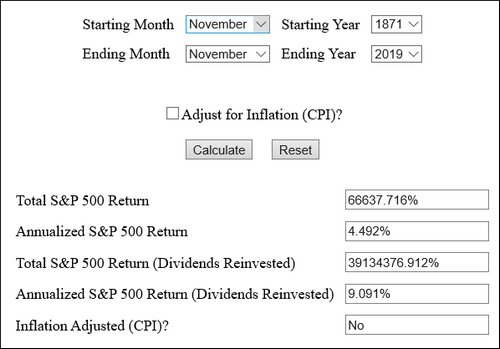

Al secondo posto per guadagni 2019 troviamo Target Corporation, quotata sul Nyse con simbolo TGT, con un profitto pari a +100,4% escluso dividendi. Target Corp ha incrementato il suo dividendo per ben 52 anni consecutivi, con una crescita del 15,4% annuo negli ultimi 10 anni. Il titolo è stato uno dei più performanti a Wall Street negli ultimi anni, con una crescita record in borsa di +19821% dal 1972 ad oggi! Fondata nel 1902 con oltre 360.000 dipendenti, Target Corp gestisce una catena di oltre 1.800 grandi supermercati discount in tutti gli Stati Uniti.

Nonostante i forti progressi manteniamo entrambe le società nel nostro portafoglio Top Analisti con un rating Hold.

Dopo i forti rialzi registrati nell'anno appena trascorso, il 2020 inizia con multipli di borsa piuttosto elevati rispetto alle medie storiche, richiedendo maggiore attenzione nella selezione degli investimenti da inserire nei portafogli. In questo contesto, la nostra ricerca continua a privilegiare le società a dividendo, tradizionalmente meno volatili e potenzialmente in grado di garantire una remunerazione stabile con qualsiasi andamento di mercato, concentrando le preferenze su un ristretto numero di società che offrono ancora potenziali elevati e fondamentali a sconto. In questo contesto, nel report di oggi presentiamo tre liste composte da dieci titoli ciascuna per il 2020, che contengono le migliori raccomandazioni degli analisti per i prossimi 12 mesi e che costituiscono una parte integrante degli investimenti che effettueremo per il nuovo anno. Su queste basi, vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

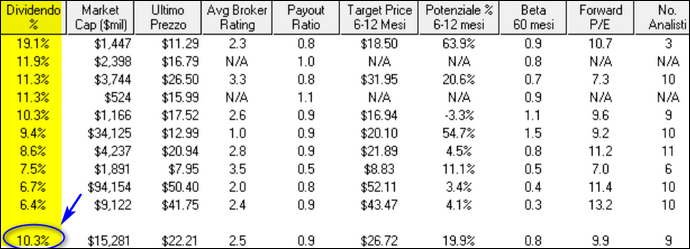

Dividendo 10,3% - Le dieci migliori società per il 2020 in base al dividendo

(per visualizzare tutti i nomi dei titoli PASSA AL LIVELLO 2)

Questa prima selezione evidenzia le dieci società del portafoglio Top Analisti che presentano attualmente i dividendi più elevati. Queste società sono interessanti per coloro che desiderano ottenere rendite passive da dividendi attestate ai massimi livelli. Come si evidenzia dalla tabella, complessivamente i dieci titoli offrono una remunerazione media da dividendo pari al 10,3% sulle attuali quotazioni di borsa, partendo da un massimo del 19,1% annuo per la prima società della lista, ad un minimo del 6,4% per l'ultima società della lista. A causa delle alte distribuzioni, di norma queste tipologie di investimenti scontano crescite inferiori in termini di incremento di capitale nel lungo termine e sono soggette a maggiore volatilità nel caso di possibili impreviste riduzioni della cedola. Tuttavia, secondo gli analisti, i dieci titoli presenti questa prima lista offrono, in aggiunta ai dividendi, un target previsto pari a +19,9% per i prossimi 12 mesi.

Al primo posto, con un dividendo previsto del 19,1%, troviamo Alliance Resource Partners, quotata sul Nasdaq, con il simbolo ARLP e codice Isin US01877R1086. Questa società vanta una importante peculiarità: è l'unica partnership operante nel settore estrattivo del carbone quotata negli Usa. Si tratta quindi della sola opportunità esistente sul mercato per gli investitori per partecipare al business della estrazione e commercializzazione di una delle maggiori risorse energetiche per gli Stati Uniti, dove ancora oggi circa il 50% dell'elettricità viene generata dal carbone. L'azienda, tramite le sue controllate, fornisce carbone a società elettriche e utilizzatori industriali in tutti gli Stati Uniti, tramite trasporto su strada, ferrovia, barconi e chiatte attrezzate. Il carbone è un combustibile fossile estratto dal terreno sia in miniere, che in miniere a cielo aperto. È un combustibile pronto all'uso, formato da roccia sedimentaria nera o bruna. È composto principalmente da carbonio e idrocarburi, oltre a vari altri elementi assortiti, compresi alcuni a base di zolfo. A causa della maggiore rischiosità, attualmente abbiamo destinato a questo investimento una quota più ridotta, pari a PASSA AL LIVELLO 2 del portafoglio.

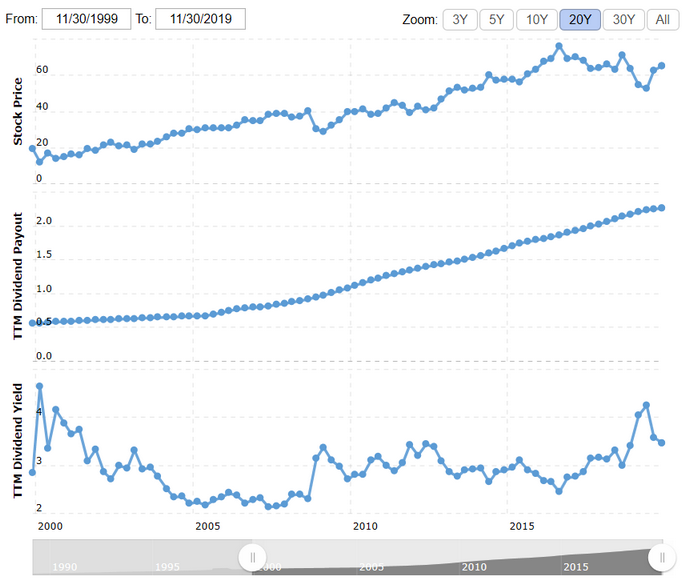

Al decimo posto, con un dividendo previsto del 6,4% troviamo Omega Healthcare Investors Inc, quotata al Nyse con simbolo OHI e codice Isin US6819361006. Fondata nel 1992, questa società opera come fondo immobiliare specializzato nel settore chiave della salute, con quasi 1000 immobili di proprietà in 42 stati, affittati a diversi operatori specializzati, per un valore commerciale complessivo di oltre 10 miliardi di dollari. Si tratta in prevalenza di cliniche, centri di cura specializzati, centri di riabilitazione post ospedaliera e case di riposo per anziani, settori in forte espansione negli Stati Uniti, grazie anche ai fattori demografici. La rendita delle locazioni viene distribuita agli azionisti con un dividendo elevato con cadenza trimestrale. Attualmente, abbiamo dedicato a questo investimento una quota pari al 1,9% del portafoglio, con un totale pari a 850 azioni.

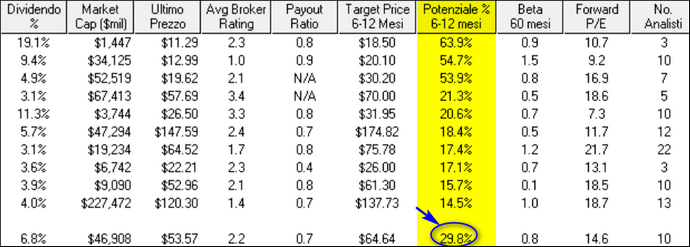

Target a 12 mesi +29,8% - Le dieci migliori società per il 2020 in base al potenziale di crescita

Questa seconda selezione evidenzia le dieci società del portafoglio Top Analisti che presentano attualmente i target più elevati a 12 mesi in base alle raccomandazioni degli analisti internazionali. Queste società sono interessanti per coloro che puntano ad ottenere crescite più elevate di capitale nei prossimi 6-12 mesi, abbinate a rendite passive da dividendi attestate a livelli superiori. Come si evidenzia dalla tabella, complessivamente i dieci titoli offrono un target medio pari a +29,8% dalle attuali quotazioni di borsa, partendo da un massimo di +63,9% annuo per la prima società della lista, ad un minimo di +14,5% per l'ultima società della lista. In aggiunta al potenziale capital gain, i dieci titoli offrono un dividendo medio previsto pari al 6,8% per i prossimi 12 mesi.

Al secondo posto della lista, con un potenziale pari a +54,7%, troviamo Energy Transfer LP, quotata sul Nyse con simbolo ET e codice Isin US29273V1008. Fondata nel 2002 ed oltre 11.000 dipendenti, questa società è un colosso che capitalizza in borsa oltre 33 miliardi di dollari, e fornisce servizi energetici nei due maggiori mercati del mondo, Stati Uniti e Cina. L'azienda possiede e gestisce circa 15.000 chilometri di gasdotti per il trasporto di gas naturale, tre impianti di stoccaggio di gas naturale in Texas, e circa 19.600 chilometri di metanodotti che collegano diversi stati. Possiede inoltre circa 7.600 chilometri di gasdotti NGL (gas naturale liquido), impianti di frazionamento e stoccaggio di NGL e propano, con una capacità di stoccaggio di circa 45 milioni di barili. L'azienda vende anche benzina e carburanti al dettaglio, petrolio greggio, NGL e altri prodotti raffinati, gestisce minimarket e distribuisce carburanti per motori e altri prodotti petroliferi. La società vende gas naturale a compagnie elettriche, centrali elettriche indipendenti, società di distribuzione locali, utenti finali industriali e altre società di marketing, e produce un totale di 75 megawatt di energia elettrica. Nelle ultime settimane gli analisti di Morningstar hanno assegnato al titolo il rating massimo di cinque stelle, con un potenziale pari a +75% rispetto al valore intrinseco calcolato.

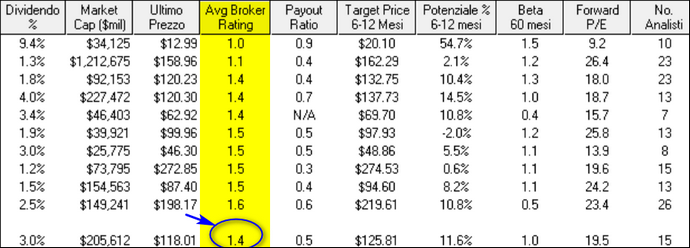

Rating STRONG BUY - Le dieci migliori società per il 2020 in base al Rating degli analisti

La terza selezione evidenzia le dieci società del portafoglio Top Analisti che presentano attualmente i rating più elevati in base alle raccomandazioni degli analisti internazionali. Queste società sono interessanti per coloro che puntano a mantenere in portafoglio i titoli più alla moda e attualmente più raccomandati dai grandi analisti internazionali. Di norma, si tratta di società leader che non dovrebbero mancare in ogni portafoglio che punti a crescite superiori nel medio termine. Come si evidenzia dalla tabella, complessivamente i dieci titoli offrono un rating medio pari a 1,4 STRONG BUY (in una scala da 1 Strong Buy, 2 Buy, e Hold, 4 Moderate Sell, 5 Sell) su una media di 15 analisti, partendo da un massimo di 1 STRONG BUY (valutazione concorde di tutti i 10 analisti che seguono il titolo) per la prima società della lista, ad un minimo di 1,6 BUY per l'ultima società della lista. Trattandosi di titoli a maggiore diffusione, i target medi per questa ultima lista per il 2020 risultano inferiori e pari a +11,6%, con un dividendo medio pari al 3% annuo.

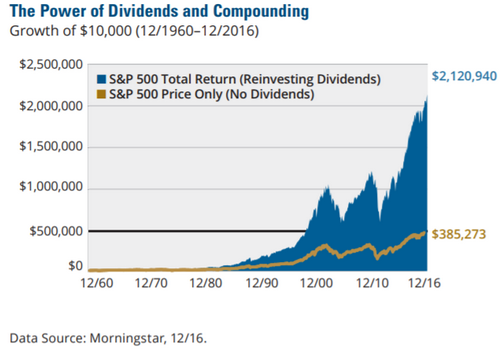

Al secondo posto della lista, con un rating medio di 1,1 troviamo Microsoft, quotata sul Nasdaq con simbolo MSFT e codice isin US5949181045. Microsoft è una delle aziende quotate più grandi del mondo, ed è attualmente il titolo più performante del nostro portafoglio Top Analisti. Presente senza interruzioni nel modello dal 2005, il titolo mostra un guadagno di +541% dal nostro inserimento il portafoglio. Microsoft è attualmente una delle storie di maggiore successo a Wall Street. Da marzo 1986, data della sua quotazione in borsa Microsoft ha messo a segno un guadagno record di +166342%. Un importo di soli 10.000 dollari investito nella società nel 1986 è diventato oggi un capitale multimilionario pari a 16.644.000 dollari, con un interesse del 25% annuo composto per 33 anni consecutivi!