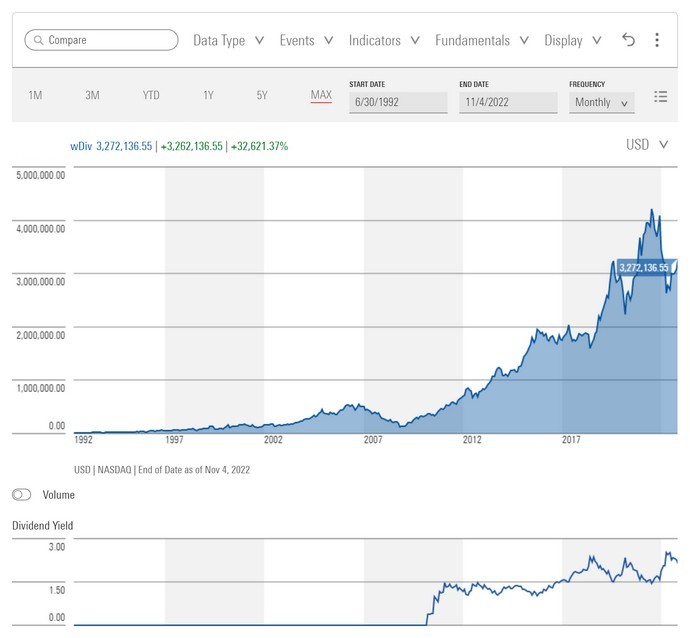

La settimana appena trascorsa è stata caratterizzata da ulteriori rialzi per i nostri portafogli, sulla scia delle notizie di un possibile rallentamento dell'inflazione negli Stati Uniti. Nonostante una seduta in meno, a causa della festività del Thanksgiving, il modello Top Analisti, ha chiuso in rialzo di +1,62% da venerdì scorso, con 57 società su 67 che hanno registrato un andamento positivo. Al primo posto, spicca Cheniere Energy Partners LP, quotato sul Amex con simbolo CQP, con un guadagno di +9,2% nelle ultime quattro sedute, portando il guadagno complessivo a a +412,99% dal 2009, data del nostro inserimento in portafoglio, a cui si aggiungono tutti i ricchi dividendi incassati fino ad oggi. La società possiede e gestisce un impianto di liquefazione ed esportazione di gas naturale presso il terminale di gas naturale liquefatto (GNL) di Sabine Pass situato a Cameron Parish, in Louisiana. Gli impianti di rigassificazione della società comprendono cinque serbatoi di stoccaggio di GNL con una capacità aggregata di circa 481 milioni di metri cubi. Cheniere Energy Partners LP è una delle tre società del portafoglio soggette al nuovo regime fiscale Usa, che entrerà in vigore dal 1 gennaio 2023, e renderà piuttosto complesso e poco conveniente detenere in portafoglio il titolo. Nostro malgrado, considerato che questa società è stata una delle più performanti del nostro portafoglio, vendiamo il titolo per destinare il controvalore ad un nuovo investimento nel settore energia, che vanta un lungo track record di crescite di utili e dividendi. A questo proposito, cogliamo l'occasione per congratularci con i nostri abbonati che detengono il titolo, e che possono condividere con noi gli ottimi risultati fin qui conseguiti. Ci auguriamo che il nuovo investimento possa ripetere negli anni le brillanti performance ottenute da Cheniere Energy Partners LP.

Nuovo regime fiscale Usa sulle Publicly Traded Partnership (PTP)

A differenza delle altre società quotate a Wall Street, le PTP sono società che non pagano alcuna imposta sul reddito di impresa e sono quindi in grado di trasferire una porzione superiore dei propri utili agli investitori sotto forma di rendimento del capitale. Contestualmente però, tali utili vengono tassati con aliquote più elevate in capo ai detentori dei titoli. Attualmente, la maggior parte delle PTP quotate a Wall Street opera sul mercato dell'energia, petrolio greggio e gas naturale, a livello di esplorazione, sviluppo, produzione, trasformazione, raffinazione, trasporto, stoccaggio e commercio delle risorse naturali. Con decorrenza dal 01/01/2023 entrerà in vigore una nuova normativa fiscale americana (Section 1446f), in virtù della quale verrà inasprito il regime impositivo/dichiarativo su tutti gli strumenti PTP americani (Publicly Traded Partnership).

Tale normativa prevede, nel dettaglio, quanto segue:

Applicazione di una tassazione alla fonte del 10% sul controvalore lordo delle eventuali operazioni di vendita;

Applicazione di una tassazione alla fonte del 37% su eventuali proventi/distribuzioni;

Obbligo di possedere uno US TIN (codice fiscale americano);

In mancanza del requisito descritto al punto precedente, applicazione di una maggiorazione della tassazione alla fonte, pari al 10%, sia sul controvalore delle eventuali operazioni di vendita che su eventuali proventi/distribuzioni che si attesterebbe rispettivamente al 20% e al 47%. Queste tassazioni sono da considerarsi aggiuntive rispetto a quanto già previsto dalla normativa italiana (26% su eventuali proventi/distribuzioni).

Attualmente, deteniamo da diversi anni nel nostro portafoglio Top Analisti tre società di questo tipo (PTP), che hanno ottenuto fino ad oggi performance record e che hanno distribuito negli dividendi attestati sui massimi livelli di mercato. In particolare sono presenti nel modello:

Cheniere Energy Partners LP, quotato sul Amex con simbolo CQP, con una performance escluso dividendi pari a +412,99% dal 2009 ad oggi

Brookfield Infrastructure Partners LP, quotato sul Nyse con simbolo BIP, con una performance escluso dividendi pari a +317,55% dal 2010 ad oggi

Energy Transfer LP, quotato sul Nyse con simbolo ET, con una performance escluso dividendi pari a +82,3% dal 2020 ad oggi

Sulla base di questa nuova normativa, considerato l'inasprimento fiscale e la complessità degli adempimenti, abbiamo deciso, nostro malgrado, di vendere i tre titoli in portafoglio, realizzando le plusvalenze maturate e destinando il controvalore all'acquisto di altre società sottovalutate, che offrono ulteriori potenziali di apprezzamento e dividendi in ulteriore crescita per i prossimi anni.

Di seguito pubblichiamo gli aggiornamenti più recenti dei rating da parte degli analisti su alcuni dei titoli già presenti attualmente nei nostri portafogli:

BUY su Deere (DE) - Leader mondiale nelle macchine agricole - L'analista Jamie Cook di Credit Suisse ha mantenuto un rating di acquisto su Deere (DE), alzando l’obiettivo di prezzo da 447 a 582 dollari, pari a +31,8%

BUY su CVS Health (CVS) - Primaria catena di farmacie negli Stati Uniti - L'analista Erin Wright di Morgan Stanley ha avviato la copertura sul titolo con un rating di BUY e un obiettivo di prezzo di 119 dollari pari a +17,5%

Nuovo BUY su Restaurant Brands International (QSR) - oltre 18.000 ristoranti Burger King in tutto il mondo. L'analista Christopher Carril di RBC Capital ha mantenuto un rating Buy, alzando il target da 70 a 80 dollari, pari a +20,2%

Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

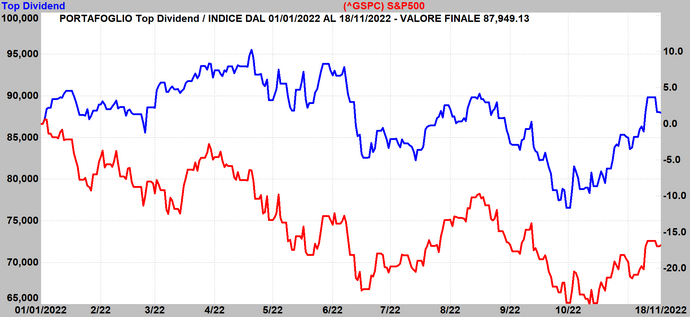

Portafoglio Top Analisti

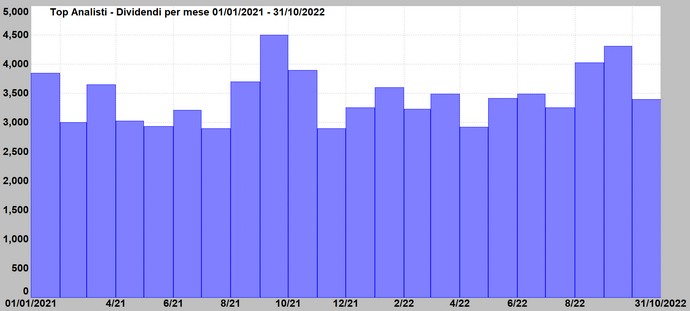

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

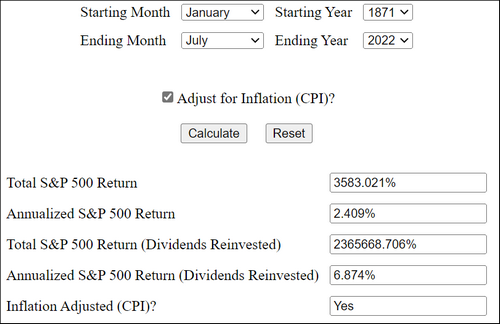

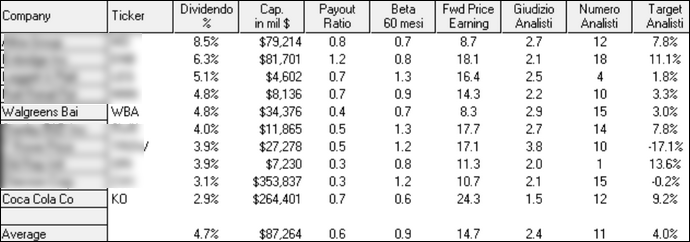

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,1% annuo. Il price earning medio del portafoglio è pari a 16,5 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,5. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,9. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

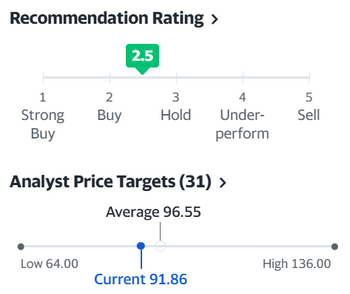

Potenziale portafoglio Top Analisti a 6-12 mesi: +9,7% (6,6% target medio analisti +3,1% dividendo medio) secondo le valutazioni medie di 12 analisti internazionali, con un rating medio dei titoli pari a BUY (2,1), in una scala da 1 Strong Buy a 5 Sell.

Movimenti di oggi per il portafoglio Top Analisti:

Vendite:

1) 600 azioni Cheniere Energy Partners LP, quotato sul Amex con simbolo CQP, con una performance escluso dividendi pari a +412,99% dal 2009 ad oggi

2) 1.782 azioni Brookfield Infrastructure Partners LP, quotato sul Nyse con simbolo BIP, con una performance escluso dividendi pari a +317,55% dal 2010 ad oggi

3) 1.176 azioni Energy Transfer LP, quotato sul Nyse con simbolo ET, con una performance escluso dividendi pari a +82,3% dal 2020 ad oggi

4) 70 azioni Simon Properties, quotato sul Nyse con simbolo SPG, con una performance escluso dividendi pari a -23% dal 2017 ad oggi. Questa società è uno dei più grandi fondi immobiliari a livello mondiale, con un patrimonio di centri commerciali di qualità interamente affittati, una capitalizzazione di borsa pari a 45 miliardi e un dividendo pari al 6% sulle attuali quotazioni. Tuttavia, molti intermediari permettono l'investimento su questo titolo solamente agli investitori classificati come professionali, rendendo più difficile l'acquisto del titolo. Su queste basi, preferiamo vendere per destinare il controvalore ad un altro fondo immobiliare (REIT), che vanta alle attuali quotazioni potenziali elevati da parte degli analisti per i prossimi anni, e una storia di ben 28 anni consecutivi di crescite dei dividendi.

Nuovi acquisti: utilizziamo parte della liquidità disponibile derivante dalle vendite di oggi e acquistiamo:

Titolo 1: Dividendo 4,1% - BUY PASSA AL LIVELLO 2, con una quota pari a 0,5% del portafoglio.

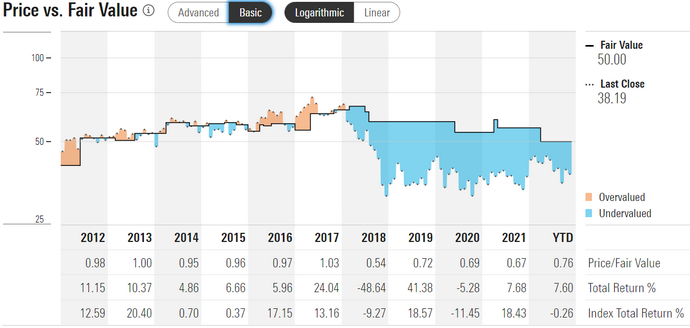

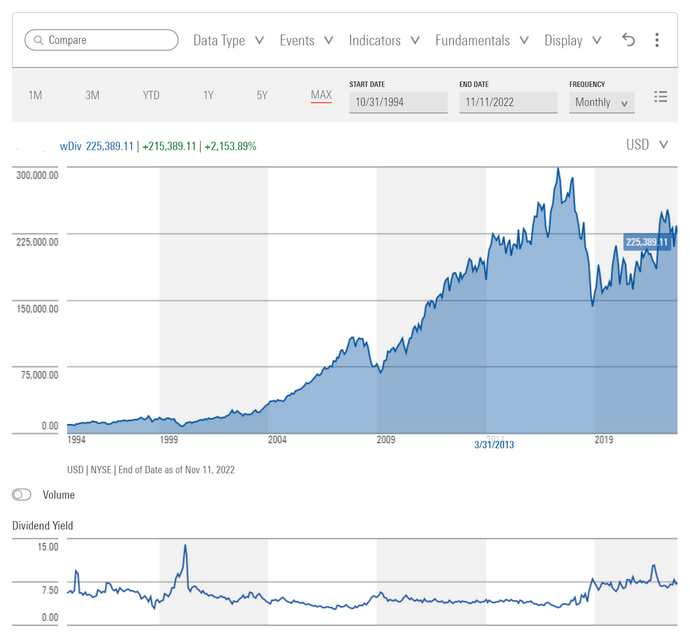

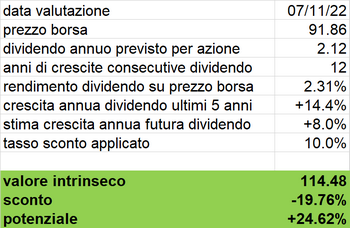

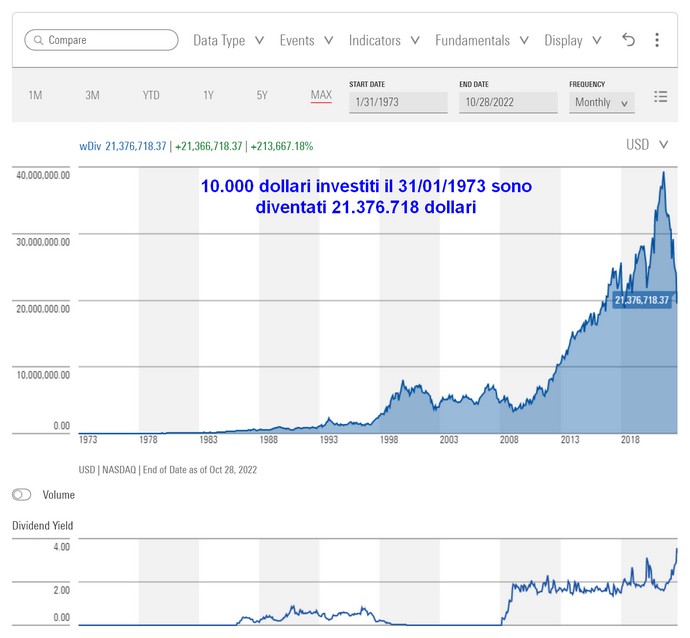

Descrizione del business: Fondata nel 1971, questa società appartiene all'indice S&P500, ed opera come fondo di investimento immobiliare completamente integrato (REIT), che acquisisce, sviluppa, riqualifica e gestisce proprietà residenziali multifamiliari in mercati selezionati della West Coast. Il fondo detiene attualmente un portafoglio di 253 comunità residenziali, che comprendono circa 62.000 appartamenti affittati, ed una ulteriore comunità residenziale in fase di sviluppo attivo. La società distribuisce ai partecipanti le rendite derivanti dagli affitti su base trimestrale, con un dividendo attestato al 4,1% annuo sulle attuali quotazioni di borsa. In aggiunta, ha aumentato il suo dividendo per 28 anni consecutivi, con un +427% cumulativo di crescita dei dividendi e una performance complessiva pari a +3988% dalla quotazione in borsa del 1994.

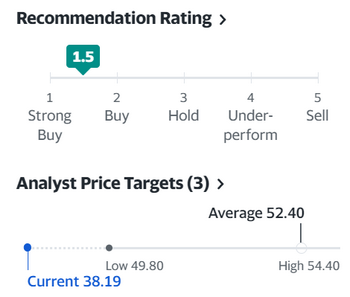

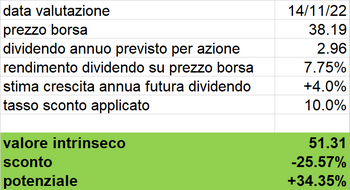

Giudizio degli analisti e valutazioni: Il giudizio medio dei principali 3 analisti e broker che seguono il titolo è pari a "STRONG BUY" (1,5) con un potenziale pari a +22,5% per i prossimi 6-12 mesi, a cui si aggiunge il dividendo pari a 4,1%, per un Total Return previsto di +26,6%. In aggiunta, gli analisti di Morningstar assegnano attualmente al titolo il rating massimo di cinque stelle, con un potenziale pari a +51,5% rispetto al valore intrinseco calcolato.

Titolo 2: Dividendo 7,3% - BUY PASSA AL LIVELLO 2, leader nel settore tabacco, con una quota pari a 1,8% del portafoglio. Leggi l'analisi dettagliata della società cliccando qui

Titolo 3: Dividendo 6,2% - BUY PASSA AL LIVELLO 2, con una quota pari a 1,7% del portafoglio.

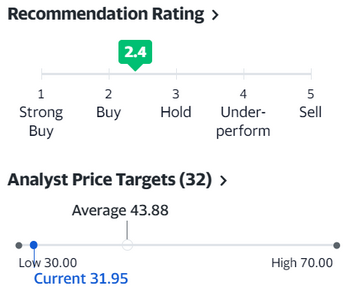

Descrizione del business: Fondata nel 1949 ed oltre 11.000 dipendenti, questa società opera nel comparto delle infrastrutture energetiche in Canada e negli Stati Uniti ed è una delle più grandi aziende del settore in Nord America. La società gestisce il sistema di trasporto del greggio e dei gas liquidi più lungo del mondo ed opera in cinque segmenti: Oleodotti - Questo segmento trasporta per conto terzi, petrolio, gasolio e gas naturale liquido (NGL) e gestisce i terminali per la distribuzione e stoccaggio di prodotti raffinati. Trasmissione Gas - Questo segmento detiene partecipazioni in gasdotti e impianti di raccolta e trasformazione. Distribuzione gas - Questo segmento si occupa della fornitura di gas naturale a clienti residenziali, commerciali e industriali principalmente in Canada, con circa 3,7 milioni di clienti al dettaglio in Ontario, Quebec, New Brunswick e nello Stato di New York. Energie pulite - Questo segmento gestisce attività nel comparto delle energie rinnovabili, quali impianti eolici, solari, geotermici e impianti di recupero del calore di scarto. Servizi energetici - Questo segmento fornisce energia e servizi di marketing a raffinatori, produttori di petrolio greggio e gas naturale, servizi di vendita di barili, trasporto, bilanciamento e servizi di stoccaggio per conto terzi.