Obiettivo: ottenere l'indipendenza finanziaria e una rendita passiva crescente investendo in titoli a dividendo

sabato 31 ottobre 2020

La correzione dei listini aumenta i Rating BUY degli analisti sulle società leader dei nostri portafogli a dividendo

martedì 27 ottobre 2020

Dividendo 5% annuo e 39 anni consecutivi di aumenti - Un leader nel settore assicurativo con elevati potenziali di crescita

La settimana appena trascorsa è stata caratterizzata dalla pubblicazione dei risultati trimestrali di ben otto tra le più importanti società attualmente contenute nel nostro portafoglio Top Analisti. Tra queste, sei aziende hanno ottenuto risultati migliori delle attese, confermando un trend degli utili ancora positivo. Tra queste, spiccano Procter & Gamble, Coca Cola e AT&T. Si tratta di tre società che vantano lunghi track record di crescite dei dividendi. Procter & Gamble detiene il primato più lungo, con ben 64 anni consecutivi di aumenti, seguita da Coca Cola, con 48 anni e AT&T con 36 anni. Tra queste, AT&T vanta attualmente il dividendo più elevato, con un rendimento del 7,4% annuo sulle attuali quotazioni di borsa.

Nel trimestre che si è concluso il 30 settembre, il fatturato totale di AT&T è stato di 42,3 miliardi di dollari, superando le aspettative medie degli analisti di 41,5 miliardi di dollari. In particolare, DirecTV e Warner Bros, le due grandi partecipazioni nel settore media della società hanno trascinato i risultati verso il basso a causa delle chiusure di numerose sale cinematografiche e dei cali di clienti per la pay-TV, anche se il servizio di streaming HBO Max si è mosso in controtendenza. HBO è un gigante che ha firmato serie televisive storiche come Sex&TheCity e Games of Thrones, e ha debuttato in grande stile sul mercato dello streaming tv. Dallo scorso maggio, infatti, è possibile vedere sulla piattaforma HBO Max negli Stati Uniti, ben 10 mila ore di contenuti a 14,99 dollari al mese. Le recenti offerte di AT&T per il servizio di streaming HBO Max inserite gratuitamente su alcuni piani telefonici, hanno aiutato l'azienda a battere le aspettative di fatturato. La società ha conquistato 645.000 nuovi abbonati telefonici che pagano mediante addebito mensile ricorrente, mentre gli analisti si aspettavano che AT&T perdesse circa 9.000 clienti nel corso del trimestre. La società ha anche guadagnato 357.000 nuovi clienti per la connessione internet in fibra, con la domanda aumentata anche a causa dell'incremento dello smart working. Negli ultimi anni AT&T ha investito fortemente in aziende nel settore dei media. Ha raggiunto il suo obiettivo 2021 un anno prima, acquisendo 38 milioni di abbonati negli Stati Uniti sia per la sua HBO e HBO Max durante il trimestre. Ora detiene complessivamente 57 milioni di abbonati in tutto il mondo rispetto ai 36,3 milioni del trimestre precedente. AT&T sta cercando di recuperare quote di mercato rispetto ai suoi più grandi rivali in streaming. Netflix, Inc. ha attualmente circa 68 milioni di clienti statunitensi e quasi 200 milioni in tutto il mondo, mentre Walt Disney Co ha più di 60 milioni di abbonati, ed ha già raggiunto il suo obiettivo con quattro anni di anticipo. La pandemia ha determinato comunque un a pesante flessione sul suo business dei media. WarnerMedia, la controllata che detiene sia HBO che lo studio cinematografico e televisivo della società, ha visto il suo fatturato scendere a 7,5 miliardi di dollari, da 8,4 miliardi di dollari del trimestre di un anno fa, poiché le sale cinematografiche sono rimaste in gran parte chiuse. Complessivamente, i 25 analisti e broker internazionali che seguono il titolo ritengono AT&T sottovalutata, con un potenziale pari a +14,8% per i prossimi 12 mesi, a cui si aggiunge il ricco dividendo pari al 7,4% annuo, corrisposto in rate trimestrali. Sulla base del dividendo elevato e dei buoni risultati trimestrali, manteniamo in portafoglio il titolo con un rating BUY.

Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,4% annuo. Il price earning medio del portafoglio è pari a 18 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,6. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,9. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Potenziale portafoglio Top Analisti a 6-12 mesi: +17% (13,6% target medio analisti +3,4% dividendo medio) secondo le valutazioni medie di 12 analisti internazionali, con un rating medio dei titoli pari a BUY (2), in una scala da 1 Strong Buy a 5 Sell.

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: Utilizziamo la liquidità derivante dagli ultimi dividendi incassati e acquistiamo in apertura di mercato PASSA AL LIVELLO 2. L'investimento di oggi dovrebbe generare da subito ulteriori 85 dollari di rendita aggiuntiva per il portafoglio Top Analisti. Vediamo ora nel dettaglio l'analisi della nuova società.

Dividendo 5% annuo e 39 anni consecutivi di aumenti - Un leader nel settore assicurativo con elevati potenziali di crescita

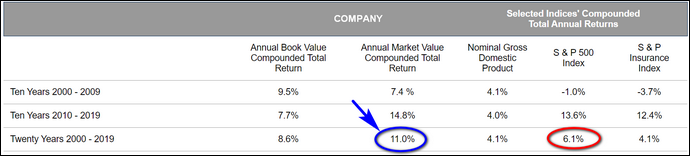

La nuova società di cui parliamo oggi vanta un eccezionale primato in termini di performance e dividendi nel corso degli ultimi decenni. Questa azienda ha distribuito dividendi ai soci senza interruzioni dal 1942 ed ha incrementato il dividendo per 39 anni consecutivi. Complessivamente, dal 1975 ad oggi il titolo ha messo a segno a Wall Street una crescita pari a +4691% che corrisponde ad un rendimento pari al 9% annuo composto escluso i dividendi, attestati oggi ad un ulteriore 5% annuo, suddiviso in rate trimestrali. Negli ultimi 20 anni, il rendimento risulta ancora più elevato, e pari a 11% annuo composto, contro 6,1% dell'indice S&P500 nello stesso periodo.

Nonostante le crescite record, il titolo quota ancora a livelli inferiori del 30% rispetto ai massimi toccati lo scorso anno. A questi livelli, la società offre multipli a sconto e presenta secondo gli analisti elevati potenziali di crescita per i prossimi anni.

venerdì 23 ottobre 2020

Coca Cola - 58 anni consecutivi di aumento dei dividendi - Gli analisti riconfermano il Rating BUY dopo i buoni risultati trimestrali

Dara Mohsenian, analista di Morgan Stanley, ha riconfermato oggi il rating a BUY su Coca Cola (KO), dopo i buoni risultati trimestrali, fissando un obiettivo di prezzo a 57 dollari, pari a +12,4% rispetto all'attuale prezzo delle azioni di 50,68 dollari.

Stephen Powers, analista di Deutsche Bank, ha riconfermato oggi il rating a BUY su Coca Cola (KO), dopo i buoni risultati trimestrali, fissando un obiettivo di prezzo a 57 dollari, pari a +12,4% rispetto all'attuale prezzo delle azioni di 50,68 dollari.

Laurent Grandet, analista di Guggenheim, ha riconfermato oggi il rating a BUY su Coca Cola (KO), dopo i buoni risultati trimestrali, fissando un obiettivo di prezzo a 56 dollari, pari a +10,5% rispetto all'attuale prezzo delle azioni di 50,68 dollari.

Coca Cola appartiene da tempo al nostro portafoglio Top Analisti, riservato in forma integrale agli utenti registrati al Secondo Livello. Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno.

martedì 20 ottobre 2020

Dieci società internazionali ad elevato dividendo e forti potenziali di crescita per i prossimi 12 mesi

La settimana appena trascorsa è stata caratterizzata dalla pubblicazione dei risultati trimestrali da parte di alcune importanti aziende presenti da tempo all'interno dei nostri portafogli. In particolare, Walgreens Boots Alliance, Inc. (WBA), il grande network mondiale di farmacie, ha annunciato ricavi e utili superiori alle attese, con ricavi nel trimestre per 34,7 miliardi, contro 34,4 miliardi delle attese, e utili pari a 1,2 dollari per azione, contro 0,96 dollari delle attese. In aggiunta, venerdì scorso il Presidente Trump ha annunciato durante un discorso in Florida, di avere stipulato con Walgreens e con CVS Health un accordo per la somministrazione gratuita del vaccino per il Covid 19 direttamente presso tutte le farmacie dei due gruppi, non appena questo sarà disponibile. Ci sono già dozzine di vaccini coronavirus in fase di test clinici, ma nessuno di loro ha avuto abbastanza tempo per essersi dimostrato sicuro ed efficace. In particolare, BNT162, un vaccino basato sulla tecnologia messenger RNA (mRNA) realizzato dalla tedesca BioNTech (NASDAQ:BNTX) in collaborazione con il suo grande partner farmaceutico Pfizer (NYSE:PFE), potrebbe essere già pronto entro la fine di novembre. Pfizer ha già mostrato alla stampa i primi flaconi contenenti il nuovo farmaco. Nello scorso mese di luglio, il governo degli Stati Uniti aveva già effettuato un ordine iniziale per 100 milioni di dosi di BNT162 per 1,95 miliardi di dollari, assicurandosi un'opzione per acquisire ulteriori 500 milioni di dosi. Dopo l'annuncio, venerdì scorso Biontech ha messo a segno un rialzo di +4,1%, portando il guadagno alla cifra record di +560% negli ultimi 12 mesi. Anche Pfizer ha evidenziato una crescita di +3,8% nella seduta di venerdì, ed ha annunciato che probabilmente chiederà l'autorizzazione per il vaccino entro la terza settimana di novembre, con il probabile inizio della distribuzione a partire dal 25 novembre.

Tutte le tre società coinvolte in questi accordi (Walgreens, CVS Health e Pfizer) fanno già parte da tempo del nostro portafoglio TOP Analisti e, su queste basi, riconfermiamo il nostro giudizio BUY, con forti prospettive di crescita previste per i prossimi anni. Un'altra grande multinazionale farmaceutica, Johnson & Johnson (JNJ) è in corsa per il vaccino coronavirus, anche se recentemente ha interrotto la sperimentazione per approfondimenti sulla salute di uno dei volontari. Negli ultimi decenni, Johnson & Johnson è stato un vero campione per performance e dividendi. La scorsa settimana ho pubblicato su dividendi.org un approfondimento su questa società intitolato: "Come accumulare 98 milioni di dollari in 76 anni - La storia di Johnson & Johnson dalla sua quotazione a Wall Street". In questa analisi si evidenzia come il tempo è sicuramente dalla nostra parte con gli investimenti su società di successo in borsa. Johnson & Johnson appartiene attualmente al portafoglio Top Dividend, il nostro modello composto in maniera costante da dieci società internazionali leader per dividendo, a cui è dedicato interamente il report di oggi. Per mantenere un profilo di elevata qualità delle aziende selezionate, in abbinamento al requisito di dividendo elevato, negli ultimi mesi abbiamo inserito un ulteriore nuovo parametro di selezione, che richiede per l'appartenenza al Top Dividend un track record almeno 25 anni di crescite consecutive dei dividendi. La attuale fase di debolezza dell'economia globale, sta causando una contrazione degli utili per diverse aziende quotate, mettendo a rischio la sostenibilità futura dei dividendi. In alcuni casi sono già stati annunciati tagli o sospensioni delle prossime cedole, causando conseguenti ribassi dei titoli in borsa. Per limitare questo trend, stiamo puntando maggiormente sulla qualità del dividendo e sulla sua sostenibilità futura, piuttosto che sul livello del rendimento immediato in assoluto. Statisticamente, le aziende con oltre 25 anni di aumenti dei dividendi, hanno dimostrato negli ultimi anni una maggiore capacità di attraversare indenni anche le fasi più difficili dei mercati. In particolare, le dieci aziende che abbiamo selezionato oggi per il nostro portafoglio vantano in media ben 46 anni di crescite dei dividendi, ed hanno superato indenni numerosi cicli di recessione economica ed eventi negativi, come guerre locali e regionali, gravi attentati e shock petroliferi che si sono alternati in questi ultimi decenni.

Movimenti di oggi per il portafoglio Top Dividend:

Vendite: riduciamo l'esposizione sul titolo e vendiamo PASSA AL LIVELLO 2, dividendo 2,7% annuo, realizzando una parte della performance di +21,9% ottenuta sul titolo in meno di tre mesi dal nostro inserimento in portafoglio del 28 luglio 2020.

Nuovi acquisti: utilizziamo il controvalore derivante dalla vendita di oggi per acquistare ulteriori PASSA AL LIVELLO 2, dividendo 8,7% annuo e potenziale +21,9% sulla base delle valutazioni di 10 analisti internazionali.

Questo portafoglio, partito nel settembre di 20 anni fa, è un potente strumento che permette di beneficiare di una elevata rendita passiva, abbinata a potenziali capital gain di medio termine. Top Dividend è uno dei tre portafogli internazionali inclusi nel servizio online di Secondo Livello e viene elaborato utilizzando un sofisticato sistema di ricerca in grado di identificare ogni mese un ristretto gruppo di dieci società caratterizzate da dividendi periodici attestati ai massimi livelli e fondamentali a sconto rispetto al mercato.

sabato 17 ottobre 2020

Come accumulare 98 milioni di dollari in 76 anni - La storia di Johnson & Johnson dalla sua quotazione a Wall Street

Johnson & Johnson è da tempo uno dei titoli più importanti presenti nel nostro portafoglio Top Analisti, il modello che raggruppa oltre 60 società internazionali a dividendo, con oltre 250 cedole accreditate per ogni anno solare. Nonostante le performance storiche di grande successo, le prospettive future per Johnson & Johnson sono ancora brillanti. Negli ultimi giorni, Josh Jennings, analista di Cowen & Co, ha riconfermato il rating a BUY su Johnson & Johnson (JNJ), fissando un obiettivo di prezzo a 170 dollari, pari a +14,79% rispetto all'attuale prezzo delle azioni di 148,1 dollari. Questa società farmaceutica leader opera in 60 paesi con ricavi per 80 miliardi e dividendi in crescita da 58 anni consecutivi. Secondo un recente studio pubblicato dal portale The Motley Fool (di cui riportiamo un estratto), chi avesse investito in questa grande azienda di successo una somma di 10.000 dollari alla sua prima quotazione in borsa avrebbe accumulato nel tempo una fortuna plurimilionaria:

Il tempo è davvero dalla tua parte!

I Rolling Stones ebbero un grande successo nel 1964 con la canzone "Time Is on My Side". Questa definizione era perfetta. Il tempo è davvero dalla tua parte, almeno quando si tratta di investire. Vent'anni prima che Mick Jagger, Keith Richards e il resto della band pubblicassero quella canzone, Johnson & Johnson quotava le sue azioni alla Borsa di New York. La data era il 24 settembre 1944. Il prezzo iniziale di ogni azione J&J era pari a 37,50 dollari. Con un investimento iniziale di 10.000 dollari si potevano quindi acquistare 266 azioni, con un resto di 25 dollari (10.000 / 37,50 = 266,6 azioni).

J&J si è comportata molto bene negli anni successivi. Talmente bene, che già tre anni dopo, nel 1947 la società assegnava gratuitamente 1 azione nuova ogni vecchia posseduta. In questo caso, le 266 azioni iniziali sarebbero raddoppiate a 532 azioni. Nei successivi quattro anni, Johnson & Johnson ha deliberato altre tre assegnazioni gratuite del 5%. All'inizio del 1959, ha completato una ulteriore scissione azionaria, con gli azionisti che hanno ricevuto 2,5 azioni per ogni azione posseduta. L'ultimo grande dividendo azionario di J&J, è arrivato nel 1967, con una assegnazione gratuita del 200%. Nel corso dei tre decenni successivi, il gigante sanitario ha completato due ulteriori split di azioni nel rapporto di 3 per 1 e quattro split azionari nel rapporto di 2 per 1. Grazie a questi dividendi e alle numerose scissioni azionarie (che sono state alimentate dai prezzi sempre crescenti delle azioni di J&J), chi avesse mantenuto le 266 azioni iniziali di J&J fino ad oggi, avrebbe accumulato un totale di ben 663.120 azioni, e quell'investimento iniziale di 10.000 dollari avrebbe oggi un valore di oltre 98,2 milioni di dollari! (663120 azioni X 148,1 usd = 98.208.072 dollari). Sì, il tempo è sicuramente dalla nostra parte con gli investimenti su società leader in borsa.

martedì 13 ottobre 2020

Dividendo record 7,7% e 23 anni consecutivi di aumenti della cedola - Una società inglese sottovalutata con forti prospettive di crescita

Proseguiamo anche questa settimana con la nostra strategia mirata alla costruzione di una rendita passiva crescente tramite un portafoglio diversificato di società internazionali, che vantano una lunga storia di aumenti di ricavi e incrementi costanti dei dividendi nel corso degli ultimi anni. A questo proposito, la scorsa settimana abbiamo pubblicato su dividendi.org uno studio dettagliato sulle 13 aziende quotate a Wall Street con un primato da record: oltre 100 anni consecutivi di pagamento dividendi senza interruzioni. Risulta interessante notare che ben 4 su queste dieci super aziende fanno parte da tempo del nostro portafoglio Top Analisti, il modello che raggruppa oltre 60 società internazionali a dividendo, con oltre 250 cedole accreditate per ogni anno solare. Ci fa piacere notare che due portali finanziari che tengono monitorato il nostro modello, abbiano assegnato al portafoglio Top Analisti giudizi particolarmente elevati. In particolare, Morningstar assegna attualmente al Top Analisti un giudizio complessivo pari a quattro stelle confermando i buoni potenziali per il futuro.

Contestualmente, Tipranks attribuisce per il mese di settembre 2020, un rank pari a 4,5 stelle con una percentuale del 77% di successo nella selezione dei titoli

Su queste basi, la nuova società che inseriamo oggi nel modello dovrebbe generare da subito ulteriori 162 dollari annui di rendita annua.

Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Ultimi movimenti del portafoglio Top Analisti

(per visualizzare la lista completa PASSA AL LIVELLO 2)

Portafoglio Top Analisti

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

lunedì 12 ottobre 2020

Nuovo rating BUY e potenziali superiori al 20% per Pepsico e Chubb

Wendy Nicholson, analista di Citigroup, ha alzato oggi il rating a BUY su Pepsico (PEP), fissando un obiettivo di prezzo a 169 dollari, pari a +22,07% rispetto all'attuale prezzo delle azioni di 138,44 dollari.

Jimmy Bhullar, analista di J.P. Morgan, ha alzato oggi il rating a BUY su Chubb (CB), fissando un obiettivo di prezzo a 152 dollari, pari a +26,19% rispetto all'attuale prezzo delle azioni di 120,45 dollari.

venerdì 9 ottobre 2020

Report speciale - 13 SUPER SOCIETA' con oltre 100 anni consecutivi di dividendi

Partiamo da una considerazione storica: i dividendi sono stati la fonte principale di guadagno del mercato azionario nel lungo termine. Numerosi studi, che ho più volte ripreso nei nostri report, evidenziano chiaramente che, osservando l'andamento delle azioni su scadenze molto lunghe, i guadagni prodotti dai capital gain, ovvero dall'incremento di valore dei titoli, vanno in secondo piano, con la gran parte delle performance storiche che vengono generate dal costante reinvestimento dei proventi distribuiti come dividendi dalle società. Questo fattore è ancora più importante in quanto sono un investitore a dividendo con l'obiettivo di costruire nel tempo una rendita passiva crescente, potenzialmente in grado di generare una completa indipendenza finanziaria, e condividere tutti questi passi con i lettori di dividendi.org. Sono quindi costantemente alla ricerca di società leader, capaci di premiare gli azionisti con distribuzioni di dividendi costanti, o in molti casi crescenti, anno dopo anno, per periodi molto lunghi. Non è facile per le società mantenere costanti i dividendi anche nei periodi di maggiore incertezza, e solo poche realtà sono riuscita a farlo con costanza nel tempo. Si tratta di un ristretto numero di aziende, con business consolidati e di successo, che sono state capaci di produrre rendite per gli azionisti con qualsiasi andamento di mercato, al rialzo o al ribasso, superando indenni numerose recessioni economiche, eventi negativi e crisi di ogni genere. Nella analisi che presento oggi ho voluto evidenziare e selezionare una sorta di élite nella élite, ovvero una ristretta lista di prestigiose società internazionali quotate attualmente a Wall Street, che vantano un eccezionale track record di oltre 100 anni consecutivi di distribuzione dei dividendi. Questo significa che molte di queste aziende hanno distribuito dividendi senza interruzioni neanche durante la prima e la seconda guerra mondiale, durante il crollo del 1929 e la successiva depressione economica, e durante tutte le innumerevoli crisi e guerre regionali che si sono verificate durante questo lungo periodo di tempo. I fortunati nipoti o pronipoti che hanno ricevuto in eredità dai loro bisnonni azioni di alcune di queste società a dividendo, grazie alla previdenza e lungimiranza dei loro avi, e al potente effetto leva generato dall'interesse composto per decenni, possono oggi contare su capitali multi milionari e rendite che permettono di vivere di rendita a vita in modo agiato. Ma quante e quali sono queste aziende? Nella ricerca, ho evidenziato 13 società che vantano più di 100 anni di pagamento dividendi senza interruzioni. Molte di queste società non solo non hanno mai smesso di distribuire dividendi, ma addirittura li hanno incrementati ogni anno dagli anni 60' fino ad oggi. Vediamo ora la lista delle 13 super aziende che vantano almeno 100 anni di distribuzioni dividendi senza interruzioni.

Le società sono ordinate per numero anni consecutivi di distribuzione.

1) The York Water Company (Nasdaq:YORW), primo dividendo pagato nell'anno 1815, e ben 205 anni consecutivi di dividendi. Questa piccola azienda, purifica e distribuisce acqua potabile, possiede e gestisce due sistemi di raccolta, due sistemi di trattamento delle acque reflue e due bacini, tra cui il lago Williams e il lago Redman, che contengono circa 3,7 miliardi di litri d'acqua. Gestisce anche un oleodotto di 24 chilometri dal fiume Susquehanna al lago Redman, e possiede sette pozzi che forniscono acqua ai suoi clienti a Carroll Valley Borough e Cumberland Township, Adams County.

2) Exxon Mobil Corporation (Nyse:XOM), primo dividendo pagato nell'anno 1882, e 138 anni consecutivi di dividendi. L'azienda esplora e produce petrolio greggio e gas naturale negli Stati Uniti, Canada, Centro e Sud America, Europa, Africa, Asia e Australia. Opera attraverso i segmenti Upstream, Downstream e Chemical. L'azienda opera anche nella produzione, commercio, trasporto e vendita di petrolio greggio, prodotti petroliferi e altri prodotti speciali; produce e commercializza prodotti petrolchimici, tra cui prodotti aromatici e vari altri prodotti petrolchimici. Al 31 dicembre 2019 possedeva circa 23.857 pozzi gestiti, con riserve di 22,4 miliardi di barili equivalenti di petrolio. Inoltre, l'azienda produce materie prime, come polipropilene e alcool isopropile per maschere mediche, abiti e disinfettanti per le mani.

martedì 6 ottobre 2020

Potenziale +30% per i prossimi 12 mesi e 27 anni di crescite dei dividendi - Un leader mondiale nel settore della difesa

Per fare spazio a questo nuovo investimento, abbiamo deciso di liquidare in data di oggi due posizioni del portafoglio che hanno messo a segno consistenti rialzi negli ultimi mesi, nonostante la difficile situazione dei mercati, con performance superiori al 40% per entrambe da aprile 2020. Dopo queste performance record, secondo le valutazioni degli analisti internazionali da noi monitorati, i potenziali futuri di crescita per i due titoli appaiono più modesti (+2,4% a 12 mesi per la prima società e -2,3% a 12 mesi per la seconda). Anche i dividendi previsti appaiono più contenuti, con rendimenti rispettivi intorno all' 1% annuo. Su queste basi, preferiamo vendere i due titoli, realizzando l'ottima plusvalenza e destinare il controvalore all'acquisto della nuova società, che offre un dividendo più che triplo, e pari al 3,3% annuo, in costante rialzo da 27 anni consecutivi. Questa modifica di portafoglio, dovrebbe generare da subito ulteriori 214 dollari annui di dividendi aggiuntivi per il nostro portafoglio, abbinati a potenziali di apprezzamento superiori e ulteriori aumenti dei dividendi per i prossimi anni.

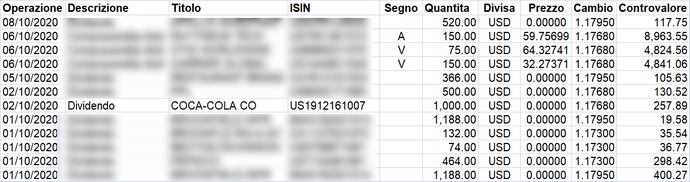

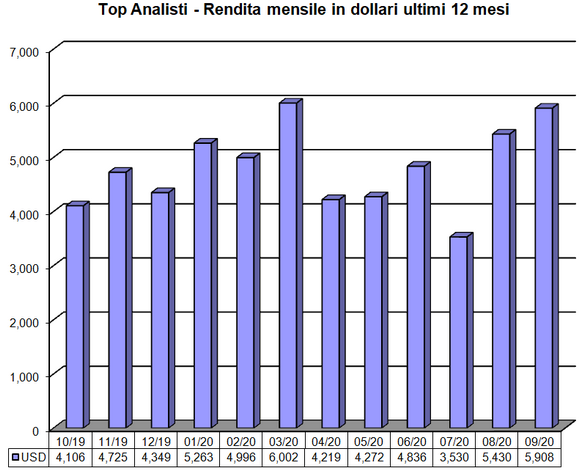

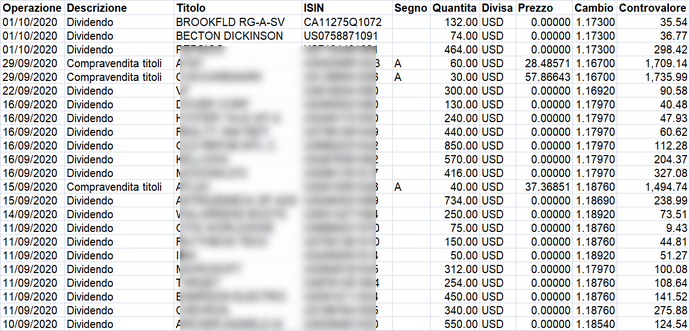

Come di consueto, iniziamo il primo report di ottobre con una dettagliata analisi dei dividendi incassati negli ultimi mesi per il portafoglio Top Analisti, il nostro popolare modello a rendita crescente con oltre 270 singole cedole accreditate per ogni anno solare. Come si evidenzia dai dati, il mese di settembre appena trascorso ha confermato il più alto flusso annuale di incassi dividendi per l'anno in corso, con un totale di lordo di 5.908 dollari, ripartiti su 29 cedole. Complessivamente, il totale dei dividendi del portafoglio è aumentato costantemente anno dopo anno, passando dai 28.771 dollari del 2010 ai 57.635 dollari degli ultimi 12 mesi (ottobre 2019 - settembre 2020), senza apporti di nuova liquidità e reinvestendo esclusivamente i dividendi percepiti. Questo dato conferma il forte trend di crescita cedolare per il modello in atto già da diversi anni, in linea con i nostri obiettivi di produrre nel tempo una rendita passiva crescente, investendo in un ristretto gruppo di società internazionali leader, caratterizzate da lunghi track record di aumenti di utili e dividendi. La nostra analisi evidenzia un dato significativo: negli ultimi 10 anni i dividendi che abbiamo incassato per il portafoglio Top Analisti hanno contribuito per quasi il 50% della performance complessiva, confermando l'importanza della componente cedole per i risultati di lungo termine. L'aumento della rendita ha evidenziato un andamento costante ogni anno, con crescite stabili indipendentemente dalle oscillazioni di breve termine degli indici azionari. Dopo questi incrementi, il nostro rendimento è attestato ora al 8,3% annuo calcolato sui prezzi di acquisto (yield on cost), e al 3,4% sulle attuali quotazioni di borsa. Per raggiungere questi obiettivi, in questi anni, abbiamo interamente reinvestito tutte le rendite percepite in nuove società ad elevato dividendo, sfruttando il potente effetto leva generato dall'interesse composto. Ipotizzando per i prossimi 10 anni le stesse crescite dei dividendi registrate nell'ultimo decennio, potremmo aspettarci una rendita annua sui prezzi di carico di quasi il 17% annuo nel 2030!

Su queste basi, vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Ultimi movimenti del portafoglio Top Analisti

(per visualizzare la lista completa PASSA AL LIVELLO 2)

Portafoglio Top Analisti

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,4% annuo. Il price earning medio del portafoglio è pari a 17,6 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,8. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,8. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

lunedì 5 ottobre 2020

Mcdonald's e Procter & Gamble - Nuovo Buy dagli analisti per i due campioni dei dividendi

Gregory Francfort, analista di Merrill Lynch, ha riconfermato oggi il rating BUY su Mcdonald's Corp. (MCD:NYSE), fissando un obiettivo di prezzo di 250 dollari, pari a circa +12,27% rispetto all'attuale prezzo delle azioni di 222,67 dollari. Francfort prevede che Mcdonald's Corp. registrerà un utile per azione (EPS) di 0,65 dollari per il quarto trimestre del 2020. L'attuale consenso di un pannello di oltre 21 analisti è per un rating STRONG BUY su McDonald's, con un obiettivo di prezzo medio di 223,29 dollari. Gli obiettivi di prezzo degli analisti variano da un massimo di 245 dollari a un minimo di 195 dollari. Nel suo ultimo rapporto sugli utili, pubblicato il 30/06/2020, la società ha registrato un fatturato trimestrale di 3,76 miliardi di dollari e un utile netto di 1,08 miliardi di dollari. La capitalizzazione di mercato dell'azienda è di 165,69 miliardi di dollari.

Mcdonald's vanta un lungo track record di 45 anni consecutivi di aumenti dei dividendi e distribuisce una cedola pari a 2,25% sulle attuali quotazioni di borsa. Dal 30 giugno 1972 ad oggi il titolo vanta una performance storica pari a +15090% (vedi grafico sopra fonte Morningstar).

Dara Mohsenian, analista di Morgan Stanley ha alzato l'obiettivo di prezzo su Procter & Gamble (NYSE:PG) da 144 dollari a 158 dollari e mantiene un rating Overweight sulle azioni. L'analista, che prevede un "solido" record di vendite e utili per Procter & Gamble in vista dei risultati del primo trimestre fiscale, ha aumentato le stime anche al di sopra del consenso, alzando le previsioni a lungo termine dell'azienda dal 3,5% al 4%, con una maggiore fiducia nella dinamica sostenuta delle quote di mercato. Procter & Gamble vanta un lungo track record di 64 anni consecutivi di aumenti dei dividendi e distribuisce una cedola pari a 2,30% sulle attuali quotazioni di borsa. Dal 30 giugno 1972 ad oggi il titolo vanta una performance storica pari a +4675% (vedi grafico sotto fonte Morningstar)

venerdì 2 ottobre 2020

Legal & General Group Plc - Dividendo 9,1% e +50% target analisti per i prossimi 12 mesi

Prosegue la nostra ricerca di grandi società internazionali caratterizzate da lunghe storie di aumenti dei dividendi, quotazioni scontate in borsa e forti potenziali di crescita per i prossimi anni. L'azienda che analizziamo oggi risponde a tutti questi requisiti: Si tratta di Legal & General Group, quotata sulla borsa di Londra con simbolo LGEN.L e codice Isin GB0005603997. Fondata nel lontano 1836 e sede principale a Londra, è una delle maggiori compagnie assicurative europee operanti nel ramo vita e vanta una capitalizzazione di borsa pari a 11,4 miliardi di sterline. La società fa parte dei 35 Dividend Aristocrats inglesi, ovvero quel ristretto numero di società che hanno aumentato o mantenuto stabile il dividendo per almeno 10 anni consecutivi. Attualmente la compagnia distribuisce un dividendo record, pari al 9,1% sugli attuali prezzi di borsa, corrisposto in due rate semestrali ad aprile e agosto di ogni anno (vedi ultimi dividendi in GBP nella tabella sotto fonte Yahoo Finance) .