|

| I primi 20 titoli ad alto dividendo del nuovo ETF |

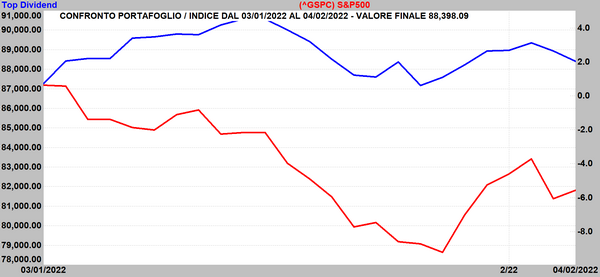

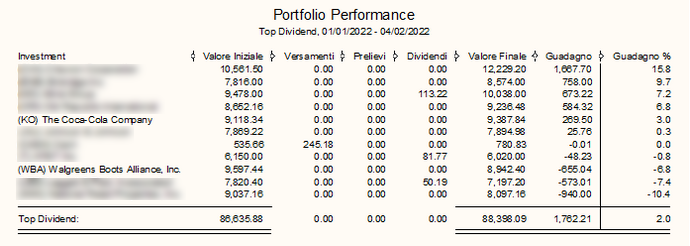

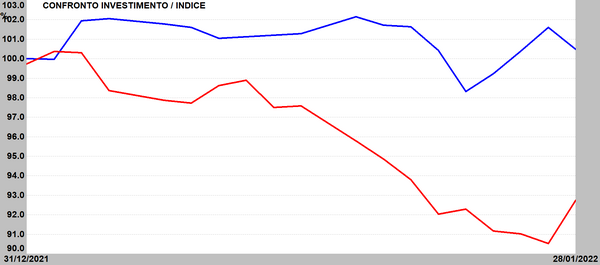

Prosegue la fase di incertezza dei principali mercati azionari internazionali, condizionati dai timori in merito agli sviluppi della crisi in Ucraina e alle preoccupazioni per l'aumento dell'inflazione, con le possibili conseguenze sui tassi di interesse. In questo contesto, i nostri portafogli continuano a mostrare una forte capacità di difesa con risultati nettamente migliori rispetto ai principali indici di borsa. Nell'ultima settimana, il portafoglio Top Analisti, che include in un solo modello le raccomandazioni di un pannello di analisti e broker internazionali, e il portafoglio Top Dividend, formato da 10 società leader ad elevato dividendo, hanno evidenziato entrambi flessioni contenute, pari allo 0,9%, contro una perdita di 3,4% per la Borsa Usa. Ancora più evidente il risultato del portafoglio ETF Italia, con un ribasso contenuto a 0,7% da venerdì scorso. Nonostante la debolezza, diverse società presenti nei nostri modelli, stanno proseguendo nella loro strategia di sviluppo, premiando gli azionisti con ulteriori aumenti dei dividendi trimestrali. In particolare:

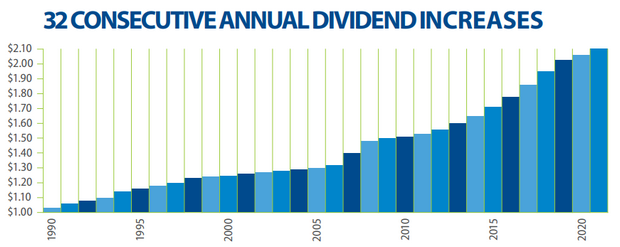

Walmart NYSE:WMT, dividendo 1,6% annuo, ha annunciato un nuovo incremento del prossimo dividendo trimestrale di +2% con effetto dal 04/04/22 agli azionisti registrati entro il 18/03/22. La società è presente da tempo nel portafoglio Top Analisti e vanta un track record di 49 anni consecutivi di aumenti dei dividendi.

Coca Cola NYSE:KO ha annunciato un nuovo incremento del prossimo dividendo di +5% con effetto dal 01/04/22 agli azionisti registrati entro il 15/03/22. La società è presente da tempo nel portafoglio Top Analisti e Top Dividend e vanta un track record di 60 anni consecutivi di aumenti dei dividendi.

Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

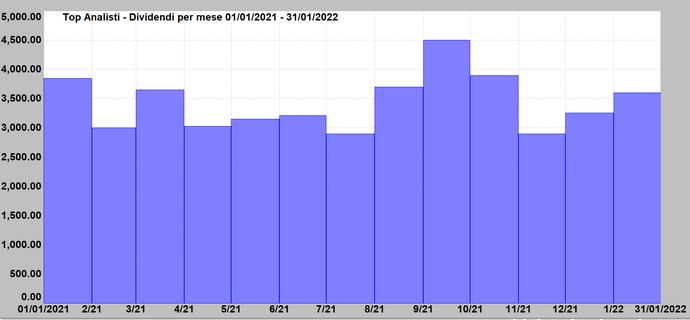

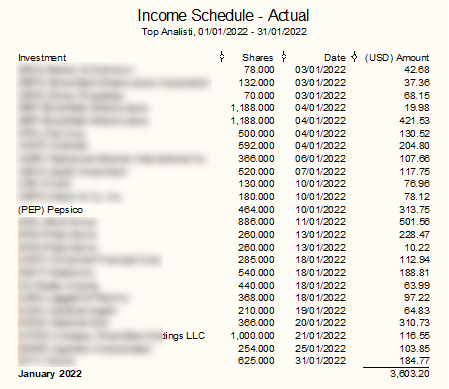

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

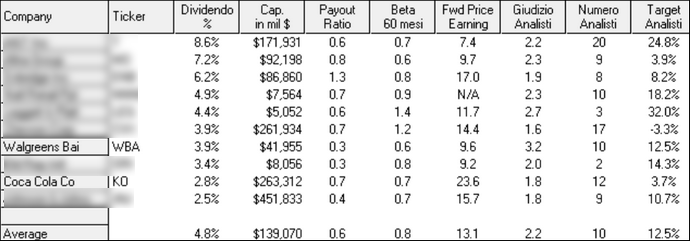

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,1% annuo. Il price earning medio del portafoglio è pari a 16,6 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,5. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,9. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

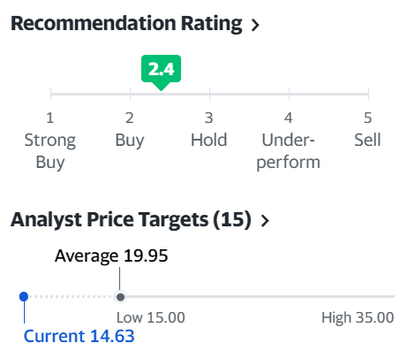

Potenziale portafoglio Top Analisti a 6-12 mesi: +17,7% (14,6% target medio analisti +3,1% dividendo medio) secondo le valutazioni medie di 11 analisti internazionali, con un rating medio dei titoli pari a BUY (2,1), in una scala da 1 Strong Buy a 5 Sell.

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: una delle ragioni principali che ci inducono a vendere un titolo è la decisione da parte di una società di tagliare il dividendo. La nostra strategia resta quella di puntare su rendite crescenti anno dopo anno per i portafogli, indipendentemente dall'andamento volatile dei mercati nel breve termine. Di conseguenza, quando una azienda riduce il suo dividendo non risponde più ai requisiti per l'appartenenza ai nostri modelli. Su queste basi, vendiamo in data di oggi:

PASSA AL LIVELLO 2. La scorsa settimana questa società elettrica ha comunicato utili trimestrali inferiori alle attese e ha deciso di dimezzare il dividendo, dopo 22 anni consecutivi di aumenti. Dopo l'annuncio, venerdì scorso il titolo ha evidenziato una flessione del 7,25%. Vendiamo quindi l'intera partecipazione presente nel portafoglio.

740 azioni AT&T, quotata sul Nyse con simbolo T. Questo leader nel settore della telefonia e dei media, ha deciso lo scorporo di alcune attività nel comparto delle Pay TV per farle confluire in una nuova società, annunciando contestualmente un taglio di circa il 50% del dividendo. Vendiamo quindi l'intera partecipazione presente nel portafoglio.

PASSA AL LIVELLO 2. Anche in questo caso la società ha annunciato un taglio del 30% del dividendo. In questo caso, considerando la forte plusvalenza conseguita sul titolo, vendiamo per il momento metà della partecipazione presente nel portafoglio.

580 azioni PASSA AL LIVELLO 2. Per compensare le plusvalenze maturate nelle vendite di oggi, generiamo una minusvalenza vendendo questo titolo. Ricompreremo domani il titolo con le stesse quantità.

Nuovi acquisti: utilizziamo la liquidità disponibile derivante dalle vendite di oggi e acquistiamo tre nuove società che offrono dividendi crescenti e forti potenziali di apprezzamento attuali quotazioni di borsa. Questi nuovi investimenti dovrebbero generare ulteriori 321 dollari di rendita annua per il modello. Vediamo nel dettaglio i tre nuovi titoli di oggi.

Titolo 1 - Potenziali elevati e dividendi in crescita per il leader mondiale nel settore degli ETF

Iniziamo una nuova posizione e acquistiamo PASSA AL LIVELLO 2, con un controvalore pari a 0,7% del portafoglio.

Descrizione del business: Con oltre 10 trilioni di dollari di capitali in gestione, è uno dei più grandi operatori dell'asset management e del risparmio gestito, e leader mondiale nel settore degli ETF. L'azienda fornisce principalmente i suoi servizi a investitori istituzionali, intermediari e individuali, tra cui piani pensionistici aziendali, pubblici, sindacali e industriali, compagnie assicurative, fondi comuni di investimento di terze parti, dotazioni, istituzioni pubbliche, governi, fondazioni, enti di beneficenza, fondi sovrani, società, istituzioni ufficiali e banche. Fornisce inoltre servizi di consulenza e gestione del rischio a livello globale. L'azienda gestisce portafogli azionari, obbligazionari e bilanciati, lancia e gestisce anche fondi comuni di investimento aperti e chiusi, fondi offshore, fondi comuni di investimento e veicoli di investimento alternativi, compresi i fondi strutturati. L'azienda lancia fondi comuni di investimento azionari, a reddito fisso, bilanciati e immobiliari. Lancia anche fondi valutari, materie prime, multi-asset, e hedge fund. Investe in azioni pubbliche, reddito fisso, immobili, valute, materie prime e mercati alternativi in tutto il mondo. L'azienda investe principalmente in titoli growth e value di società small cap, mid-cap, SMID-cap, large-cap e multi-cap. Investe anche in titoli azionari che pagano dividendi. L'impresa investe in titoli municipali investment grade, titoli di Stato compresi titoli emessi o garantiti da un governo o da un'agenzia governativa o strumentale, obbligazioni societarie e titoli garantiti da attività e ipoteche. Impiega l'analisi fondamentale e quantitativa con particolare attenzione all'approccio bottom-up e top-down per effettuare i suoi investimenti.

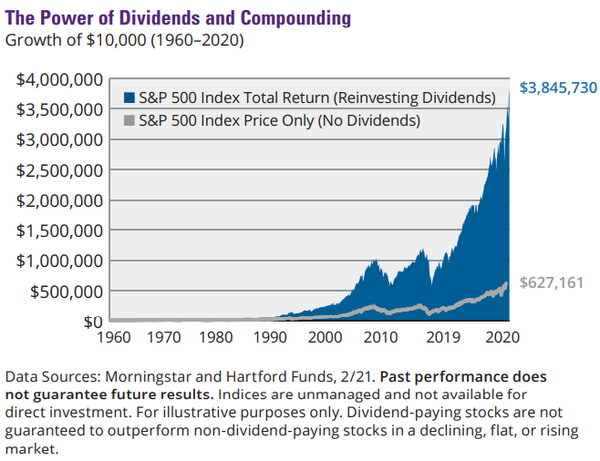

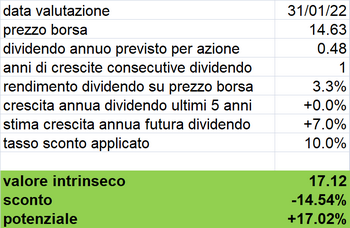

Trend del dividendo: La società vanta un importante primato nei confronti dei suoi azionisti, con aumenti del dividendo per 13 anni consecutivi. Il dividendo attuale è pari al 2,6% annuo, corrisposto in quattro rate trimestrali. Storicamente, il rendimento del dividendo si è mosso da un minimo di 2% annuo nei periodi di maggiore sopravvalutazione del titolo, fino ad un massimo di 3,4% annuo nei periodi di maggiore sottovalutazione del titolo. Per ritornare nuovamente in area di sopravvalutazione, il titolo dovrebbe aumentare di oltre il 30% dai livelli attuali.

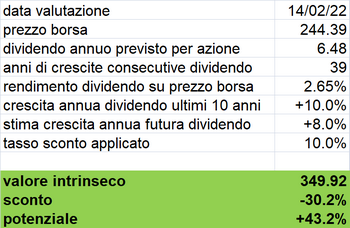

Valutazione: Applichiamo ora una valutazione del titolo sulla base del Dividend Discount Model (DDM). Questo sistema è un metodo usato per la valutazione dei titoli a dividendo. Secondo questo metodo, il valore intrinseco di una società è pari alla somma di tutti i dividendi futuri previsti, attualizzati al valore di oggi, secondo un tasso corretto per il rischio, e tenendo conto del fattore tempo.

Abbiamo considerato i seguenti parametri per il calcolo:

1) Dividendo attuale per azione: 19,52 dollari

2) Stima di crescita futura del dividendo: +8% annuo, valore conservativo, sulla base della crescita effettiva di +11,6% annuo, ottenuta dalla società negli ultimi 10 anni

3) Tasso di sconto applicato: 10% annuo

Applicati questi criteri, otteniamo un valore intrinseco del titolo ad oggi pari a 1054 dollari. Sulla base delle ultime quotazioni di borsa il titolo presenta oggi uno sconto pari al 28,3% rispetto al valore calcolato.

Titolo 2 - 36 anni di crescita dei dividendi e potenziali elevati per un asset manager di qualità

Iniziamo una nuova posizione e acquistiamo PASSA AL LIVELLO 2, con un controvalore pari a 0,7% del portafoglio.

Descrizione del business: Fondata nel 1937 ed oltre 7500 dipendenti, è uno dei principali asset manager a livello globale, con oltre 1,6 trilioni di dollari di capitali in gestione, e fornisce i suoi servizi a privati, investitori istituzionali, piani pensionistici, intermediari finanziari e istituzioni. Lancia e gestisce fondi comuni di investimento azionari e obbligazionari. L'azienda investe nei mercati azionari pubblici e obbligazionari in tutto il mondo. Impiega l'analisi fondamentale e quantitativa con un approccio bottom-up. L'azienda utilizza la ricerca interna ed esterna per effettuare i suoi investimenti. Impiega investimenti socialmente responsabili con particolare attenzione alle questioni ambientali, sociali e di governance.

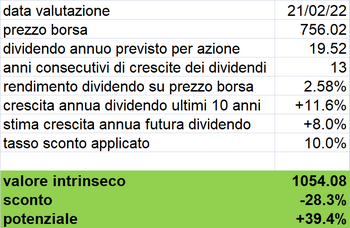

Trend del dividendo: La società vanta un importante primato nei confronti dei suoi azionisti, con aumenti del dividendo per 36 anni consecutivi. Il dividendo attuale è pari al 3,3% annuo, corrisposto in quattro rate trimestrali. Storicamente, il rendimento del dividendo si è mosso da un minimo di 1,5% annuo nei periodi di maggiore sopravvalutazione del titolo, fino ad un massimo di 3,1% annuo nei periodi di maggiore sottovalutazione del titolo. Per ritornare nuovamente in area di sopravvalutazione, il titolo dovrebbe aumentare di quasi il 100% dai livelli attuali.

Valutazione: Applichiamo ora una valutazione del titolo sulla base del Dividend Discount Model (DDM). Questo sistema è un metodo usato per la valutazione dei titoli a dividendo. Secondo questo metodo, il valore intrinseco di una società è pari alla somma di tutti i dividendi futuri previsti, attualizzati al valore di oggi, secondo un tasso corretto per il rischio, e tenendo conto del fattore tempo.

Abbiamo considerato i seguenti parametri per il calcolo:

1) Dividendo attuale per azione: 4,80 dollari

2) Stima di crescita futura del dividendo: +8% annuo, valore conservativo, sulla base della crescita effettiva di +13,3% annuo, ottenuta dalla società negli ultimi 10 anni

3) Tasso di sconto applicato: 10% annuo

Applicati questi criteri, otteniamo un valore intrinseco del titolo ad oggi pari a 259 dollari. Sulla base delle ultime quotazioni di borsa il titolo presenta oggi uno sconto pari al 44,6% rispetto al valore calcolato.

Titolo 3 - Dividendo 5,4% per il leader mondiale nella telefonia e dati 5G

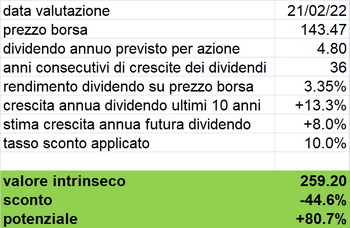

Acquistiamo PASSA AL LIVELLO 2, con un controvalore pari al 1% del portafoglio.

Descrizione del business: Fondata nel 1984 ed oltre 105.000 dipendenti, la società tramite le sue controllate, è una delle più grandi compagnie telefoniche wireless al mondo, con servizi attivi di telecomunicazioni in Europa, Africa, Medio Oriente e Asia Pacifico, con cifre record di 650 milioni di clienti abbonati wireless, 20 milioni di clienti di rete fissa e banda larga, e 14 milioni di clienti TV via cavo. È anche uno dei maggiori vettori in termini di numero di paesi principali serviti. L'azienda opera tramite reti dirette wireless in 25 paesi e tramite partnership in altri 44 paesi. In media ogni anno, transitano attraverso il network flussi di dati per 2730 Petabytes (1 Petabyte = 1.000.000 di Gigabytes). In aggiunta, la società gestisce operazioni di TV via cavo e l'accesso alla fibra, sia per proprie installazioni che accessi all'ingrosso, per offrire tutti i servizi a banda larga. L'azienda sta spingendo sempre più verso servizi convergenti di servizi telefonici wireless 5G e di rete fissa. L'obiettivo della società è la leadership globale nelle comunicazioni attraverso le connessioni wireless.

Trend del dividendo: Il dividendo attuale è pari al 5,4% annuo, corrisposto in due rate semestrali, a febbraio e agosto di ogni anno, uno dei livelli più elevati tra tutti i titoli che compongono il nostro portafoglio Top Analisti.

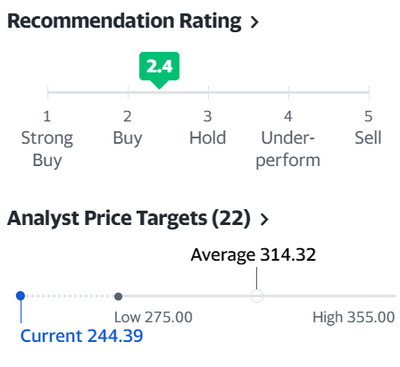

Giudizio degli analisti e valutazioni: Il giudizio medio dei 20 analisti e broker che seguono il titolo è pari a 1,7 BUY su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell) con un target medio pari a +33,7% per i prossimi 12 mesi, a cui si aggiunge il dividendo del 5,4% annuo, per un totale di incremento stimato pari +39,1%. Applicando il criterio di valutazione sulla base della attualizzazione dei flussi di cassa futuri, si ottiene un valore intrinseco ancora più elevato, con uno sconto di oltre il 60% rispetto alle attuali quotazioni di borsa. Sulla base di queste considerazioni e del dividendo particolarmente elevato, aumentiamo oggi l'esposizione su questo titolo.