Dopo un lungo ciclo di rialzi quasi ininterrotti, con nuovi massimi storici toccati la settimana scorsa, i mercati azionari internazionali sono stati caratterizzati da maggiori ribassi nelle ultime sedute, dovuti ai crescenti timori per i possibili impatti sull'economia globale causati dalla diffusione del Coronavirus in diversi paesi, tra cui l'Italia. L'ondata di perdite è partita in mattinata dall'Asia, per propagarsi in Europa ed infine agli Stati Uniti, con l'indice S&P500 che ha chiuso ieri sera a 3.225,89 punti, in ribasso del 3,35% nella seduta e del 4,2% dalla settimana precedente. Anche se molto rapida e amplificata dal contesto difficile di questi giorni, una correzione era comunque attesa e dovuta, considerati gli eccessi di un mercato azionario che negli ultimi mesi ha macinato record dopo record. Prontamente, ieri mattina in pre apertura di Wall Street, mentre i future sull' S&P500 mostravano già un ribasso di circa 3 punti percentuali, Warren Buffett, considerato uno dei maggiori investitori di successo negli Stati Uniti, rilasciava una intervista alla CNBC dichiarando:

"La direzione del mercato azionario a cui stiamo assistendo oggi è un bene per noi, considerato che siamo acquirenti netti di azioni nel tempo. La maggior parte dei risparmiatori, dovrebbero desiderare crolli del mercato per acquistare a un prezzo inferiore. Per quanto riguarda specificamente il Coronavirus, non sono uno specialista, ma ritengo che una percentuale molto significativa delle nostre attività sarà comunque interessata. Tuttavia, gli investitori dovrebbero essere più concentrati sul lungo termine, non sul breve termine. Se stai acquistando un'azienda, ed è quello che si fa comprando le azioni, ne avrai la proprietà per i prossimi 10 o 20 anni. La vera domanda da porsi è che cosa può cambiare in 24 ore o 48 ore per le imprese americane in una prospettiva di 10 o 20 anni? Molti titoli del nostro portafoglio sono presenti da decenni. Ciò che possiamo dire è che se i tassi attuali saranno mantenuti nei prossimi decenni e se le aliquote di imposta sulle società resteranno vicine ai livelli bassi di cui godono oggi le aziende, è quasi certo che le azioni nel corso del tempo funzioneranno molto meglio degli strumenti obbligazionari a lungo termine a tasso fisso. Detto questo, bisogna accettare i cicli del mercato. Domani potrà succedere qualsiasi cosa ai prezzi delle azioni. Occasionalmente, si verificheranno importanti cali del mercato, forse del 50% o addirittura maggiori. Detto questo, siamo rialzisti e le vendite sono opportunità di acquisto.

Svendite del 3% sul mercato come quella che stiamo vedendo oggi sono quasi innumerevoli nella storia, e alla fine si sono sempre rivelate opportunità. Non riesco a pensare a un 3% di ribasso su cui non avresti dovuto comprare. Come può essere una brutta notizia se non devi vendere? E sicuramente noi non venderemo."

In questo contesto, i nostri portafogli hanno evidenziato un andamento meno pesante, con il portafoglio Top Analisti che ha segnato una flessione settimanale inferiore del 32% rispetto all'indice, grazie in particolare all'andamento in controtendenza di alcune società e fondi immobiliari presenti nel modello. Prima fra tutte, spicca Deere & Co, quotata sul Nyse con simbolo DE, che la scorsa settimana ha comunicato risultati trimestrali migliori delle attese, registrando un guadagno di +3% nelle ultime cinque sedute, e portando l'utile maturato a +129% dalla data del nostro inserimento in portafoglio. Fondata nel lontano 1837, questa azienda fornisce una ampia gamma di prodotti e servizi per l’agricoltura e per l'impianto e conservazione dei terreni boschivi in tutto il mondo, ed è stata inserita nel Top Analisti in novembre 2011, con una quota pari all'1,8% del portafoglio. Nonostante le performance realizzate e il rialzo di questi giorni, manteniamo il titolo in portafoglio con un rating HOLD come partecipazione chiave in agricoltura, uno dei settori con le crescite previste più elevate per i prossimi anni.

Approfittando di questa particolare situazione di mercato, continuiamo a privilegiare società con business solidi, caratterizzate da flussi elevati di dividendi e quotazioni scontate, potenzialmente in grado di generare rendite crescenti per i nostri modelli, indipendentemente dall'andamento di breve termine dei mercati azionari. Muovendoci su questa linea, nel report di oggi selezioniamo una importante azienda internazionale operante nel settore della

telefonia mobile e

dati che, dopo lo storno di ieri, offre alle attuali quotazioni un dividendo record pari al

5,1% annuo abbinato a forti potenziali di crescita nel medio termine, con un target medio per i prossimi 12 mesi pari a

+53% sulla base delle valutazioni attuali da parte di sei analisti internazionali, creando una interessante opportunità di investimento che abbina

rendita elevata e potenziali

capital gain nel medio termine. Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di

Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

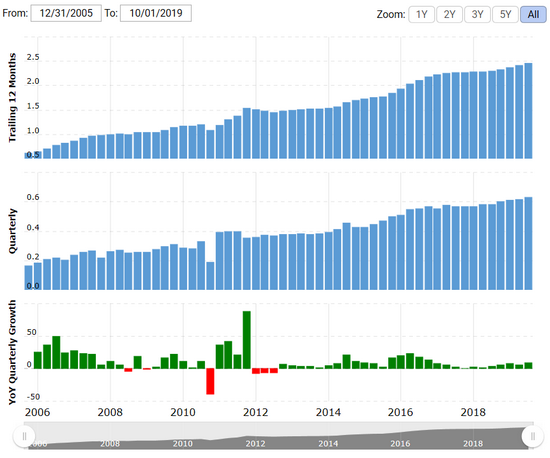

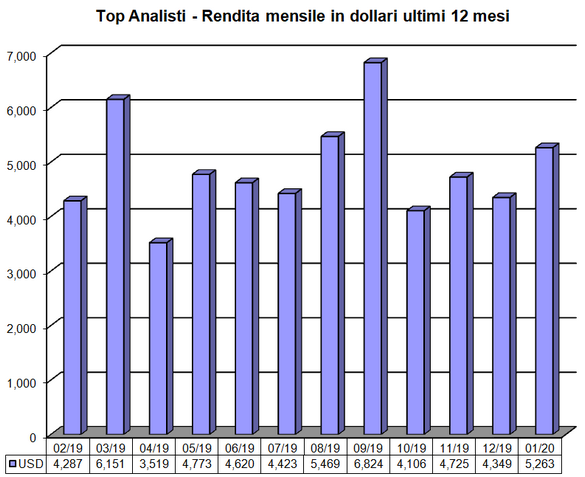

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre

250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,4% annuo. Il price earning medio del portafoglio è pari a 16,3 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,7. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,8. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Potenziale portafoglio Top Analisti a 6-12 mesi: +16% (12,6% target medio analisti +3,4% dividendo medio) secondo le valutazioni medie di 12 analisti internazionali, con un rating medio dei titoli pari a BUY (2,2), in una scala da 1 Strong Buy a 5 Sell. Complessivamente, le 64 società che compongono il nostro modello Top Analisti mostrano un potenziale pari a +12,6% nella rilevazione odierna, a cui si aggiunge un dividendo medio del 3,4% annuo, per un totale di incremento stimato pari +13%.

Movimenti di oggi per il portafoglio Top Analisti:

Nuovi acquisti:

utilizziamo la liquidità disponibile in portafoglio derivante dagli ultimi dividendi incassati e acquistiamo ulteriori

50 azioni PASSA AL LIVELLO 2, (segue analisi dettagliata della società).

Nuovo BUY - Dividendo 5,1% - Un leader globale nelle reti wireless e dati 5G ad alta velocità con elevati potenziali di crescita

La società che acquistiamo oggi per il portafoglio negli ultimi anni si è mossa in controtendenza rispetto al mercato. A fronte dei recenti massimi raggiunti dagli indici azionari internazionali, questo titolo quota ancora ad un livello intorno ai minimi degli ultimi 4 anni, con un ribasso di oltre il 40% dal 2016 a fronte di una crescita dell'indice S&P500 pari a +58% nello stesso periodo. Nonostante il parziale recupero delle ultime settimane, questa società rappresenta una interessante e rara opportunità a sconto, caratterizzata da dividendi elevati e forti potenziali di crescita per i prossimi anni. Su queste basi, confermiamo il nostro interesse per questo investimento, con l'obiettivo di mantenere elevata la rendita del nostro portafoglio Top Analisti.

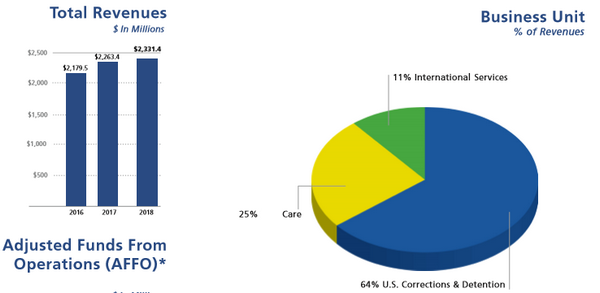

Descrizione del business: Fondata nel 1984 ed oltre 90.000 dipendenti, la società tramite le sue controllate, è una delle più grandi compagnie telefoniche wireless al mondo, con servizi attivi di telecomunicazioni in Europa, Africa, Medio Oriente e Asia Pacifico, con cifre record di 650 milioni di clienti abbonati wireless, 20 milioni di clienti di rete fissa e banda larga, e 14 milioni di clienti TV via cavo. È anche uno dei maggiori vettori in termini di numero di paesi principali serviti. L'azienda opera tramite reti dirette wireless in 25 paesi e tramite partnership in altri 44 paesi. In media ogni anno, transitano attraverso il network flussi di dati per 2730 Petabytes (1 Petabyte = 1.000.000 di Gigabytes) Recentemente la società ha acquisito l'operatività per operazioni di TV via cavo e l'accesso alla fibra, sia per proprie installazioni che accessi all'ingrosso, per offrire tutti i servizi a banda larga. In aggiunta, l'azienda sta spingendo sempre più verso servizi convergenti di servizi telefonici wireless e di rete fissa. L'obiettivo dell'azienda è quello di essere il leader globale delle comunicazioni attraverso le connessioni wireless.

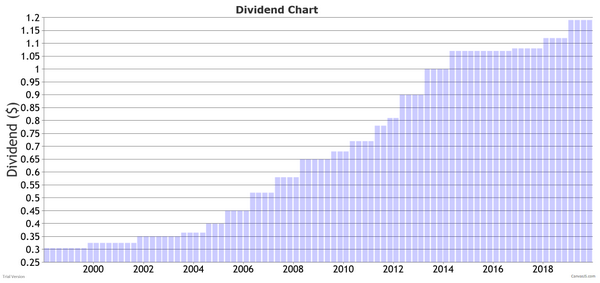

Trend del dividendo: Alle attuali quotazioni di borsa il dividendo attuale è pari al 5,1% annuo, corrisposto in due rate semestrali, a giugno e novembre di ogni anno, uno dei livelli più elevati tra tutti i titoli che compongono il nostro portafoglio Top Analisti.