Nella seconda parte del report, dedicata al portafoglio ETF Italia, torniamo a parlare di sicurezza informatica. Nelle scorse settimane abbiamo assistito ad uno dei maggiori attacchi informatici della storia, che ha visto come vittime illustri alcune delle principali istituzioni e società degli Stati Uniti tra cui l'Agenzia per la sicurezza nucleare, il Dipartimento per l'energia americana e la stessa Microsoft, confermando come il comparto della sicurezza informatica stia diventando uno dei settori determinanti per il futuro delle reti di comunicazione a livello globale. Oggi, con un particolare ETF specializzato quotato sulla borsa di Milano è possibile investire nelle migliori aziende mondiali nel campo della sicurezza informatica.

Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

E' possibile accumulare una fortuna milionaria e diventare ultra ricco con un piccolo investimento dimenticato nel cassetto per 34 anni? Leggi l'articolo pubblicato su dividendi.org

Portafoglio Top Analisti

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

Portafoglio Top Analisti - Ultimi Movimenti

(per visualizzare tutti i nomi dei titoli PASSA AL LIVELLO 2)

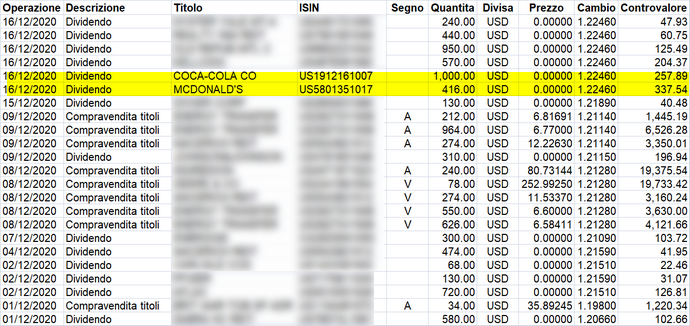

La tabella sotto evidenzia gli ultimi movimenti, dividendi, acquisti e vendite del portafoglio dal 1 dicembre 2020 ad oggi.

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,3% annuo. Il price earning medio del portafoglio è pari a 18,2 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,7. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,9. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Potenziale portafoglio Top Analisti a 6-12 mesi: +11,2% (7,9% target medio analisti +3,3% dividendo medio) secondo le valutazioni medie di 12 analisti internazionali, con un rating medio dei titoli pari a BUY (2), in una scala da 1 Strong Buy a 5 Sell.

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: utilizziamo parte della liquidità derivante dagli ultimi dividendi incassati e acquistiamo ulteriori 100 azioni PASSA AL LIVELLO 2. Questa operazione dovrebbe generare da subito ulteriori 114 dollari annui di rendita aggiuntiva. Segue analisi dettagliata del titolo.

Dividendo 5,3% e 12 anni consecutivi di aumenti per un leader del settore assicurativo negli Stati Uniti e in Europa

Descrizione del business: Fondata nel lontano 1848 ed oltre 10.000 dipendenti, questa società, tramite le sue controllate, fornisce soluzioni di protezione finanziaria e assicurativa negli Stati Uniti, nel Regno Unito, in Polonia e a livello internazionale. La società opera attraverso quattro diversi segmenti ed offre una vasta gamma di prodotti assicurativi, tra cui piani per la previdenza integrativa individuali e collettivi, coperture per le disabilità e invalidità a breve e lungo termine, assicurazioni vita individuali e collettive, coperture integrative e volontarie per infortuni, malattie gravi e cure dentali. Le coperture sono offerte principalmente ai datori di lavoro a beneficio dei dipendenti. La compagnia vende i suoi prodotti attraverso una rete di agenti addetti alle vendite sul campo, broker indipendenti e consulenti.

Trend del dividendo: La società ha incrementato il suo dividendo ogni anno negli ultimi 12 anni. Il dividendo attuale è pari al 5,3% annuo, corrisposto in quattro rate trimestrali. Nel corso degli ultimi anni il rendimento medio percentuale del dividendo si è mosso in un range oscillante da un minimo di 1,1% annuo nei periodi di maggiore sopravvalutazione del titolo, fino ad un massimo di 3% annuo nei periodi di maggiore sottovalutazione. Il dividendo attuale, pari a 5,3% annuo, indica una quotazione del titolo a forte sconto rispetto alla media storica. Per ritornare nuovamente in area di sopravvalutazione, il titolo dovrebbe più che raddoppiare dai livelli attuali.

fonte macrotrends.net

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha incrementato gli utili di +10,7% annuo. Per i prossimi 5 anni gli analisti prevedono ulteriori crescite, con un aumento degli utili di +7% annuo.

Multipli di borsa: Il price earning attuale del titolo è pari a sole 4,1 volte gli utili attesi per il 2020, contro una media storica di quasi 10 volte gli utili. Questo significa che ad utili costanti, basterebbero solo 4,1 anni per raddoppiare il capitale investito, con un rendimento implicito di oltre il 18% annuo. La capitalizzazione attuale è pari a 4,4 miliardi, con un rapporto prezzo/ricavi pari a 0,4 volte.

Giudizio degli analisti e valutazioni: Il giudizio medio dei principali 7 analisti e broker che seguono il titolo è pari a "Very Undervalued" con uno sconto del 73,3% rispetto al valore intrinseco calcolato. In particolare, un analista del pannello da noi monitorato ha riconfermato questa società nella BUY list per il mese di dicembre, come Best Stock nel comparto assicurativo. Sulla base di queste considerazioni e del dividendo elevato, aumentiamo oggi l'esposizione su questa società per il nostro portafoglio Top Analisti.

Portafoglio ETF Italia

Descrizione portafoglio ETF Italia: Questo particolare portafoglio è composto esclusivamente da oltre 20 tra ETF e fondi chiusi, tutti quotati sulla borsa di Milano e facilmente negoziabili con qualsiasi banca o intermediario di trading online. Con oltre 40 cedole distribuite ogni anno ai partecipanti e operazioni di trading limitate, il portafoglio ETF Italia costituisce un potente e comodo strumento in grado di abbinare una rendita annua crescente a potenziali incrementi del capitale investito nel medio lungo termine, con una composizione bilanciata di azioni, obbligazioni, fondi immobiliari, materie prime e metalli preziosi. La facilità di utilizzo dello strumento ETF permette di costruire portafogli fortemente diversificati anche con piccole disponibilità, puntando su aree del mondo in forte crescita o su comparti specifici difficilmente raggiungibili con investimenti diretti. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata chiaramente la percentuale di investimento suggerita per ogni ETF. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni ETF con la stessa proporzione suggerita nel modello.

Movimenti di oggi per il portafoglio ETF Italia:

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: PASSA AL LIVELLO 2. Segue analisi dettagliata dell'ETF.

Il grande Boom della sicurezza informatica - Performance record per un ETF sulle migliori società mondiali del settore

Nelle scorse settimane abbiamo assistito ad uno dei maggiori attacchi informatici della storia, che ha visto come vittime illustri alcune delle principali istituzioni e società degli Stati Uniti tra cui l'Agenzia per la sicurezza nucleare, il Dipartimento per l'energia americana e la stessa Microsoft, confermando come il comparto della sicurezza informatica stia diventando uno dei settori determinanti per il futuro delle reti di comunicazione a livello globale. In seguito a questa ennesima grave violazione di sistemi collegati con settori importanti e strategici per la sicurezza nazionale, i titoli delle maggiori società che si occupano di cyber security sono tornati nuovamente al centro dell'attenzione degli investitori. Dopo il rialzo di +2,1% registrato venerdì scorso in una sola seduta, questo particolare ETF si conferma come il secondo fondo con la maggiore performance del nostro portafoglio, portando il guadagno complessivo a +91,9% da novembre 2017, data di inserimento nel modello ETF Italia. Prosegue quindi sostenuto il trend positivo del settore della sicurezza informatica. Nonostante il forte progresso ottenuto, il fondo risulta ancora interessante per nuovi investimenti, in una prospettiva di crescite superiori di questo settore nei prossimi anni.

Il mondo è sempre più connesso e tutto ormai sta viaggiando online. Dai dati sul cloud, alle transazioni finanziarie, dal boom del commercio elettronico, alla automazione della casa, dai sistemi militari di difesa, alla erogazione di servizi, energia e alla gestione di complessi archivi governativi. L'aumento esponenziale dell'utilizzo della rete sta creando un forte aumento dei sistemi di protezione dei dati e della sicurezza informatica. La sicurezza informatica è diventata una delle massime priorità per le società e i governi di tutto il mondo e il motivo è chiaro: con il passaggio al digitale, le imprese si affidano più che mai a Internet per una serie infinita di funzioni. Le frequenti notizie di violazioni dei sistemi di sicurezza e di attacchi di alto profilo dimostrano che tutti sono vulnerabili: persone, imprese e persino i governi. Negli ultimi anni, gli attacchi informatici hanno colpito organizzazioni di ogni tipo, da partiti politici statunitensi a operatori di telefonia mobile. In tutto il mondo la spesa per la sicurezza informatica supererà i 1,000 miliardi di dollari nel prossimo quinquennio. Se nel 2004 il mercato mondiale della sicurezza informatica valeva 3,5 miliardi di dollari, nel 2019 aveva raggiunto i 150 miliardi: un aumento di oltre 40 volte. Secondo Nomisma, il mercato della sicurezza informatica costa alle aziende 400 miliardi di dollari l’anno, con enormi investimenti nel settore previsti per i prossimi anni. International Data Corporation (IDC) ha calcolato che i fatturati globali a livello mondiale per il settore della sicurezza informatica supereranno la cifra record di 200 miliardi entro il 2023, con una crescita di oltre il 10% annuo composto. Oggi, con questo ETF specializzato è possibile investire nelle migliori aziende mondiali nel campo della sicurezza informatica.

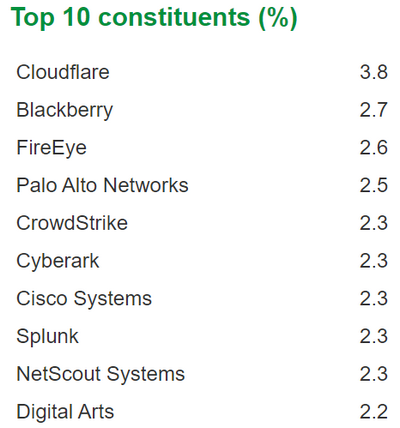

Il fondo investe in un paniere di imprese quotate su diverse borse valori in tutto il mondo, che generano una percentuale consistente dei loro ricavi nel settore della sicurezza cibernetica. Il settore è composto dalle società appartenenti ai seguenti due sotto-settori:

1) Fornitori di infrastrutture che sviluppano hardware e software per tutelare l'accesso esterno a file, siti Internet e reti

2) Fornitori di servizi che forniscono servizi di consulenza e di sicurezza cibernetica.

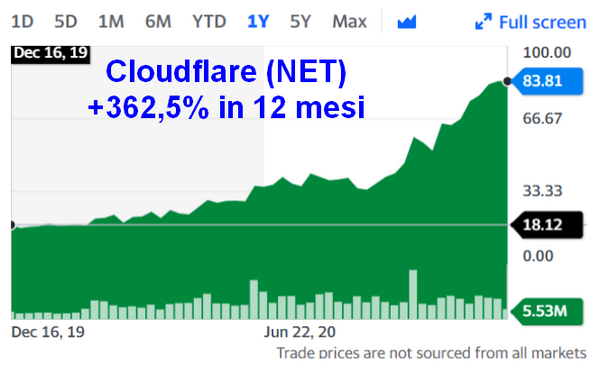

Attualmente, il portafoglio del fondo è composto da 55 società del settore. Al primo posto per importanza nel fondo troviamo la società Cloudflare Inc, quotata sul Nyse con simbolo NET. Fondata nel 2009, la società gestisce una piattaforma cloud che offre una gamma di servizi di rete alle aziende di tutto il mondo. L'azienda fornisce soluzioni di sicurezza integrata, basate sul cloud per proteggere una vasta gamma di piattaforme, tra cui cloud pubblico, cloud privato, applicazioni locali, software-as-a-service e dispositivi Internet of Things (IoT). I suoi prodotti di sicurezza comprendono Cloud Firewall, Bot Management, Distributed Denial of Service, Infrastructure Protection, IoT, SSL/TLS, Secure Origin Connection e Rate Limiting. L'azienda offre anche soluzioni per le prestazioni, tra cui content delivery, intelligent routing e mobile software development kit e ottimizzazione delle immagini. Inoltre, fornisce soluzioni di affidabilità che comprendono rete Anycast, backbone virtuale, DNS e resolver DNS. Inoltre, l'azienda fornisce una soluzione per proteggere le risorse interne di un'organizzazione, ad esempio dispositivi, utenti, applicazioni e dati che comprendono Zero Trust Security and Access Management, che protegge, autentica e monitora l'accesso degli utenti alle applicazioni interne e all'infrastruttura ospitata in locale o in ambienti cloud e Secure Web Gateway, per proteggere e filtrare il traffico Internet in uscita per proteggere i dipendenti dalle minacce su Internet pubblico e per proteggere i dipendenti che navigano in Internet dall'introduzione di malware o codice vulnerabile in un'organizzazione. Inoltre, offre Consumer DNS Resolver, un'applicazione consumer per navigare in Internet e Consumer virtual private network (VPN), una VPN per i consumatori progettata per proteggere e accelerare il traffico sui dispositivi mobili. L'azienda serve clienti nei settori della tecnologia, dell'assistenza sanitaria, dei servizi finanziari, dei consumatori e della vendita al dettaglio, nonché enti governativi.

fonte Yahoo Finance

Come si evidenzia dal grafico, nonostante il rallentamento economico generato dalla pandemia, da dicembre dello scorso anno, in soli 12 mesi la società ha messo a segno una performance record, passando da 18,12 dollari del 16 dicembre dello scorso anno, a 83,81 dollari di venerdì scorso con un guadagno pari a +362,5%, confermando il grande sviluppo di questo settore.

Buone performance a tutti!

Paolo Crociato

Con soli 19,99 euro mensili a mezzo carta di credito, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata.

clicca qui per abbonarti anche per un solo mese: ISCRIZIONE

Regola base: disciplina di investimento

|

Nessun commento:

Posta un commento