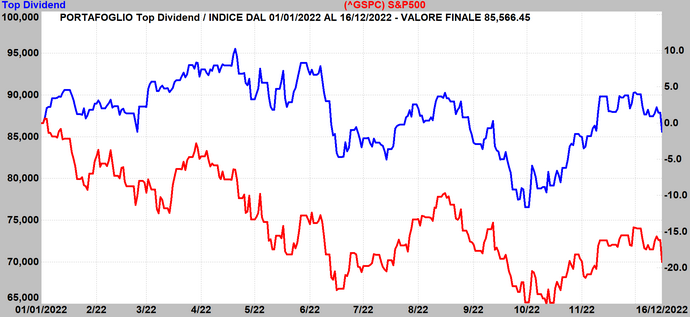

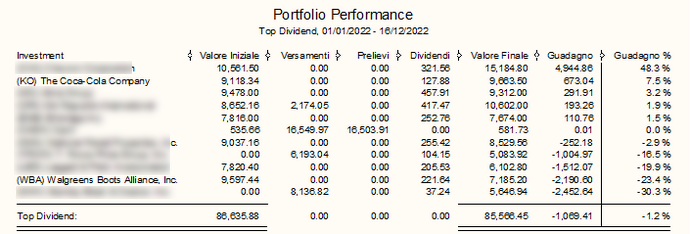

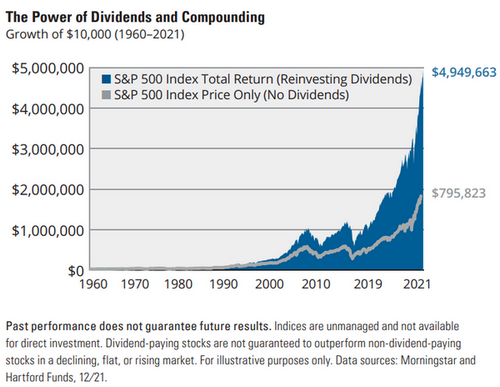

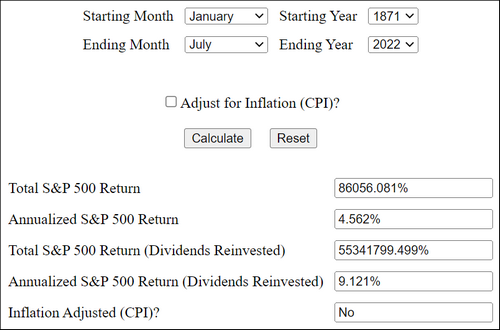

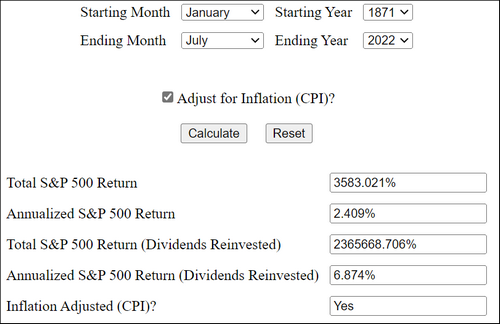

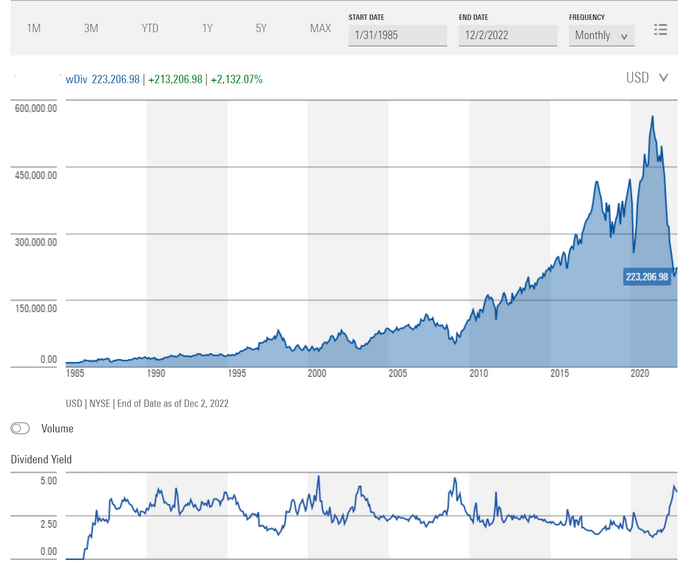

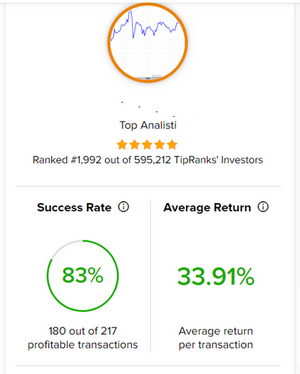

Il report di oggi è l'ultimo del 2022, e chiude un anno ricco di soddisfazioni per i nostri portafogli, nonostante la situazione di debolezza dei mercati azionari e obbligazionari internazionali, alle prese con la stretta monetaria messa in atto dalle principali banche centrali mondiali per contenere l'inflazione, attestata su livelli troppo elevati. Grazie ai flussi crescenti di entrate generate dai dividendi, e ai solidi fondamentali delle società su cui abbiamo investito, i nostri modelli hanno ottenuto performance nettamente superiori agli indici di borsa. Al primo posto, spicca il portafoglio Top Analisti, che racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance, che ha chiuso l'anno con un guadagno di +8,0%, contro una perdita dell'indice S&P500 pari a -13,6% nello stesso periodo (valori calcolati in euro). In sintesi, il portafoglio ha ottenuto un risultato di oltre 21 punti percentuali rispetto al mercato. In questo contesto, Top Analisti si è classificato alla posizione 1992 su ben 595212 portafogli internazionali monitorati da Tipranks. Secondo queste valutazioni, l'83% delle transazioni effettuate nel modello negli ultimi due anni si sono concluse in positivo, posizionando il portafoglio nel primo uno per cento del campione monitorato. Segue a ruota il portafoglio Top Dividend, composto costantemente dai dieci titoli, quotati sul Nyse e Nasdaq, con il dividend yield più elevato, con un guadagno da inizio anno pari a 7,5%. Unico modello con un risultato negativo è il portafoglio ETF Italia, che chiude l'anno a -8,5% a causa in particolare dei diffusi ribassi della componente obbligazionaria del portafoglio, ETF Italia si propone di ottenere crescite superiori al mercato nel medio lungo periodo, con una attività di trading moderata. Il modello è composto esclusivamente da ETF e fondi chiusi, tutti quotati sul mercato italiano, e facilmente acquistabili con qualsiasi banca o intermediario di trading online. L'attuale debolezza di ETF Italia costituisce a nostro avviso una interessante e rara opportunità per investire mediando i corsi, in un'ottica di accumulo. Il titolo con la performance più elevata nel 2022 è Unum, quotata sul Nyse con simbolo UNM, con un guadagno di +84,9% da inizio anno, portando a +129,9% il progresso da maggio 2020, data del nostro inserimento in portafoglio. Fondata nel 1848 ed oltre 10.000 dipendenti, questa società, tramite le sue controllate, fornisce soluzioni di protezione finanziaria e assicurativa negli Stati Uniti, nel Regno Unito, in Polonia e a livello internazionale. Alle attuali quotazioni, la società offre un dividendo pari al 3,2%, in rialzo da 14 anni consecutivi. Nonostante i forti progressi, il titolo quota ancora a livelli interessanti, con un price earning pari a sole 6,6 volte gli utili previsti per l'anno in corso e mantiene intatte le prospettive di crescita per i prossimi anni.

Proseguiamo anche per questa settimana con un nuovo investimento mirato verso un progressivo aumento delle rendite mensili generate dai nostri portafogli. Nel report di oggi utilizziamo parte della liquidità disponibile, derivante dagli ultimi dividendi incassati, per investire su una importante società, leader mondiale nel settore dei farmaci generici, che offre dividendi elevati e forti prospettive di crescita per i prossimi anni. Questo nuovo investimento dovrebbe generare da subito ulteriori 48 dollari annui di rendita aggiuntiva per il nostro portafoglio Top Analisti.

Di seguito pubblichiamo gli aggiornamenti più recenti dei rating da parte degli analisti su alcuni dei titoli già presenti attualmente nei nostri portafogli:

Nuovo BUY su Merck (MRK) - Società farmaceutica operante in 66 paesi del mondo, con 12 anni consecutivi di aumenti dei dividendi - L'analista Louise Chen di Cantor Fitzgerald ha mantenuto un rating Buy, con un obiettivo di $ 135, pari a +23,6%

Nuovo BUY su Walmart (WMT) - Oltre 10.000 supermercati discount e 49 anni consecutivi di aumenti dei dividendi - L'analista Robert Moskow di Credit Suisse ha iniziato la copertura con un rating Buy, e un obiettivo di prezzo di 170 dollari, pari a +19%

Nuovo BUY su Caterpillar (CAT) - L'azienda di produzione di macchinari da costruzione più grande al mondo con 29 anni consecutivi di aumenti dei dividendi - L'analista Stanley Elliott di Stifel Nicolaus ha mantenuto un rating Buy, con un obiettivo di 271 dollari, pari a +16,6%

Nuovo BUY su Microsoft (MSFT) - 20 anni consecutivi di aumenti dei dividendi- L'analista Sami Badri del Credit Suisse ha iniziato la copertura con un rating Buy, e un obiettivo di prezzo di 365 dollari, pari a +49,6%

Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

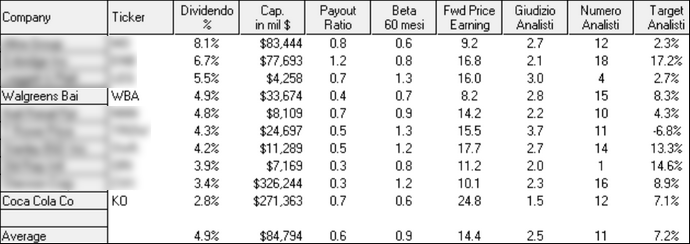

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,1% annuo. Il price earning medio del portafoglio è pari a 16 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,5. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,9. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

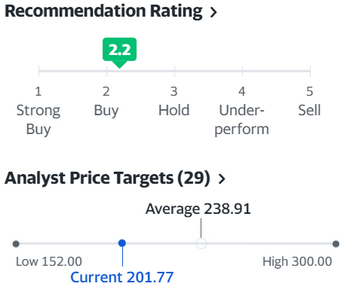

Potenziale portafoglio Top Analisti a 6-12 mesi: +13,3% (9,7% target medio analisti +3,6% dividendo medio) secondo le valutazioni medie di 13 analisti internazionali, con un rating medio dei titoli pari a BUY (2,2), in una scala da 1 Strong Buy a 5 Sell.

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: approfittando delle quotazioni a sconto del titolo in borsa utilizziamo la liquidità disponibile derivante dalla vendita e dagli ultimi dividendi incassati e acquistiamo PASSA AL LIVELLO 2. Questo nuovo acquisto dovrebbe generare ulteriori 48 dollari annui di rendita aggiuntiva per il portafoglio Top Analisti. Segue analisi dettagliata del titolo.

Battere l'inflazione con una rendita crescente nel ricco business dei farmaci generici

Principali motivazioni di acquisto: Nel corso del 2022, questa società ha annunciato un significativo aumento del 9% del dividendo trimestrale, confermando la validità di questo investimento come efficace protezione dall'inflazione e come incremento del potere di acquisto delle rendite generate dal nostro portafoglio. Attualmente, il titolo offre un rendimento attestato al 4,4% annuo, corrisposto in rate trimestrali.

Il progressivo invecchiamento della popolazione porta ogni anno ad un maggiore utilizzo di farmaci, indipendentemente dagli andamenti altalenanti dei cicli economici. In particolare, il costo più accessibile dei farmaci generici rispetto a quelli dei grandi brand, sta creando uno dei business più promettenti su cui puntare. Si tratta di un enorme mercato da 300 miliardi di dollari, che dovrebbe crescere ulteriormente fino a quota 692 miliardi nel 2027, con una crescita del 12% annuo, contro aumenti più moderati, dal 3% al 6% annuo, per il mercato farmaceutico globale. In sintesi, i farmaci generici e biosimilari rappresentano uno dei settori con le crescite previste più elevate nei prossimi anni.

La nuova società a dividendo che acquistiamo oggi per il nostro portafoglio è uno dei maggiori operatori nei farmaci generici a livello globale ed è posizionata per beneficiare direttamente delle forti crescite del settore. Alle attuali quotazioni il titolo è uno tra i più scontati del settore a Wall Street, con un price earning pari a sole 3,4 volte gli utili attesi per l'anno in corso, circa un quarto rispetto ai diretti competitors e quasi un quinto rispetto all'indice S&P500. Questo rapporto, porta l'earning yield, ovvero il rendimento implicito del titolo, al 35,7% annuo sui prezzi di borsa (100 / 3,4 = 29,4). In altre parole, ipotizzando utili costanti, l'investimento dovrebbe essere già completamente ammortizzato in meno di 4 anni. In realtà, l'azienda prevede utili in ulteriore crescita nei prossimi anni, per cui i potenziali di profitto potrebbero essere ancora maggiori. Su queste basi, il titolo offre forti prospettive di crescita e ottiene un deciso rating BUY come partecipazione chiave per il nostro portafoglio Top Analisti.

Descrizione del business: Fondata nel 1961 ed oltre 38.000 dipendenti, questa società produce, commercializza e distribuisce farmaci generici e di marca, generici complessi, biosimilari e principi attivi farmaceutici in oltre 160 paesi del mondo. L'azienda opera in tutti i principali mercati mondiali, in Cina, e nei grandi paesi emergenti. Il 33% dei ricavi deriva dall'Europa, il 27% dal Nord America, il 19% dai paesi emergenti, 11% da Giappone, Australia e Nuova Zelanda e 10% dalla Cina. L'azienda vanta uno dei portafogli prodotti più ampio del settore con oltre 1400 molecole approvate, ed offre farmaci in varie aree terapeutiche, comprese le malattie infettive e le malattie non trasmissibili, HIV, oncologia, immunologia, endocrinologia, oftalmologia e dermatologia, antibatterici, agenti del sistema nervoso centrale, antistaminici, antiasmatici, cardiovascolari, antivirali, antidiabetici, antimicotici e inibitori della pompa protonica. L'azienda fornisce i farmaci, a farmacie, grossisti e distributori, governi, istituzioni e servizi di supporto, come cliniche diagnostiche, seminari educativi e strumenti digitali per aiutare i pazienti a gestire meglio la loro salute. Distribuisce i suoi prodotti attraverso grossisti e distributori farmaceutici, farmacie tradizionali, farmacie per corrispondenza, e-commerce e farmacie specializzate.

Trend del dividendo: nel corso del 2022, la società ha annunciato un aumento del 9% del dividendo trimestrale, che si attesta al 4,4% annuo sulle attuali quotazioni di borsa. Secondo le intenzioni del management, l'azienda è determinata ad attuare una politica di ulteriori aumenti dei dividendi per il futuro, di pari passo ad una volontà di una rapida riduzione del debito.

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha evidenziato un andamento debole degli utili, con una flessione pari al 4,9% annuo. Per i prossimi 3 anni gli analisti che seguono la società prevedono una inversione del trend, con un aumento degli utili pari a +18,2% annuo.

Multipli di borsa: Il price earning attuale del titolo è pari a sole 3,4 volte gli utili attesi per il 2022. La capitalizzazione attuale è pari a 13,3 miliardi, con un rapporto prezzo/ricavi pari a 0,8 volte (contro circa 3 volte dei maggiori concorrenti).

Performance in borsa: Da novembre 2020, data della quotazione in borsa dopo lo spinoff, il titolo ha evidenziato un andamento pesante in borsa, con un prezzo attuale attestato sui minimi, ed un ribasso di oltre il 30% (fonte Morningstar), creando una interessante finestra di ingresso per nuovi investimenti.

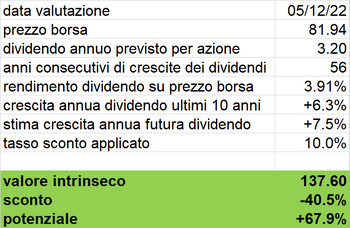

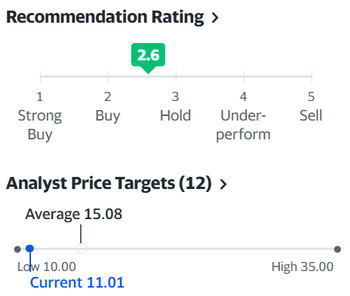

Giudizio degli analisti e valutazioni: Il giudizio medio dei 12 analisti e broker che seguono il titolo è pari a HOLD (2,6) su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell) con un target medio pari a +37% per i prossimi 6-12 mesi, a cui si aggiune il ricco dividendo del 4,4% per un total return complessivo pari a +41,4%.

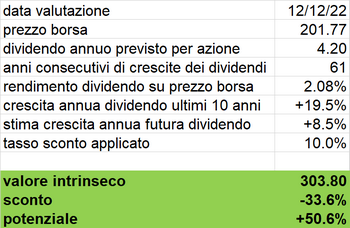

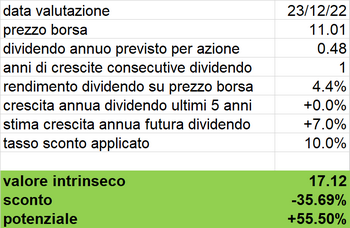

Applichiamo ora una valutazione del titolo sulla base del Dividend Discount Model (DDM). Questo sistema è un metodo usato per la valutazione dei titoli a dividendo. Secondo questo metodo, il valore intrinseco di una società è pari alla somma di tutti i dividendi futuri previsti, attualizzati al valore di oggi, secondo un tasso corretto per il rischio, e tenendo conto del fattore tempo.

Abbiamo considerato i seguenti parametri per il calcolo:

1) Dividendo attuale per azione: 0,48 dollari

2) Stima di crescita futura del dividendo: +7% annuo, valore conservativo, sulla base delle forti stime di crescita degli utili previsti per i prossimi anni

3) Tasso di sconto applicato: 10% annuo

Applicati questi criteri, otteniamo un valore intrinseco del titolo ad oggi pari a 17,12 dollari. Sulla base delle ultime quotazioni di borsa il titolo presenta oggi uno sconto pari al 35,6% rispetto al valore calcolato. Approfittiamo del momento favorevole e acquistiamo oggi questa società per il nostro portafoglio Top Analisti, come una delle posizioni a rendita più interessanti per i prossimi anni.