I timori per possibili aumenti delle restrizioni a livello globale dopo la scoperta della nuova variante del Covid in Sua Africa hanno causato una brusca inversione di tutti i principali mercati azionari internazionali, con una correzione dai recenti massimi delle settimane precedenti. In particolare, l'indice S&P500, che raggruppa le 500 aziende più capitalizzate a Wall Street, ha registrato una flessione settimanale pari al 2,12% e tornando ai livelli di inizio novembre. In questo contesto, il nostro portafoglio Top Analisti, ha confermato ancora una volta le sue caratteristiche più difensive, limitando la flessione all' 1,45% nello stesso periodo, In particolare, alcune società hanno contribuito al migliore risultato. Tra queste, spicca il forte rialzo in controtendenza di Pfizer (PFE), che venerdì scorso ha messo a segno un guadagno di +6,3% in una sola seduta, portando il guadagno a +68% dal nostro inserimento in portafoglio del 24 marzo 2020. Nonostante il forte incremento, manteniamo ancora il titolo in portafoglio, approfittando del buon andamento di breve termine. In evidenza anche Cheniere Energy Partners (CQP), con un progresso settimanale pari a +7,2% e Deere & C (DE), con una crescita di +3,8%, portando il guadagno a +340,6% dal nostro primo acquisto del 11 ottobre 2011. a cui si aggiungono tutti i dividendi incassati nel periodo. Fondata nel lontano 1837, questa azienda fornisce una ampia gamma di prodotti e servizi per l’agricoltura e per l'impianto e conservazione dei terreni boschivi in tutto il mondo. Manteniamo il titolo in portafoglio con un rating HOLD.

In aggiunta, nelle scorse settimane due società presenti nel nostro modello hanno assegnato nuove azioni di business sottostanti mediante spin-off. Il primo spin-off riguarda IBM (CO), che ha scorporato Kyndryl Holdings Inc (KD), società che progetta, costruisce, gestisce e modernizza sistemi informativi in tutto il mondo. Sulla base della nostra partecipazione, pari a 50 azioni IBM, abbiamo ricevuto 10 nuove azioni Kyndryl Holdings Inc (KD). Il secondo spin-off riguarda Realty Income (O), che ha scorporato Orion Office REIT Inc. (ONL), fondo immobiliare specializzato in acquisto e locazione di uffici situati in aree suburbane, con un portafoglio di 92 proprietà per complessivi 976.000 metri quadri, affittati al 94%. Sulla base della nostra partecipazione, pari a 440 azioni Realty Income, abbiamo ricevuto 44 nuove azioni Orion Office REIT Inc. Considerando le modeste quantità ricevute, abbiamo deciso di vendere in data di oggi Kyndryl Holdings Inc, per utilizzare il controvalore a nuovi investimenti a dividendo, con potenziali più elevati. Manteniamo per il momento Orion Office Reit. Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

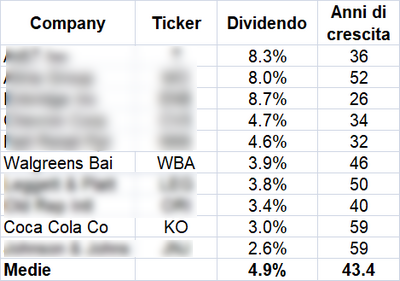

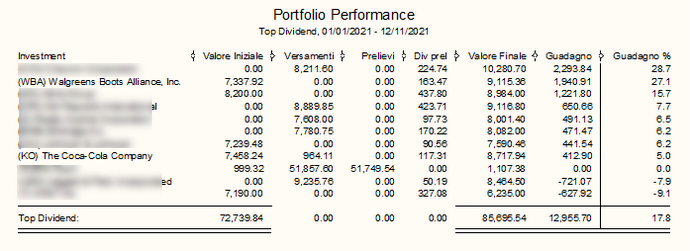

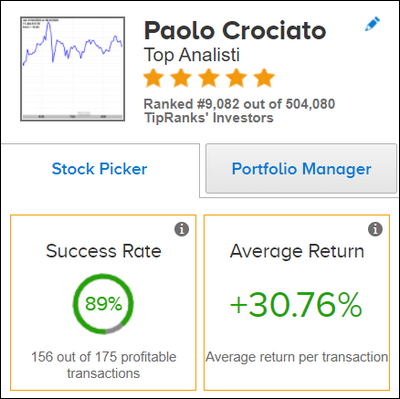

Portafoglio Top Analisti

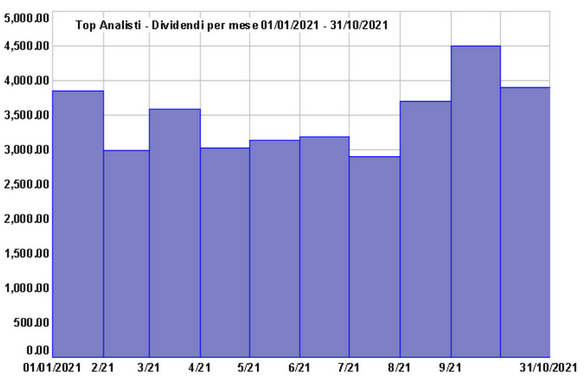

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

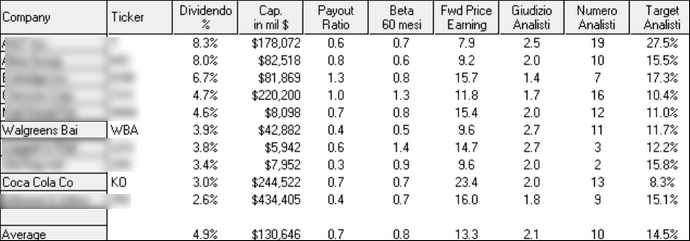

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,1% annuo. Il price earning medio del portafoglio è pari a 16,8 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,5. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,9. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

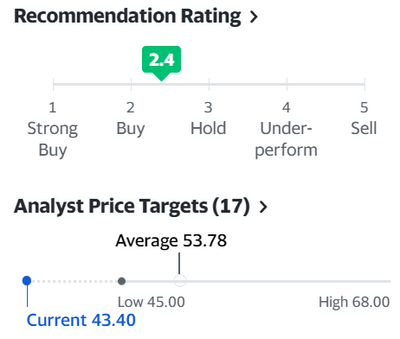

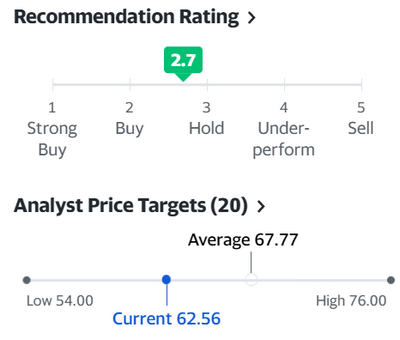

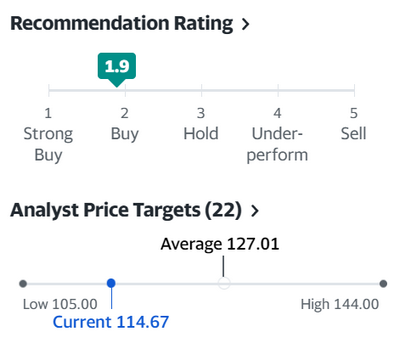

Potenziale portafoglio Top Analisti a 6-12 mesi: +19,2% (16,1% target medio analisti +3,1% dividendo medio) secondo le valutazioni medie di 11 analisti internazionali, con un rating medio dei titoli pari a BUY (2), in una scala da 1 Strong Buy a 5 Sell.

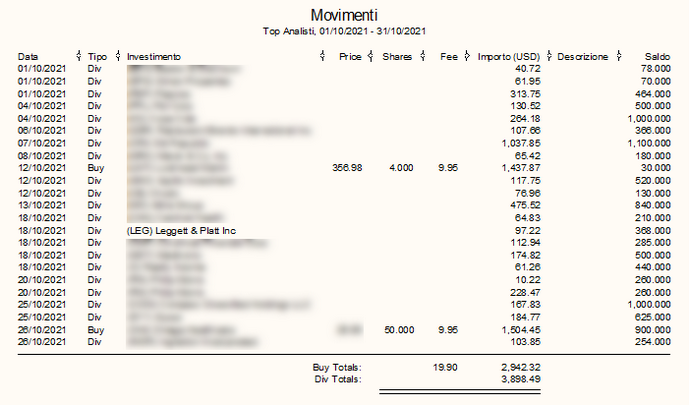

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: PASSA AL LIVELLO 2.

Nuovi acquisti: utilizziamo la liquidità presente nel portafoglio derivante dagli ultimi dividendi incassati e acquistiamo PASSA AL LIVELLO 2. Questo nuovo investimento dovrebbe generare da subito ulteriori 21 dollari di rendita aggiuntiva. Segue analisi dettagliata del titolo.

Nuovo BUY - 65 anni di crescite dei dividendi e performance record in borsa per il leader dei prodotti di largo consumo

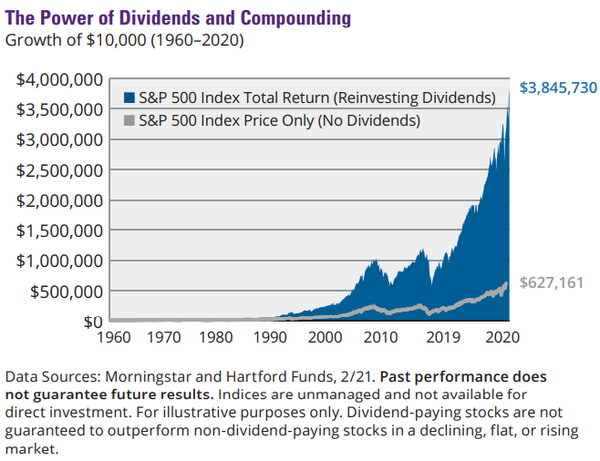

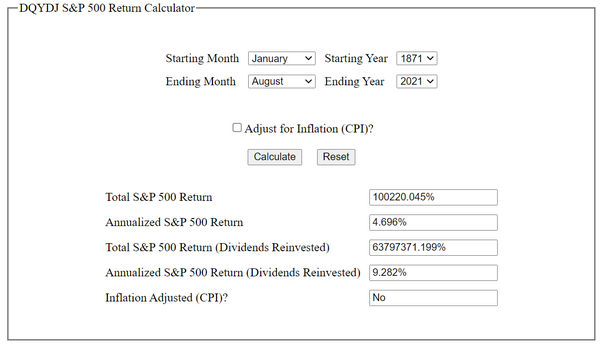

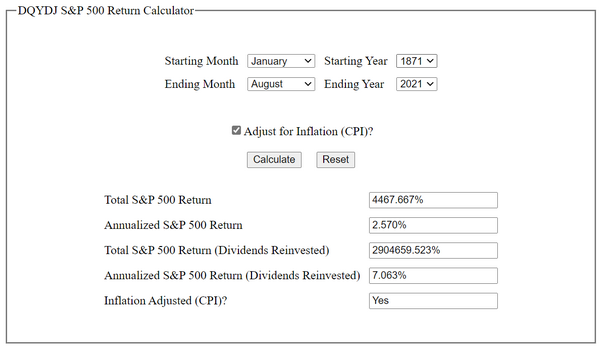

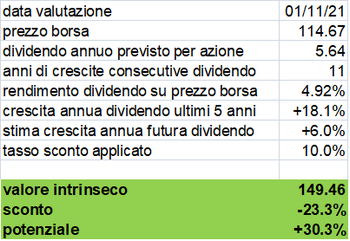

Principali motivazioni di acquisto: Secondo le statistiche, un abitante su due a livello mondiale risulta oggi cliente e consumatore dei prodotti di questa azienda. Guardando con attenzione nei nostri scaffali a casa troveremo sicuramente qualche prodotto con il marchio di questa multinazionale. La società di cui parliamo oggi è uno di quei titoli che non dovrebbe mancare in ogni portafoglio che punti a performance superiori nel lungo termine. Grazie ai brillanti risultati ottenuti in borsa, la società è attestata ai primi posti nelle performance di lungo termine a Wall Street. Un importo di 10.000 dollari investito in questa azienda nel 1957 e mantenuto nel cassetto fino ad oggi si è trasformato in una somma multimilionaria, con un controvalore attuale superiore a 10.000.000 di dollari, e una performance complessiva del 13% annuo composto. Negli ultimi 30 anni i risultati sono stati ancora più elevati. Dal 05/01/1991 ad oggi, 10.000 dollari valgono oggi 578.123 dollari, con un rendimento del 14,02% annuo composto (considerando il reinvestimento dei dividendi).

(fonte dqydj.com)

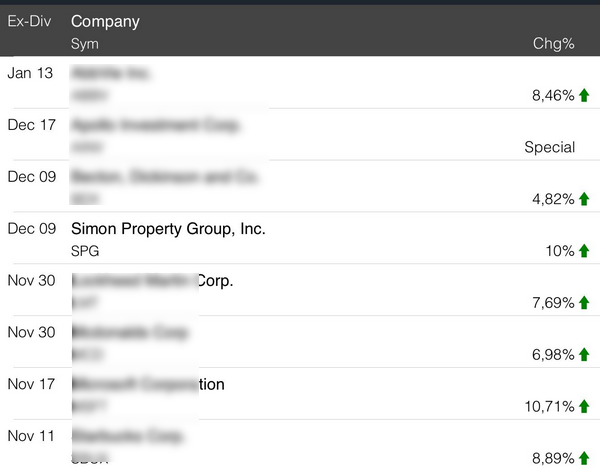

Stiamo parlando di una eccezionale macchina da reddito, che risulta attualmente presente nei portafogli di alcuni dei più autorevoli investitori a livello globale. Dal lontano 1890 ad oggi, la società ha sempre distribuito il dividendo agli azionisti, con 131 anni senza interruzioni, e crescite consecutive in ognuno degli ultimi 65 anni. In aggiunta, i timori collegati con i recenti aumenti dei contagi, potrebbero favorire le società operanti nella distribuzione di prodotti base per i consumi domestici, che costituiscono una parte significativa dei ricavi di questa multinazionale.

Descrizione del business: Fondata nel 1837 con oltre 100.000 dipendenti ed una presenza attiva in 180 paesi, con oltre 100 stabilimenti di produzione e 25 centri di ricerca, questa azienda distribuisce ogni giorno i propri prodotti a 4,8 miliardi di clienti in tutto il mondo, con una particolare attenzione ai mercati emergenti e alle nuove aree del mondo a più forte crescita. Oltre il 50% dei ricavi proviene attualmente da paesi diversi dagli Usa, con una quota rilevante dai nuovi paesi emergenti e Cina. L’azienda vanta numeri da record, con oltre 65 marchi distribuiti e più di 20 marchi che fatturano ciascuno oltre 1 miliardo di dollari, con una aggressiva politica di marketing globale che le permette di conquistare quote crescenti di mercato dai diretti concorrenti. Tra i principali marchi distribuiti in Italia troviamo diversi prodotti che sicuramente abbiamo già in casa da clienti: PASSA AL LIVELLO 2

Sulla base di queste considerazioni, vogliamo partecipare a questo ricco business anche da azionisti, per beneficiare direttamente delle crescite dei ricavi e dei dividendi previste per i prossimi anni.

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha incrementato gli utili ad un tasso record pari a +4% annuo. Per i prossimi 5 anni gli analisti confermano il trend e stimano una crescita annua composta degli utili pari al 7% annuo.

Trend del dividendo: La società vanta un importante primato nei confronti dei suoi azionisti, con aumenti del dividendo per 65 anni consecutivi. Il dividendo attuale è pari al 2,4% annuo, corrisposto in quattro rate trimestrali, con un Pay Out pari al 60%. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, sono da preferire società che mantengono livelli di Pay Out più contenuti, a garanzia di stabilità delle cedole anche per il futuro. Negli ultimi 10 anni il tasso di crescita del dividendo è stato pari al 7,8% annuo composto.

Multipli di borsa: Il price earning attuale del titolo è pari a 25 volte gli utili attesi per il 2021. La capitalizzazione attuale è pari a 356 miliardi, con un rapporto prezzo/ricavi pari a 4,9 volte.

Performance in borsa: Dal 3 gennaio 1991 ad oggi, il titolo ha messo a segno una performance complessiva record, con un guadagno di +5.681% (fonte dqydj.com). Il titolo è presente nel nostro portafoglio da settembre 2008, con un rendimento complessivo pari a +137%, a cui si sommano tutti i dividendi percepiti.

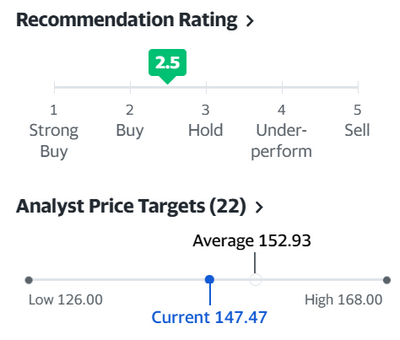

Giudizio degli analisti e valutazioni: Il giudizio medio dei 22 analisti e broker che seguono il titolo è pari a BUY (2,5) su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell), con un target medio per i prossimi 12 mesi pari a +3,7% dai livelli attuali, a cui si aggiunge il dividendo atteso pari al 2,4%, per un potenziale complessivo pari a +6,1%.

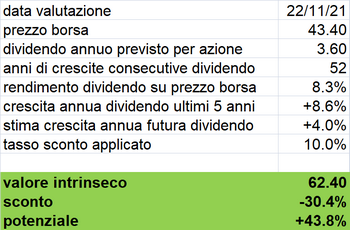

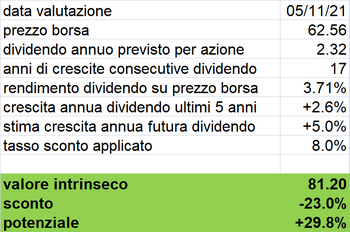

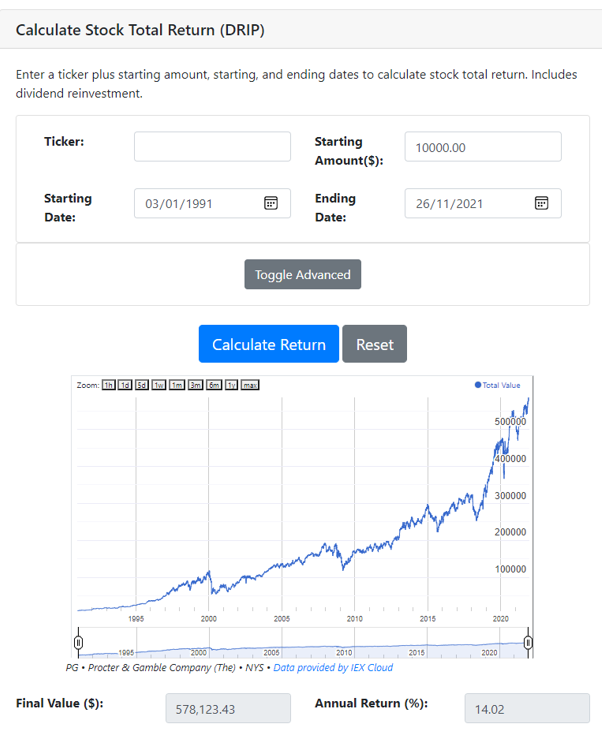

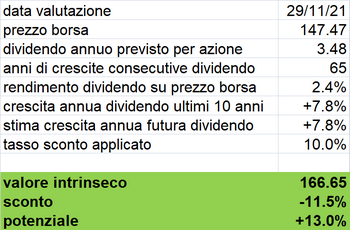

Applichiamo ora una valutazione del titolo sulla base del Dividend Discount Model (DDM). Questo sistema è un metodo usato per la valutazione dei titoli a dividendo. Secondo questo metodo, il valore intrinseco di una società è pari alla somma di tutti i dividendi futuri previsti, attualizzati al valore di oggi, secondo un tasso corretto per il rischio, e tenendo conto del fattore tempo. Abbiamo considerato i seguenti parametri per il calcolo:

1) Dividendo attuale per azione: 2,4 dollari

2) Stima di crescita futura del dividendo: 7,8% annuo, valore conservativo, sulla base della crescita dei dividendi ottenuta negli ultimi 10 anni.

3) Tasso di sconto applicato: 10% annuo

Applicati questi criteri, otteniamo un valore intrinseco del titolo ad oggi pari a 166,65 dollari. Considerando le ultime quotazioni di borsa pari a 147,47 dollari, il titolo presenta uno sconto pari a 11,5% rispetto al valore calcolato. Sulla base di queste valutazioni, acquistiamo oggi il titolo, come partecipazione chiave per il nostro portafoglio Top Analisti.