Obiettivo: ottenere l'indipendenza finanziaria e una rendita passiva crescente investendo in titoli a dividendo

giovedì 31 dicembre 2020

Le 25 società a dividendo più votate dagli analisti per il 2021 secondo Kiplinger

martedì 29 dicembre 2020

Dividendo speciale del 5,2% a gennaio e 39 anni consecutivi di aumenti - Nuova società a rendita elevata per il portafoglio 2021

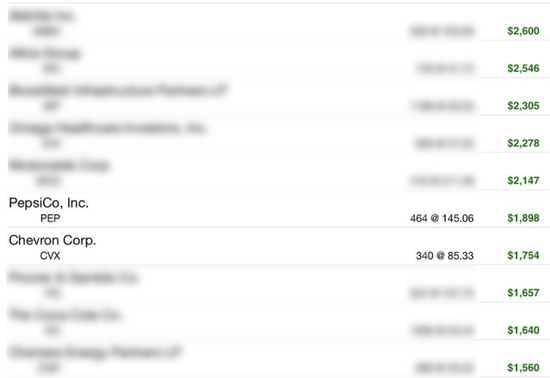

Il report di oggi chiude il 2020, un anno caratterizzato da una situazione economica pesantemente influenzata dalla pandemia di Covid 19, che ha determinato cali del PIL in quasi tutti i paesi del mondo. Nonostante la difficile situazione, i nostri portafogli hanno ottenuto flussi complessivi di dividendi superiori all'anno precedente, confermando la grande stabilità della componente cedole rispetto all'andamento più volatile dei principali indici azionari internazionali. In particolare, il modello Top Analisti, composto attualmente da 66 società internazionali, ha generato nell'anno 2020 un totale di 256 singole entrate da dividendo per complessivi 59.137 dollari, in aumento di 408 dollari rispetto ai 58.729 dollari del 2019. Il trend di crescita dovrebbe proseguire. Le nostre stime per il 2021 prevedono infatti un budget di incassi per oltre 60.000 dollari ed un totale di 260 singole cedole. Tra le società che nel 2020 hanno distribuito i redditi maggiori per il portafoglio Top Analisti, troviamo una società farmaceutica leader operante in 170 paesi mondo, con dividendi incassati per 2.600 dollari, seguita dal leader mondiale nel settore tabacco e bevande, con dividendi per 2.546 dollari e da una holding globale che detiene un pacchetto di importanti infrastrutture internazionali produttrici di reddito, con dividendi per 2.305 dollari (vedi tabella sotto).

Portafoglio Top Analisti - I maggiori dividendi del 2020

(per visualizzare tutti i nomi dei titoli PASSA AL LIVELLO 2)

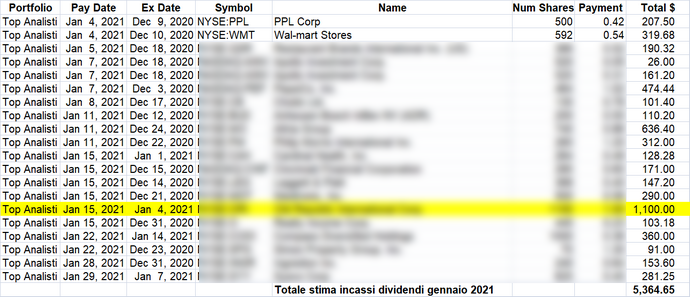

Analizziamo ora il mese di gennaio 2021, che dovrebbe iniziare da subito con un flusso consistente di dividendi distribuiti. In totale prevediamo per il portafoglio Top Analisti un totale di 20 cedole, per complessivi 5.364 dollari. Si inizierà il 4 gennaio, con PPL Corp, una delle principali compagnie elettriche negli Stati Uniti, con 207,5 dollari previsti e Walmart, leader mondiale nel settore dei supermercati, con 319,68 dollari. In particolare, il prossimo 15 gennaio (vedi tabella sotto evidenziato in giallo) spicca il maxi dividendo speciale di 1.100 dollari deliberato dalla nuova società che inseriamo oggi in portafoglio e che offre, in aggiunta alla super cedola, elevati potenziali di guadagno per i prossimi anni.

Top Analisti - Dividendi previsti per gennaio 2021

(per visualizzare tutti i nomi dei titoli PASSA AL LIVELLO 2)

Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,3% annuo. Il price earning medio del portafoglio è pari a 18,7 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,7. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,9. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Potenziale portafoglio Top Analisti a 6-12 mesi: +12,2% (8,9% target medio analisti +3,3% dividendo medio) secondo le valutazioni medie di 12 analisti internazionali, con un rating medio dei titoli pari a BUY (2), in una scala da 1 Strong Buy a 5 Sell.

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: riduciamo leggermente l'esposizione su PASSA AL LIVELLO 2 e vendiamo 54 azioni, portando il controvalore restante a 210 azioni, con una quota pari allo 0,6% del portafoglio.

Nuovi acquisti: Utilizziamo la liquidità derivante dalla vendita e acquistiamo in apertura di mercato ulteriori 150 azioni PASSA AL LIVELLO 2, portando il controvalore a 1100 azioni con una quota pari a 1,1% del portafoglio. Considerato il dividendo speciale deliberato dalla società per gennaio 2021, l'investimento di oggi dovrebbe generare da subito ulteriori 150 dollari di rendita aggiuntiva per il portafoglio Top Analisti. Vediamo ora nel dettaglio l'analisi della nuova società.

Dividendo speciale del 5,2% a gennaio e 39 anni consecutivi di aumenti - Nuova società a rendita elevata per il portafoglio 2021

La nuova società di cui parliamo oggi ha appena deliberato un dividendo speciale una tantum pari al 5,2% annuo sulle attuali quotazioni di borsa, che si somma al dividendo regolare del 4,4% annuo distribuito trimestralmente. L'importo sarà messo in pagamento con valuta 15 gennaio 2021. Per poter beneficiare del dividendo straordinario bisogna investire su questa società prima del 4 gennaio 2021, data in cui il titolo quoterà ex cedola. Per questa ragione, approfittando dei livelli scontati in borsa di queste ultime settimane, acquistiamo oggi il titolo, sulla scia delle buone notizie in merito ai prossimi flussi cedolari previsti.

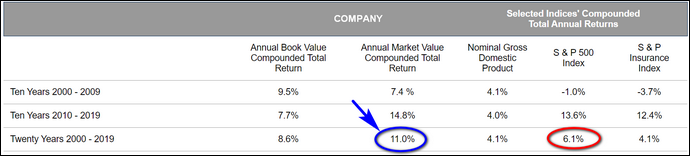

Questa società vanta un eccezionale primato in termini di performance e dividendi nel corso degli ultimi decenni. L'azienda ha distribuito dividendi ai soci senza interruzioni dal 1942 ed ha incrementato il dividendo per 39 anni consecutivi. Complessivamente, dal 1975 ad oggi il titolo ha messo a segno a Wall Street una crescita pari a +5.353% che corrisponde ad un rendimento pari al 9,3% annuo composto escluso i dividendi. Negli ultimi 20 anni, il rendimento risulta ancora più elevato, e pari a 11% annuo composto, contro 6,1% dell'indice S&P500 nello stesso periodo.

Nonostante le crescite record, il titolo quota ancora a livelli inferiori del 18% rispetto ai massimi toccati lo scorso anno. A questi livelli, la società offre multipli a sconto e presenta secondo gli analisti elevati potenziali di crescita per i prossimi anni.

giovedì 24 dicembre 2020

Pfizer Inc. Dividendo 4,1% e forti potenziali di crescita - Inizia la più grande vaccinazione di massa della storia

Il 2020 volge al termine e sarà sicuramente ricordato come un anno particolare da raccontare nei libri di storia. In questo contesto, il nostro portale ha registrato negli ultimi mesi un forte aumento degli accessi, da parte di lettori e investitori come noi, alla ricerca di investimenti vincenti a dividendo, potenzialmente in grado di generare nel tempo una potente rendita passiva crescente, fino ad arrivare ad una totale indipendenza finanziaria, ovvero raggiungere l'obiettivo di coprire interamente le spese mensili correnti con i dividendi, senza dover più lavorare. Ciascuno di noi ha degli obiettivi specifici, commisurati anche alle proprie capacità reddittuali, ma pianificando e usando una precisa e disciplinata strategia di accumulazione su titoli leader a dividendo, si potranno raggiungere nel tempo i traguardi prefissati. Si tratta sicuramente di una lunga maratona, non di uno sprint. Come augurio di Buone Feste a tutti i nostri lettori, DIVIDENDI.ORG regala oggi una copia dell'aggiornamento settimanale del nostro portafoglio di Trading Avanzato, con l'analisi di due investimenti ad elevato dividendo che abbiamo recentemente inserito nel modello. Si tratta di Pfizer Inc, dividendo 4,1% e Philip Morris International, dividendo 5,8%. Buona lettura e Auguri!

La settimana appena trascorsa è stata caratterizzata da un andamento più moderato, con gli indici azionari in leggera flessione dopo diverse settimane consecutive di rialzi. Anche questa volta, osservando l'indice Fear & Greed (Indice della paura e avidità) avevamo previsto una possibile fase più riflessiva. L'indice era infatti attestato su livelli particolarmente elevati, con valori superiori ad 80 (estrema avidità) segnalando possibili storni che poi si sono puntualmente verificati, riportando le lancette a quota 57 (avidità), un livello ancora piuttosto elevato, ma meno surriscaldato. Su queste basi, la scorsa settimana abbiamo investito per il nostro portafoglio di Trading Avanzato sulla società farmaceutica Pfizer Inc, prima produttice al mondo di un vaccino per il Covid 19 distribuito su larga scala. Tutti i grandi paesi del mondo stanno ordinando alla Pfizer massicce quantità del nuovo farmaco, in previsione di milioni di vaccinazioni nei prossimi mesi. Su queste basi, sono previsti miliardi di dollari aggiuntivi di incassi per la società nel 2021. Oltre al vaccino per il Covid 19, Pfizer vanta una gamma enorme di farmaci che coprono molte patologie collegate alla salute umana. Agli attuali livelli di prezzo Pfizer appare sottovalutata, e offre un elevato dividendo dividendo, pari a 4% annuo. Storicamente, il rendimento del dividendo si è mosso da un minimo di 2,9% annuo nei periodi di maggiore sopravvalutazione del titolo, fino ad un massimo di 4,3% annuo nei periodi di maggiore sottovalutazione del titolo. Per ritornare nuovamente in area di sopravvalutazione, il titolo dovrebbe aumentare di +42% dai livelli attuali. Il titolo ha chiuso ieri a 37,44 dollari. Sulla base della attualizzazione dei flussi di cassa futuri, calcolati in base alle previsioni di 12 analisti internazionali, Pfizer dovrebbe valere oggi circa 88,60 dollari, con uno sconto in borsa di oltre 57%. Per queste ragioni, confermiamo il giudizio positivo su Pfizer.

Indice Fear & Greed (Indice della paura e avidità): valore attuale 57. "Il mercato è come un pendolo, che oscilla continuamente tra un ottimismo insostenibile (che rende le azioni troppo costose) e un pessimismo ingiustificato (che le rende troppo economiche). L'investitore intelligente è un realista che vende azioni agli ottimisti e acquista azioni dai pessimisti". Benjamin Graham. Realizzato da CNN, "il pendolo" viene rappresentato da un indice denominato Fear & Greed, ovvero indice della paura e avidità, realizzato in base a sette importanti indicatori del sentiment degli investitori. Un indice con valori bassi (paura) dovrebbe evidenziare un buon momento per acquistare, mentre un indice con valori alti (avidità) dovrebbe evidenziare un buon momento per vendere.

Potenziale portafoglio più dividendi a 6-12 mesi: +18,1% (14,1% target medio analisti + 4,0% dividendo medio). Complessivamente, le sei società che compongono il nostro modello di Trading Avanzato mostrano un potenziale di crescita per i prossimi 6-12 mesi, pari a +14,1% nella rilevazione odierna (vedi tabella sopra, colonna "Potenziale % 6-12 mesi"), a cui si aggiunge un dividendo medio del 4% annuo, per un totale di incremento stimato pari +18,1%. Come si evidenzia dalla tabella, i valori di target per il portafoglio sono calcolati sulle basi delle valutazioni di 14 analisti internazionali (vedi colonna "No. Analisti").

Società in evidenza: Philip Morris International, quotata sul Nyse con simbolo PM. Questa società, attraverso le sue controllate, è il leader mondiale nel settore delle sigarette ed altri prodotti del tabacco. L' azienda vanta ricavi annui per 28,9 miliardi di dollari e produce utili netti per 7,7 miliardi. Per il prossimo anno gli analisti prevedono ricavi in crescita a 30,9 miliardi. Alle attuali quotazioni, 12 analisti e broker che seguono la società attribuiscono al titolo un rating STRONG BUY (1,9) in una scala da 1 a 5, con un target a sei mesi pari a +10,9% a cui si aggiunge un elevato dividendo pari a 5,8% annuo. Storicamente, il rendimento del dividendo si è mosso da un minimo di 3% annuo nei periodi di maggiore sopravvalutazione del titolo, fino ad un massimo di 5% annuo nei periodi di maggiore sottovalutazione del titolo. Per ritornare nuovamente in area di sopravvalutazione, il titolo dovrebbe quasi raddoppiare dai livelli attuali.

Descrizione portafoglio: Il portafoglio di Trading Avanzato è attualmente il nostro modello che ha ottenuto negli ultimi anni le performance più elevate, e si compone costantemente di sei società internazionali, selezionate con una ricerca approfondita tra le oltre 5.000 aziende quotate sui principali mercati americani, in base alle raccomandazioni di un pannello di importanti broker e analisti, utilizzando uno screening composto da rigidi criteri basati sui fondamentali. In particolare, la nostra preferenza è indirizzata verso società leader, caratterizzate da forti prospettive in termini di aumenti del business, dividendi crescenti nel tempo, e multipli a sconto rispetto al mercato, ricercando quelle più sottovalutate del momento. Le società inserite nel modello vengono monitorate e aggiornate ogni giovedì, con l'obiettivo di ottenere performance superiori e modificando rapidamente quelle posizioni che non sono più allineate ai requisiti richiesti.

Fondamentali portafoglio: Come si evidenzia dalla nuova tabella settimanale sopra, il portafoglio presenta un dividendo medio atteso pari al 4% annuo. Il price earning medio del portafoglio è pari a 13,6. Il Pay Out medio è pari a 0,5. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, sono da preferire società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità superiore al mercato, con un Beta pari a 1,1. Il Beta è una misura del rischio di una azione e indica la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato). Per ridurre la volatilità complessiva, il modello risulta diversificato su più settori strategici, privilegiando le società di ciascun comparto più sottovalutate in base ai fondamentali.

Movimenti di oggi:

Vendiamo: ACCEDI AREA RISERVATA

Acquistiamo: ACCEDI AREA RISERVATA

Prossimo aggiornamento portafoglio: giovedì 31 dicembre 2020

Per scaricare il nuovo portafoglio completo ACCEDI AREA RISERVATA utilizzando i tuoi codici di accesso

Performance storiche: Un capitale di 9.648 dollari investito nel 2004, data di partenza del portafoglio, è diventato oggi 163.574 dollari, con un guadagno complessivo pari a +1595%, contro un risultato della Borsa Usa (indice S&P500) pari a +212% nello stesso periodo (visualizza e scarica tutta la performance storica del portafoglio in formato Excel cliccando qui).

Non sei ancora iscritto? Scegli la tipologia di abbonamento e clicca qui per registrarti online in pochi secondi: REGISTRAZIONE

martedì 22 dicembre 2020

Dividendo 5,3% e 12 anni consecutivi di aumenti per un leader del settore assicurativo negli Stati Uniti e in Europa

Nella seconda parte del report, dedicata al portafoglio ETF Italia, torniamo a parlare di sicurezza informatica. Nelle scorse settimane abbiamo assistito ad uno dei maggiori attacchi informatici della storia, che ha visto come vittime illustri alcune delle principali istituzioni e società degli Stati Uniti tra cui l'Agenzia per la sicurezza nucleare, il Dipartimento per l'energia americana e la stessa Microsoft, confermando come il comparto della sicurezza informatica stia diventando uno dei settori determinanti per il futuro delle reti di comunicazione a livello globale. Oggi, con un particolare ETF specializzato quotato sulla borsa di Milano è possibile investire nelle migliori aziende mondiali nel campo della sicurezza informatica.

Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

E' possibile accumulare una fortuna milionaria e diventare ultra ricco con un piccolo investimento dimenticato nel cassetto per 34 anni? Leggi l'articolo pubblicato su dividendi.org

Portafoglio Top Analisti

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

Portafoglio Top Analisti - Ultimi Movimenti

(per visualizzare tutti i nomi dei titoli PASSA AL LIVELLO 2)

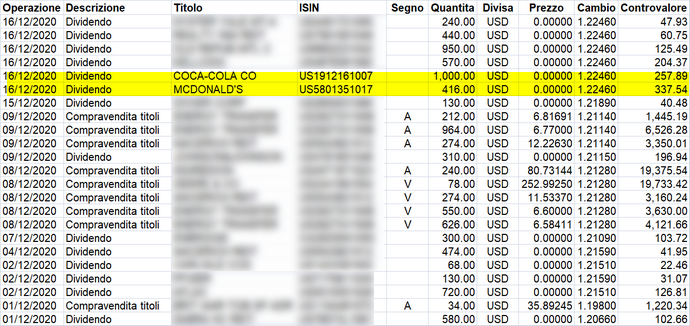

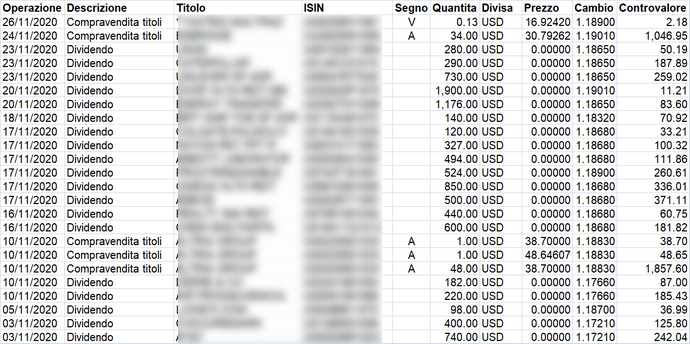

La tabella sotto evidenzia gli ultimi movimenti, dividendi, acquisti e vendite del portafoglio dal 1 dicembre 2020 ad oggi.

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,3% annuo. Il price earning medio del portafoglio è pari a 18,2 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,7. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,9. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Potenziale portafoglio Top Analisti a 6-12 mesi: +11,2% (7,9% target medio analisti +3,3% dividendo medio) secondo le valutazioni medie di 12 analisti internazionali, con un rating medio dei titoli pari a BUY (2), in una scala da 1 Strong Buy a 5 Sell.

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: utilizziamo parte della liquidità derivante dagli ultimi dividendi incassati e acquistiamo ulteriori 100 azioni PASSA AL LIVELLO 2. Questa operazione dovrebbe generare da subito ulteriori 114 dollari annui di rendita aggiuntiva. Segue analisi dettagliata del titolo.

Dividendo 5,3% e 12 anni consecutivi di aumenti per un leader del settore assicurativo negli Stati Uniti e in Europa

Descrizione del business: Fondata nel lontano 1848 ed oltre 10.000 dipendenti, questa società, tramite le sue controllate, fornisce soluzioni di protezione finanziaria e assicurativa negli Stati Uniti, nel Regno Unito, in Polonia e a livello internazionale. La società opera attraverso quattro diversi segmenti ed offre una vasta gamma di prodotti assicurativi, tra cui piani per la previdenza integrativa individuali e collettivi, coperture per le disabilità e invalidità a breve e lungo termine, assicurazioni vita individuali e collettive, coperture integrative e volontarie per infortuni, malattie gravi e cure dentali. Le coperture sono offerte principalmente ai datori di lavoro a beneficio dei dipendenti. La compagnia vende i suoi prodotti attraverso una rete di agenti addetti alle vendite sul campo, broker indipendenti e consulenti.

Trend del dividendo: La società ha incrementato il suo dividendo ogni anno negli ultimi 12 anni. Il dividendo attuale è pari al 5,3% annuo, corrisposto in quattro rate trimestrali. Nel corso degli ultimi anni il rendimento medio percentuale del dividendo si è mosso in un range oscillante da un minimo di 1,1% annuo nei periodi di maggiore sopravvalutazione del titolo, fino ad un massimo di 3% annuo nei periodi di maggiore sottovalutazione. Il dividendo attuale, pari a 5,3% annuo, indica una quotazione del titolo a forte sconto rispetto alla media storica. Per ritornare nuovamente in area di sopravvalutazione, il titolo dovrebbe più che raddoppiare dai livelli attuali.

fonte macrotrends.net

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha incrementato gli utili di +10,7% annuo. Per i prossimi 5 anni gli analisti prevedono ulteriori crescite, con un aumento degli utili di +7% annuo.

Multipli di borsa: Il price earning attuale del titolo è pari a sole 4,1 volte gli utili attesi per il 2020, contro una media storica di quasi 10 volte gli utili. Questo significa che ad utili costanti, basterebbero solo 4,1 anni per raddoppiare il capitale investito, con un rendimento implicito di oltre il 18% annuo. La capitalizzazione attuale è pari a 4,4 miliardi, con un rapporto prezzo/ricavi pari a 0,4 volte.

Giudizio degli analisti e valutazioni: Il giudizio medio dei principali 7 analisti e broker che seguono il titolo è pari a "Very Undervalued" con uno sconto del 73,3% rispetto al valore intrinseco calcolato. In particolare, un analista del pannello da noi monitorato ha riconfermato questa società nella BUY list per il mese di dicembre, come Best Stock nel comparto assicurativo. Sulla base di queste considerazioni e del dividendo elevato, aumentiamo oggi l'esposizione su questa società per il nostro portafoglio Top Analisti.

sabato 19 dicembre 2020

Guadagnare il 26% annuo per 34 anni consecutivi e diventare ultra milionario con un solo investimento

E' possibile accumulare una fortuna milionaria e diventare ultra ricco con un piccolo investimento dimenticato nel cassetto per 34 anni? Il titolo di cui parliamo oggi ha trasformato il sogno di molti fortunati investitori in realtà negli ultimi tre decenni. Per calcolare la crescita del capitale investito abbiamo utilizzato un tool di dqydj.com che permette di analizzare la crescita di un capitale di soli 10.000 dollari investito su questa società nel marzo 1986, al momento della sua prima quotazione in borsa, e mantenuto in portafoglio fino ad oggi senza movimenti e senza ulteriori aggiunte di capitale, limitandosi semplicemente a reinvestire i dividendi. Ebbene, grazie al potere dell'interesse composto, il capitale iniziale di 10.000 dollari si è trasformato in un capitale multimilionario, pari a ben 30,9 milioni di dollari, con un guadagno pari al 26,01% annuo composto!

clicca qui per abbonarti anche per un solo mese: ISCRIZIONE

martedì 15 dicembre 2020

Dividendo 6% annuo - Dieci società internazionali ad elevato dividendo e forti potenziali di crescita per il 2021

Il nostro modello di partenza per il 2021, risulta attualmente composto da due società operanti nel settore prodotti di consumo (dividendo 8% e 3,1%), una società nel settore ingrosso e dettaglio (dividendo 4,5%), una società nel settore farmaceutico (dividendo 2,6%), una società nel settore auto (dividendo 3,3%), due società telefoniche (dividendo 9,8% e 6,7%), una società assicurativa (dividendo 3%), e due società immobiliari (dividendo 14,4% e 4,7%), per una media pari al 6% annuo, investendo in parti uguali, con un controvalore pari a un decimo per ciascun titolo.

Società con questo tipo di record abbinano di norma ai dividendi performance storiche di rilievo. E' il caso di PASSA AL LIVELLO 2, una delle dieci società che abbiamo selezionato per il portafoglio 2021 e operante nel settore prodotti di consumo. La società distribuisce oggi un elevato dividendo pari a 8% annuo, suddiviso in rate trimestrali a marzo, giugno, settembre e dicembre, in crescita da ben 51 anni consecutivi. Questa maxi cedola si abbina ad una lunga storia di performance record a Wall Street. Su queste basi, il portale Kiplinger.com ha inserito la società nella speciale classifica denominata "I 50 migliori titoli di tutti i tempi". I risultati sono evidenti: dal lontano 1926 al 2016, in un orizzonte di 90 anni, il titolo ha messo a segno una performance del 17,7% annuo composto, accumulando una ricchezza di 470 miliardi di dollari. Con questo tipo di risultato, le crescite sono state esponenziali, grazie al potente effetto leva generato dall'interesse composto. Un capitale di soli dieci dollari investito nel 1926 nella società si è trasformato oggi in un importo multimilionario pari a ben 23.435.091 dollari, con una rendita pari a 1.874.872 dollari annui! Nonostante i risultati conseguiti, il titolo risulta ancora sottovalutato alle attuali quotazioni di borsa, con un price earning di sole 9,4 volte gli utili per l'anno in corso e un giudizio BUY (1,9) da parte degli analisti internazionali.

"Lo sapete quale è la cosa che mi da più piacere? Vedere accreditati i miei dividendi!" John Davison Rockefeller (8 July 1839 – 23 May 1937)

Dopo l'analisi dei portafogli Top Analisti e ETF Italia della scorsa settimana, il report di oggi è dedicato al portafoglio Top Dividend, il nostro modello composto in maniera costante da dieci società internazionali leader per dividendo. Per mantenere un profilo di elevata qualità delle aziende selezionate, in abbinamento al requisito di dividendo elevato, negli ultimi mesi abbiamo inserito un ulteriore nuovo parametro di selezione, che richiede per l'appartenenza al Top Dividend un track record almeno 25 anni di crescite consecutive dei dividendi. La attuale fase di debolezza dell'economia globale, sta causando una contrazione degli utili per diverse aziende quotate, mettendo a rischio la sostenibilità futura dei dividendi. In alcuni casi sono già stati annunciati tagli o sospensioni delle prossime cedole, provocando conseguenti ribassi dei titoli in borsa. Per limitare questo trend, stiamo puntando maggiormente sulla qualità del dividendo e sulla sua sostenibilità futura, piuttosto che sul livello del rendimento immediato in assoluto. Statisticamente, le aziende con oltre 25 anni di aumenti dei dividendi, hanno dimostrato negli ultimi anni una maggiore capacità di attraversare indenni anche le fasi più difficili dei mercati. In particolare, le dieci aziende che abbiamo selezionato oggi per il nostro portafoglio vantano in media ben 46 anni di crescite dei dividendi, ed hanno superato indenni numerosi cicli di recessione economica ed eventi negativi, come guerre locali e regionali, gravi attentati e shock petroliferi che si sono alternati in questi ultimi decenni.

Movimenti di oggi per il portafoglio Top Dividend:

Vendite: PASSA AL LIVELLO 2, approfittando della performance record pari a +16,5% ottenuta sul titolo in soli otto mesi dal nostro inserimento in portafoglio del 07 aprile 2020.

Nuovi acquisti: utilizziamo il controvalore derivante dalla vendita di oggi e iniziamo una nuova posizione acquistando 184 azioni PASSA AL LIVELLO 2. La società vanta un track record di ben 44 anni consecutivi di aumenti dei dividendi. La società ha incrementato il suo dividendo ogni anno negli ultimi 44 anni. Il dividendo attuale è pari al 4,5% annuo, corrisposto in quattro rate trimestrali. Storicamente, il dividendo si è mosso da un minimo di 0,7% nei periodi di sopravvalutazione dei titolo ad un massimo di 2,8% nei periodi di maggiore sottovalutazione del titolo. Per ritornare in area di sottovalutazione, il titolo dovrebbe crescere di oltre il 100% dai valori attuali. Fondata nel 1901 ed oltre 400.000 dipendenti, questa multinazionale gestisce un network globale di oltre 20.000 farmacie nel mondo in 25 paesi, situate tra Stati Uniti, Irlanda, Norvegia, Svezia, Olanda, Regno Unito, Italia e in Cina, uno dei mercati più promettenti a livello globale, dove la società gestisce la più grande rete di farmacie, con circa 5.000 punti vendita. La divisione europea di questa azienda, con 350 centri di distribuzione in 19 paesi, è uno dei più grossi distributori farmaceutici e fornisce medicinali, altri prodotti sanitari e servizi a oltre 110.000 farmacie, medici, centri sanitari e ospedali.

Questo portafoglio, partito nel settembre di 20 anni fa, è un potente strumento che permette di beneficiare di una elevata rendita passiva, abbinata a potenziali capital gain di medio termine. Top Dividend è uno dei tre portafogli internazionali inclusi nel servizio online di Secondo Livello e viene elaborato utilizzando un sofisticato sistema di ricerca in grado di identificare ogni mese un ristretto gruppo di dieci società caratterizzate da dividendi periodici attestati ai massimi livelli e fondamentali a sconto rispetto al mercato.

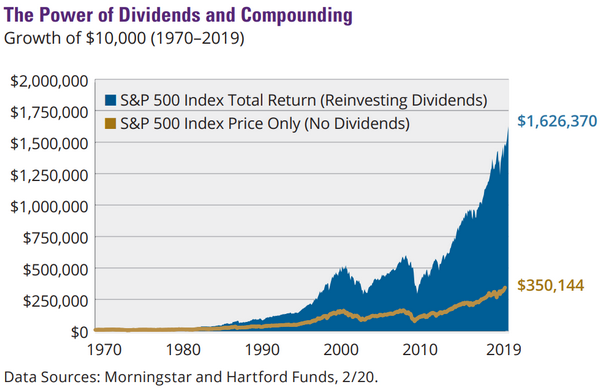

L'importanza dei dividendi nel lungo termine e analisi storiche

La nostra strategia di selezione è indirizzata all'investimento in un paniere ristretto di società leader, caratterizzate da quotazioni a sconto e da lunghi track record di crescite dei dividendi, reinvestendo con costanza le cedole incassate e sfruttando il questo modo il potente effetto leva derivante dall'interesse composto. Secondo uno studio realizzato da Hartford Funds e Morningstar, che prende in considerazione 50 anni di borsa Usa (dal 1970 al 2019), un capitale di 10.000 dollari investito nel 1970 sui titoli a dividendo dell'indice S&P500, si è trasformato a fine 2019 in un importo pari a 1.626.370 dollari, considerando il reinvestimento dei dividendi, contro 350.144 dollari senza i dividendi, confermando come nel lungo termine gran parte della ricchezza accumulata sia stata generata proprio dai dividendi, spostando in secondo piano i soli capital gain.

martedì 8 dicembre 2020

Dividendo quadruplicato in dieci anni e forte sconto in borsa per un leader mondiale nel settore alimentare

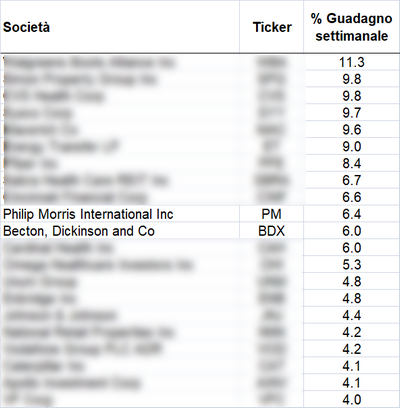

La settimana appena trascorsa ha confermato il trend positivo per i nostri portafogli, che hanno messo a segno nuovi massimi sull'onda dei rialzi registrati da Wall Street, che ha chiuso venerdì scorso a quota 3.699,12 punti, con un progresso di +1,5% nelle ultime cinque sedute. In questo contesto, ben 21 società appartenenti al nostro modello Top Analisti hanno ottenuto guadagni settimanali superiori al 4%, portando il portafoglio su nuovi record storici. In particolare, spiccano i progressi di PASSA AL LIVELLO 2, con un rialzo di +11,3%. Fondata nel 1901 ed oltre 400.000 dipendenti, questa multinazionale gestisce un network globale di oltre 20.000 farmacie nel mondo in 25 paesi, situate tra Stati Uniti, Irlanda, Norvegia, Svezia, Olanda, Regno Unito, Italia e in Cina, uno dei mercati più promettenti a livello globale, dove la società gestisce la più grande rete di farmacie, con circa 5.000 punti vendita. La divisione europea di questa azienda, con 350 centri di distribuzione in 19 paesi, è uno dei più grossi distributori farmaceutici e fornisce medicinali, altri prodotti sanitari e servizi a oltre 110.000 farmacie, medici, centri sanitari e ospedali. Il settore dei farmaci è uno dei business più difensivi, capace di generare ricavi anche durante le fasi di recessione o rallentamento economico. I consumatori difficilmente riducono l'utilizzo di farmaci nei momenti di crisi, destinando piuttosto ad altri comparti eventuali tagli o risparmi di spesa. Secondo un recente studio di Iqvia, il mercato mondiale dei farmaci è pari a 1,2 trilioni di dollari. Entro il 2023, si stima che questo valore possa superare 1,5 trilioni. Dal 30 giugno 1972 ad oggi il titolo ha messo a segno risultati record, con un rendimento complessivo pari a +28384% (fonte Morningstar). Nonostante i brillanti risultati ottenuti, il titolo quota attualmente ad un livello inferiore di oltre il 50% rispetto ai massimi toccati a luglio di sei anni fa, confermando la sottovalutazione di questa società. La società ha incrementato il suo dividendo ogni anno negli ultimi 44 anni. Il dividendo attuale è pari al 4,3% annuo, corrisposto in quattro rate trimestrali. Storicamente, il dividendo si è mosso da un minimo di 0,7% nei periodi di sopravvalutazione dei titolo ad un massimo di 2,8% nei periodi di maggiore sottovalutazione del titolo. Per ritornare in area di sottovalutazione, il titolo dovrebbe crescere di oltre il 100% dai valori attuali. Per questa ragione, riconfermiamo il nostro rating BUY sulla società.

Portafoglio Top Analisti - I titoli più performanti della settimana

(per visualizzare tutti i nomi dei titoli PASSA AL LIVELLO 2)

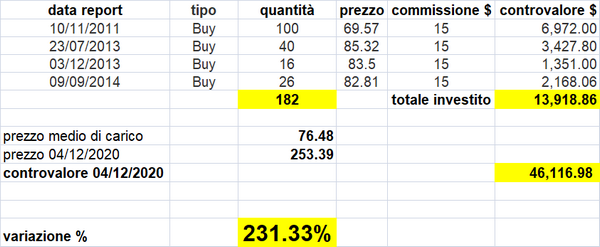

Un investimento di successo - Vendiamo oggi Deere & Co. +231% dal 2011

Non tutte le aziende del Top Analisti offrono le stesse prospettive per i prossimi mesi. Dopo i recenti rialzi, alcune società hanno raggiunto quotazioni particolarmente elevate che ci portano oggi a monetizzare una parte dei guadagni ottenuti. Su queste basi, vendiamo parzialmente oggi Deere & Co, quotata sul Nyse con simbolo DE, con un guadagno record maturato pari a +231% dal 11/10/2011, data del nostro primo inserimento in portafoglio, a cui si aggiungono tutti i dividendi incassati nel periodo.

Deere & Co - Lista dei nostri movimenti dal 2011 ad oggi

Fondata nel lontano 1837, questa azienda fornisce una ampia gamma di prodotti e servizi per l’agricoltura e per l'impianto e conservazione dei terreni boschivi in tutto il mondo. Abbiamo mantenuto in portafoglio Deere senza interruzioni per nove anni consecutivi, e siamo stati premiati con questo brillante risultato per la pazienza e la disciplina mantenute nonostante le innumerevoli oscillazioni del titolo durante il periodo. Alle attuali quotazioni, Deere & Co risulta sopravvalutata, con un dividendo attuale a 1,20% annuo, contro una media storica oscillante da un minimo di 1,5% annuo nei periodi di maggiore sopravvalutazione del titolo, ad un massimo del 3,5% nei periodi di maggiore sottovalutazione. La conferma della sopravvalutazione arriva anche dagli analisti di Morningstar, che assegnano al titolo un rating di una stella (SELL), in una scala da 1 a 5, con un valore intrinseco calcolato a 187 dollari per azione, contro una quotazione attuale di 253 dollari e un premio di oltre 36% rispetto alle valutazioni. Vendiamo quindi il titolo e approfittiamo per congratularci con i nostri lettori che ci seguono da più tempo e che possono condividere con noi il forte risultato conseguito in questi anni su Deere & Co. Ci auguriamo che il nuovo investimento programmato per oggi con il ricavato di questa vendita sia potenzialmente in grado di replicare le brillanti performance sin qui ottenute.

In questo contesto, utilizziamo da subito la liquidità derivante dalla vendita per investire oggi in una nuova società operante nel settore alimentare, comparto strategico per ogni portafoglio che punti ad incrementare le tempo le entrate da dividendi, con un progressivo aumento della rendita passiva. Il nuovo investimento di oggi, dovrebbe generare da subito 382 dollari annui di rendita aggiuntiva (31,8 dollari al mese) per il Top Analisti, contribuendo in modo attivo alla formazione di una rendita perenne crescente nel tempo. Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

martedì 1 dicembre 2020

Dividendo record 7,6% e 23 anni consecutivi di incrementi - Nuova società sottovalutata con forti prospettive di crescita

La settimana appena trascorsa ha fatto segnare nuovi record per i nostri portafogli, sulla scia dei massimi registrati dall'indice S&P500, che ha chiuso venerdì a quota 3.638,35 punti. In questo contesto, ben 17 società appartenenti al nostro modello Top Analisti hanno registrato performance superiori al 3% nelle ultime cinque sedute. Tra queste, al secondo posto evidenziata in giallo nella tabella sotto, troviamo PASSA AL LIVELLO 2, importante società energetica proprietaria di una delle maggiori reti di oleodotti negli Stati Uniti e in Canada, con una performance settimanale di +8,92%. Nello scorso report di martedì 24 novembre avevamo dedicato ampio spazio proprio all'analisi di questa società, che presentava quotazioni a forte sconto e un elevato dividendo pari 8,4% annuo, in aumento da 23 anni consecutivi. Su queste basi avevamo deciso di acquistare ulteriori 34 azioni, portando il totale investito sulla società allo 0,6% del portafoglio. Ci fa piacere di avere colto il buon momento sul titolo, che secondo gli analisti offre ancora forti potenziali di crescita per i prossimi anni.

Portafoglio Top Analisti - I migliori titoli della settimana

(per visualizzare tutti i nomi dei titoli PASSA AL LIVELLO 2)

Dopo gli ultimi rialzi di queste settimane, i mercati appaiono ora in una situazione di ipercomprato. In questo contesto l'indice Fear & Greed, che misura il grado di paura o avidità degli investitori è balzato ad un livello record, passando in sole cinque sedute da quota 63 a quota 91 (estrema avidità) mostrando un livello di ottimismo attestato ai massimi dall'inizio della pandemia.

"Il mercato è come un pendolo, che oscilla continuamente tra un ottimismo insostenibile (che rende le azioni troppo costose) e un pessimismo ingiustificato (che le rende troppo economiche). L'investitore intelligente è un realista che vende azioni agli ottimisti e acquista azioni dai pessimisti". Benjamin Graham.

Realizzato da CNN, "il pendolo" viene rappresentato da un indice denominato Fear & Greed, ovvero indice della paura e avidità, realizzato in base a sette importanti indicatori del sentiment degli investitori. Un indice con valori bassi (paura) di norma evidenzia un buon momento per acquistare, mentre un indice con valori alti (avidità) dovrebbe evidenziare un buon momento per vendere. Come abbiamo più volte segnalato, quando questo indicatore raggiunge livelli di ottimismo insostenibile (vicino a 100) esistono maggiori probabilità di storni (effetto pendolo), che di norma riportano le lancette su livelli più equilibrati.

Nonostante i livelli elevati raggiunti dal mercato, riusciamo ancora ad identificare un buon numero di aziende che presentano quotazioni a sconto e dividendi in crescita, con buone prospettive di incremento nei prossimi anni. Tra queste spicca Aflac Inc, quotata sul Nyse con simbolo AFL, attualmente una delle maggiori compagnie di assicurazione nel ramo vita a livello globale, operante nei due mercati assicurativi più grandi del mondo, Stati Uniti e Giappone, servendo oltre 50 milioni di clienti. La società vanta un importante primato nei confronti dei suoi azionisti, con aumenti del dividendo per 39 anni consecutivi. La scorsa settimana, Aflac ha annunciato un nuovo aumento del dividendo di quasi il 18%. Si tratta di un aumento massiccio, soprattutto perché la società ha già alzato il dividendo a un tasso del 6,6% nell'ultimo decennio. Il price earning attuale evidenzia uno sconto del titolo in borsa, con un livello pari a sole 9,7 volte gli utili attesi per il 2020, sensibilmente inferiore ai multipli storici del titolo, attestati a circa 18 volte. Questa società è stata una delle maggiori storie di successo in termini di performance a Wall Street negli ultimi decenni. Un importo di 10.000 dollari investito nella società nel 1973 e dimenticato nel cassetto per tutti questi anni, si è trasformato in una cifra milionaria, con un capitale ad oggi pari a 3.199.000 dollari, con un guadagno complessivo pari a +31897% corrispondente ad un rendimento del 13% annuo composto, a cui si sommano tutti i dividendi incassati nel periodo. Nonostante i brillanti risultati ottenuti, il titolo quota attualmente ad un livello inferiore del 18% rispetto ai massimi di fine 2019, creando una interessante opportunità di ingresso a prezzi scontati. Su queste basi manteniamo un rating BUY sul titolo.

Proseguiamo oggi con il nostro obiettivo di potenziare la rendita complessiva generata dal portafoglio Top Analisti reinvestendo parte della liquidità disponibile derivante dagli ultimi dividendi incassati. In particolare, abbiamo identificato una società sottovalutata, che offre un elevato dividendo del 7,6% alle attuali quotazioni di borsa e che presenta secondo gli analisti un potenziale di oltre il 50% rispetto al valore intrinseco, abbinato a crescite degli utili del 7% annuo per i prossimi anni. Il price earning attuale è uno dei più bassi tra tutte le aziende contenute nei nostri modelli, e pari a 7,8 volte gli utili atteso per l'anno in corso, contro oltre 23,5 volte dell'indice S&P500. Il nuovo investimento che effettuiamo oggi dovrebbe generare da subito un incremento della rendita di 91 dollari annui per il modello Top Analisti .

Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

Portafoglio Top Analisti - Ultimi Movimenti

(per visualizzare tutti i nomi dei titoli PASSA AL LIVELLO 2)

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,2% annuo. Il price earning medio del portafoglio è pari a 18,5 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,7. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,9. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Potenziale portafoglio Top Analisti a 6-12 mesi: +9,8% (6,6% target medio analisti +3,2% dividendo medio) secondo le valutazioni medie di 12 analisti internazionali, con un rating medio dei titoli pari a BUY (2), in una scala da 1 Strong Buy a 5 Sell.

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: Utilizziamo la liquidità derivante dagli ultimi dividendi incassati e acquistiamo in apertura di mercato ulteriori 34 azioni PASSA AL LIVELLO 2, portando il controvalore a 234 azioni con una quota pari a 0,4% del portafoglio. Vediamo ora nel dettaglio l'analisi della nuova società che acquistiamo oggi per il portafoglio.

Dividendo record 7,6% e 23 anni consecutivi di incrementi - Nuova società sottovalutata con forti prospettive di crescita

Con oltre 100 anni di storia, questa multinazionale già nel 1912 risultava tra le dodici società con la maggiore capitalizzazione di borsa. L'azienda vanta un portafoglio di oltre 200 marchi, occupa una posizione solida in tutti i paesi nei quali opera, ed è leader del settore in oltre 60 mercati. Negli ultimi dieci anni, la società ha registrato un aumento di circa il 50% della propria quota di mercato a livello mondiale, raggiungendo il 13% circa, posizionandosi così al secondo posto su scala internazionale nel suo settore. Nonostante le forti crescite del business il titolo quota oggi ad un livello inferiore del 50% rispetto ai massimi toccati nel 2017, muovendosi in controtendenza rispetto al mercato e creando una interessante opportunità di investimento a prezzi scontati. In aggiunta, l'azienda distribuisce un dividendo del 7,6% annuo, corrisposto in rate trimestrali.

Descrizione del business: Con oltre 65.000 dipendenti e vendite in 180 paesi del mondo, questa società è uno dei maggiori operatori mondiali nel settore del tabacco, con vendite annue di circa 705 miliardi di sigarette ed alcuni dei marchi più diffusi a livello globale. L'azienda è l’unico Gruppo internazionale che s'interessi attivamente anche alla coltivazione del tabacco, collaborando con migliaia di agricoltori in tutto il mondo. Le aziende del Gruppo adottano programmi che prevedono l’assistenza diretta ai coltivatori se questi non dispongono di altri aiuti. Tali programmi riguardano in particolare il supporto agronomico e interventi volti all’adozione di best practices in materia di salvaguardia ambientale. Negli ultimi anni, le aziende del Gruppo hanno acquistato approssimativamente 440.000 tonnellate di tabacco, prodotto da circa 200.000 coltivatori.

venerdì 27 novembre 2020

In pensione oggi con un piccolo investimento in Starbucks dal suo collocamento in borsa del 1992?

martedì 24 novembre 2020

REPORT SPECIALE - Dieci società a dividendo con potenziali superiori al 20% secondo gli analisti internazionali

Dopo avere digerito le notizie positive sull'efficacia dei vaccini di Pfizer e Moderna, le ultime sedute sono state caratterizzate da un andamento stabile, con l' indice S&P500 che ha chiuso venerdì scorso a 3.557.54 punti, in leggera flessione rispetto ai massimi della settimana precedente. In questo contesto, diverse società appartenenti ai nostri portafogli hanno evidenziato ulteriori rialzi, con 15 aziende che hanno messo a segno progressi superiori al 5% nelle ultime cinque sedute. In aggiunta, la società farmaceutica Pfizer, quotata sul Nyse con simbolo PFE, presente nel modello Top Analisti da aprile 2020 con un totale di 130 azioni, ha annunciato di avere completato la fusione della sua divisione di farmaci generici Upjohn, con il colosso dei farmaci generici Mylan, creando Viatris Inc, una nuova realtà globale da oltre 20 miliardi di dollari. Dal 17 novembre scorso il titolo Mylan quota sul Nasdaq con il nuovo nome Viatris e simbolo VTRS. In base a questa fusione, gli azionisti Pfizer hanno ricevuto 0,12407 nuove azioni VIATRIS (ISIN US92556V1061) per ogni n. 1 azione PFIZER (ISIN US7170811035) posseduta. Su queste basi, abbiamo ricevuto 16 azioni Viatris, ad un prezzo di carico iniziale di 14,57557 dollari per azione. Il titolo è subito partito in borsa con un deciso rialzo, chiudendo la settimana a +11,93%. Secondo gli analisti la nuova società Viatris risulta sottovalutata, con un valore attuale in borsa inferiore del 64% rispetto al valore intrinseco, ed una previsione di crescita degli utili di +25,7% annuo per i prossimi 3-5 anni. In aggiunta, gli analisti di Morningstar assegnano al titolo un rating elevato, pari a 4 stelle, confermando le buone prospettive per il futuro. Su queste basi, manteniamo il titolo in portafoglio con un rating BUY, e l'obiettivo di aumentare l'esposizione su eventuali storni nelle prossime settimane. Secondo quanto riportato dal portale Pharmastar.it, Viatris parte con una forza lavoro di circa 45.000 dipendenti, sede principale negli Stati Uniti e centri globali a Pittsburgh, Shanghai e Hyderabad, in India. Il suo portfolio globale comprende più di 1.400 molecole approvate in un'ampia gamma di aree terapeutiche, che includono sia le malattie infettive che quelle non trasmissibili, tra cui brand riconosciuti a livello mondiale, farmaci generici, biosimilari e una varietà di prodotti da banco. Viatris possiede le competenze scientifiche, di produzione e distribuzione con comprovate capacità normative, mediche e commerciali globali, per fornire medicinali generici e biosimilari ai pazienti in più di 165 Paesi e territori. Gli azionisti di Pfizer deterranno il 57% delle azioni ordinarie Viatris in circolazione, mentre gli azionisti di Mylan ne deterranno il 43%. La premessa della fusione è che la portata commerciale globale di Upjohn possa accelerare crescita delle vendite dei farmaci di Mylan. Oltre ai farmaci generici, Upjohn porterà con sé in dote anche farmaci di marca che hanno una concorrenza generica, come Lipitor, Celebrex e Viagra. Non i farmaci biosimilari che rimarranno all’interno di Pfizer.

Il presidente esecutivo di Viatris, Robert J. Coury, ha dichiarato: "Oggi celebriamo il lancio di Viatris, il culmine di oltre un decennio di lavoro strategico e ponderato per costruire un'azienda globale con l'ampiezza e la profondità necessarie per fornire un accesso più efficiente a farmaci di alta qualità ai pazienti e ai sistemi sanitari di tutto il mondo. Sono estremamente fiducioso sulle opportunità che si presenteranno per Viatris e sul valore che ci aspettiamo che la nostra azienda crei per tutti gli stakeholder - dai nostri pazienti e dipendenti, ai clienti e agli azionisti".

Michael Goettler, CEO di Viatris, ha dichiarato: "Iniziamo il nostro viaggio con un team esperto e diversificato, un forte profilo finanziario e un'invidiabile infrastruttura globale. Insieme, stiamo costruendo una cultura orientata alla performance, altamente coinvolgente e inclusiva, con colleghi uniti da uno scopo comune nella missione di Viatris di aiutare le persone in tutto il mondo a vivere in modo più sano in ogni fase della vita. Le nostre infrastrutture globali sono costruite per ampliare l'accesso ai farmaci per le persone di tutto il mondo. Attraverso il nostro Global Healthcare Gateway offriamo ai potenziali partner un accesso ai mercati, ai clienti e ai pazienti di tutto il mondo, rendendo Viatris un vero Partner of Choice. Nel momento in cui ci riuniremo per formare Viatris, inizieremo immediatamente a garantire che la nuova società sia strutturata in modo ottimale e dotata di risorse efficienti per fornire valore sostenibile ai pazienti, agli azionisti, ai clienti e agli altri stakeholder".

Viatris fornisce farmaci che trattano nove delle dieci principali cause di morte secondo l'Organizzazione Mondiale della Sanità (OMS). L’azienda è un fornitore leader di antiretrovirali per il trattamento dell'HIV/AIDS e di altre malattie infettive. Circa il 40% degli oltre 23 milioni di persone che ricevono un trattamento per l'HIV utilizzano i prodotti dell’azienda, compreso il 60% dei bambini sieropositivi del mondo che ricevono un trattamento.

Il presidente di Viatris Rajiv Malik ha detto: "La nostra posizione unica per aumentare l'accesso all'assistenza sanitaria e rispondere alle esigenze non soddisfatte si basa sulle nostre migliori capacità scientifiche, normative, produttive e di fornitura, oltre che sulla nostra portata commerciale attraverso i mercati. Al centro delle nostre operazioni c'è un impegno costante per la qualità in tutto ciò che facciamo, una caratteristica distintiva delle nostre aziende storiche. Crediamo che le nostre capacità commerciali combinate e il nostro portafoglio diversificato in diverse aree geografiche ci permetteranno di rafforzare la nostra capacità di raggiungere un maggior numero di clienti e pazienti. Ci aspettiamo di sfruttare questi punti di forza potenziati per costruire partnership strategiche che sono fondamentali per contribuire a ridurre le barriere all'accesso e alla buona salute e che hanno il potenziale per lasciare un impatto positivo e duraturo sui pazienti, sulle famiglie e sulle comunità di tutto il mondo".

Il direttore finanziario di Viatris, Sanjeev Narula, ha dichiarato: "Attraverso la disciplina finanziaria, ci aspettiamo di aumentare la forza, la capacità e la flessibilità della nostra nuova impresa e di aprire le porte a nuove opportunità per aiutare le persone a vivere una vita più lunga e più sana". Attendiamo con ansia il nostro Investor Day alla fine di febbraio/inizio marzo, in cui illustreremo come Viatris potrà mantenere i suoi impegni dichiarati e la nostra tabella di marcia".

Viatris sta avviando un significativo programma di ristrutturazione globale per raggiungere sinergie per 1 miliardo di dollari e garantire che la nuova società sia strutturata in modo ottimale e dotata di risorse efficienti per fornire valore sostenibile a pazienti, azionisti, clienti e altri stakeholder. L'azienda sta attualmente definendo i parametri specifici del programma, comprese le azioni della forza lavoro e altre attività di ristrutturazione. Ulteriori dettagli per questo programma dovrebbero essere resi noti entro la fine di quest'anno, man mano che i piani saranno finalizzati. Le attività chiave del programma ampliato dovrebbero ridurre la base dei costi dell'azienda attraverso la razionalizzazione della sua rete globale di produzione e fornitura e l'ottimizzazione delle capacità funzionali e commerciali dell'azienda.

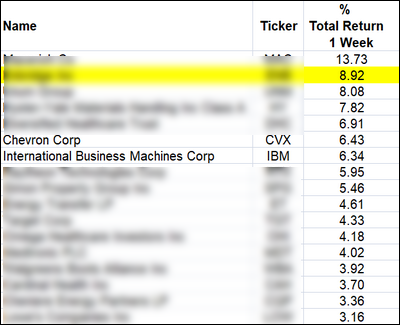

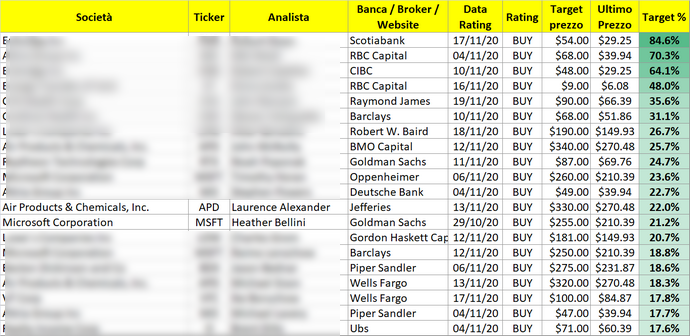

Dieci società a dividendo con potenziali superiori al 20% secondo gli analisti internazionali

Nonostante gli ultimi rialzi degli indici azionari Usa, esistono ancora diverse società che offrono quotazioni a sconto e potenziali di crescita elevati. Nelle scorse settimane, diverse società appartenenti da tempo al nostro portafoglio Top Analisti hanno ricevuto nuove valutazioni positive da parte del team di analisti da noi regolarmente monitorati. In particolare, alcune aziende leader presenti nel modello offrono secondo gli analisti potenziali di apprezzamento superiori al 20%, a cui si sommano ricchi dividendi distribuiti su base trimestrale. Su queste basi, pubblichiamo oggi una tabella Excel che riporta un estratto dei migliori giudizi degli analisti per i prossimi mesi. Nell' ultima colonna "Target %" viene riportato il potenziale di crescita rispetto alle attuali quotazioni di borsa, ordinate in modo decrescente.

Come si evidenzia dalla tabella, al primo posto troviamo PASSA AL LIVELLO 2, dividendo 8,4% annuo, in aumento da 23 anni consecutivi. Fondata nel 1949 ed oltre 12.000 dipendenti, questa società opera nel comparto delle infrastrutture energetiche in Canada e negli Stati Uniti ed è una delle più grandi aziende del settore in Nord America. Martedì scorso Robert Hope, analista di Scotiabank ha assegnato al titolo un rating BUY, con un forte potenziale di +84,6% dalle attuali quotazioni. Della stessa opinione l'analista Robert Catellier, di CIBC, che il 10 novembre ha assegnato al titolo un rating BUY, con un potenziale di +64,1% dalle attuali quotazioni. La società è presente nel nostro portafoglio con una quota pari allo 0,5% del modello. Approfittando delle attuali valutazioni a sconto, nel report di oggi utilizziamo parte della liquidità derivante dagli ultimi dividendi incassati e acquistiamo ulteriori 34 azioni di questa società (vedi analisi dettagliata nella seconda parte del report).

Al secondo posto in tabella troviamo PASSA AL LIVELLO 2, dividendo 8,6% annuo, in aumento da 51 anni consecutivi. Fondata nel 1822, la società è una delle maggiori aziende al mondo per la produzione di sigarette, prodotti collegati al tabacco, alimentari, bibite e alcolici, con una ampia gamma di vini da tavola, e spumanti. Ad inizio novembre Niki Modi, di RBC Capital ha assegnato al titolo un rating BUY, con un potenziale di +70,3% dalle attuali quotazioni. Della stessa opinione l'analista Stephen Powers, di Deutsche Bank, che il 4 novembre ha confermato per il titolo un rating BUY, con un potenziale più moderato di +22,7% dalle attuali quotazioni. La società è presente nel nostro portafoglio con una quota pari a 1,6% del modello.

In evidenza in tabella troviamo altre due società del nostro portafoglio che hanno messo a segno performance record in borsa negli ultimi anni e che presentano ancora elevati potenziali di crescita secondo gli analisti:

Air Products & Chemicals, quotato sul Nyse con simbolo APD, dividendo 2% annuo in aumento da 38 anni consecutivi, con un target di +25,7% da parte di John McNulty, analista di BMO Capital e +22% da parte di Laurence Alexander, analista di Jefferies. La società è presente nel nostro portafoglio con una quota pari a 3,2% del modello.

Microsoft, quotato sul Nasdaq con simbolo MSFT, dividendo 1% annuo in aumento da 18 anni consecutivi, con un target di +23,6% da parte di Thimoty Horan, analista di Oppenheimer e +21,2% da parte di Heather Bellini, analista di Goldman Sachs. La società è presente nel nostro portafoglio con una quota pari a 3,6% del modello.

Queste aziende, assieme alle altre presenti in tabella, rappresentano eventuali opportunità per iniziare nuove posizioni o mediare i corsi su posizioni già esistenti (vedi tabella sotto).

Le nuove raccomandazioni degli analisti con potenziali superiori al 20%

(per visualizzare tutti i nomi dei titoli PASSA AL LIVELLO 2)

Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.