La settimana appena trascorsa è stata caratterizzata da un andamento positivo dei nostri portafogli, che hanno chiuso tutti in rialzo, sulla scia del recupero di Wall Street, spinta dalle forti trimestrali di Alphabet (GOOG) e Microsoft (MSFT), che hanno battuto le stime degli analisti spingendo l'indice S&P500 in rialzo di +2,6% da venerdì scorso, e registrando una delle migliori settimane da inizio anno. In questo contesto, i principali analisti internazionali rimangono positivi sulle società appartenenti attualmente ai nostri portafogli. In particolare, i 17 analisti e broker internazionali che seguono i titoli, attribuiscono al portafoglio Top Analisti un rating medio pari a 2,2 BUY (in una scala da 1 STRONG BUY a 5 SELL). Tra queste, ben 12 aziende del modello Top Analisti detengono il rating massimo di cinque stelle da parte di Morningstar, e altre 17 aziende mantengono un rating di quattro stelle, per un totale di 29 società attestate attualmente in area potenziale di acquisto, segnando le migliori valutazioni degli ultimi mesi. Pubblichiamo di seguito gli ultimi aggiornamenti degli analisti sui titoli dei nostri portafogli.

Nuovo BUY su PASSA AL LIVELLO 2, con 22 anni consecutivi di aumenti dei dividendi – In data 26/04/24 l’analista Kari Keirstead di UBS ha confermato un giudizio BUY, con un obiettivo di 520 dollari, pari a +27,9% dalle attuali quotazioni

Nuovo BUY per Merck & Company (MRK) - Leader farmaceutico, con 14 anni consecutivi di aumenti dei dividendi - In data 25/04/24 l’analista Akas Tewari di Jefferies ha confermato un giudizio BUY, con un obiettivo di 150 dollari, pari a +14,3% dalle attuali quotazioni

Nuovo BUY su PASSA AL LIVELLO 2, con 52 anni consecutivi di crescita dei dividendi. In data 26/04/24 l'analista Matthew Smith di Stifel Nicolaus ha confermato un giudizio BUY, con un obiettivo di 50 dollari, pari a +15,3% dalle attuali quotazioni

Nuovo BUY su PASSA AL LIVELLO 2, con 49 anni consecutivi di aumenti dei dividendi. In data 23/04/24 l’analista Zachary Fadem di Wells Fargo ha confermato un giudizio BUY, con un obiettivo di 325 dollari, pari a +19% dalle attuali quotazioni

Nuovo BUY su PASSA AL LIVELLO 2, con 37 anni consecutivi di aumenti dei dividendi - In data 26/04/24 l’analista Lloyd Byrne di Jefferies ha confermato un giudizio BUY, con un obiettivo di 190 dollari, pari a +14,5% dalle attuali quotazioni

Nuovo Buy su Pepsico (PEP), leader mondiale di snacks e bevande con 52 anni consecutivi di aumento dei dividendi - In data 24/04/24 l’analista Kaumil Gajrawala di Jefferies ha confermato un rating Buy, con un obiettivo di 209 dollari, pari a +17,8% dalle attuali quotazioni

Vediamo ora nel dettaglio le variazioni da apportare ai nostri modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

Descrizione del portafoglio Top Analisti: Questo particolare modello è attualmente uno dei più visualizzati dai nostri abbonati, e racchiude in un unico portafoglio le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di rendimento e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 singole cedole distribuite, corrispondenti ad un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale assegnata a ciascuna società.

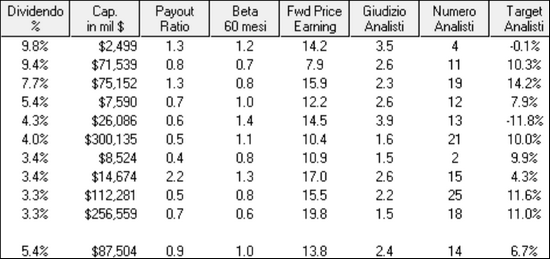

Fondamentali del portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il modello presenta un dividendo medio atteso pari al 3,2% annuo. Il price earning medio del portafoglio è pari a 15,8 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,6. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, vengono privilegiate società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,9. Il Beta è una misura del rischio di una azione e indica la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Prospettive di crescita del portafoglio Top Analisti per i prossimi 6-12 mesi: +11,6% secondo i target medi di 17 analisti internazionali, con un rating medio dei titoli pari a BUY (2,2), in una scala da 1 Strong Buy a 5 Sell, a cui si aggiunge un dividendo medio pari al 3,2% per una crescita potenziale complessiva pari a +14,8%

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: Utilizziamo parte della disponibilità liquida derivante dagli ultimi dividendi incassati e acquistiamo oggi PASSA AL LIVELLO 2. Questo nuovo acquisto dovrebbe generare ulteriori 69 dollari annui di rendita aggiuntiva per il portafoglio Top Analisti. Segue analisi dettagliata del titolo.

Nuovo BUY - Dividendo 6,7% in crescita da 20 anni consecutivi per un leader delle telecomunicazioni negli Stati Uniti

Principali motivazioni di acquisto:

-

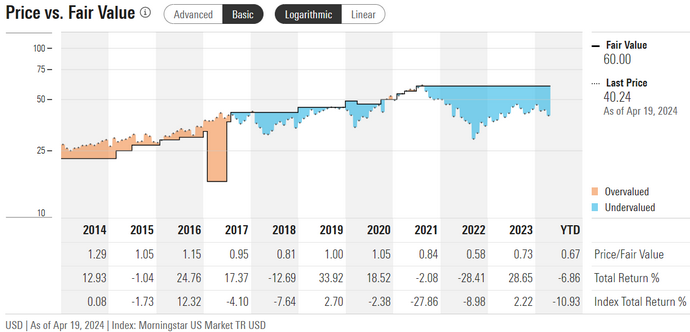

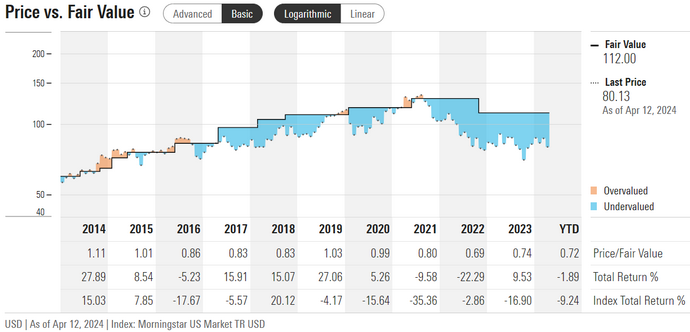

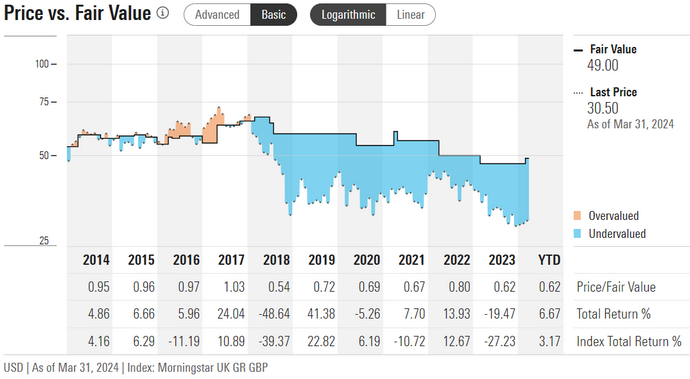

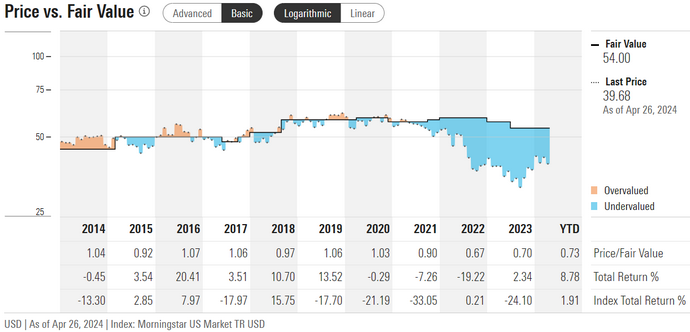

Quotazioni attraenti: Il titolo presenta attualmente quotazioni scontate in borsa, con i maggiori analisti e broker internazionali che attribuiscono potenziali intorno al 20% nei prossimi 12 mesi. Il grafico sotto (fonte Morningstar), mostra l'andamento del titolo rispetto al valore intrinseco calcolato, dal 2014 ad oggi. Le aree in arancione evidenziano i periodi di sopravvalutazione, mentre le aree in azzurro indicano i periodi di sottovalutazione. Come si evidenzia, da inizio del 2021 il titolo è passato in area di sottovalutazione, e presenta uno sconto crescente in borsa rispetto al valore intrinseco stimato dagli analisti.

-

Solida posizione di mercato: Questa azienda è una delle più grandi società di telecomunicazioni degli Stati Uniti, con una forte presenza nel mercato della telefonia mobile, fissa, Internet e televisione.

-

Crescita dei ricavi: La società ha registrato una crescita costante dei ricavi negli ultimi anni, guidata dalla crescita dei servizi di telefonia mobile e dati.

-

Investimenti in nuove tecnologie: La società sta investendo in nuove tecnologie, come la 5G e l'intelligenza artificiale, per rimanere all'avanguardia del mercato delle telecomunicazioni.

-

Dividendo generoso: Verizon paga un dividendo generoso, pari al 6,7% annuo, diviso in rate trimestrali, offrendo agli investitori un reddito elevato e crescente nel tempo.

Descrizione del business: Fondata nel 1983 ed oltre 100.000 dipendenti questa società è una delle principali aziende di telecomunicazioni negli Stati Uniti. Fornisce servizi di telefonia mobile, connettività Internet, televisione via cavo e servizi di comunicazione aziendale. Inoltre, l'azienda è coinvolta nello sviluppo e nell'implementazione di reti di comunicazione 5G. La società offre anche servizi cloud e di sicurezza informatica. In particolare:

-

Servizi di Telefonia Mobile: La società è uno dei principali fornitori di servizi di telefonia mobile negli Stati Uniti. Offre una vasta gamma di piani tariffari per telefoni cellulari, con copertura nazionale e servizio 4G e 5G.

-

Servizi Internet: La società fornisce servizi di connettività Internet a banda larga attraverso reti DSL e fibra ottica. Questi servizi sono disponibili sia per utenti domestici che per clienti aziendali.

-

Televisione Via Cavo: La società offre servizi televisivi via cavo attraverso la sua divisione dedicata. Questo include una vasta gamma di canali televisivi, DVR e servizi on-demand.

-

Comunicazioni Aziendali: La divisione Business fornisce servizi di comunicazione e connettività alle imprese. Questi servizi includono reti dati, soluzioni cloud, servizi di comunicazione unificata e molto altro ancora per aiutare le aziende a gestire le loro operazioni.

-

Reti 5G: La società è stata una delle prime società a lanciare reti 5G negli Stati Uniti. Investe in reti 5G ad alta velocità per supportare una connettività più veloce e avanzata per i clienti residenziali e aziendali.

-

Servizi Cloud e Sicurezza Informatica: La società offre servizi cloud per l'archiviazione e la gestione dei dati aziendali. Inoltre, fornisce soluzioni di sicurezza informatica per proteggere le reti e i dati dei clienti da minacce online.

-

Internet delle Cose (IoT): La società è coinvolta nello sviluppo di soluzioni IoT per connettere dispositivi e macchinari in vari settori, come l'automotive, la sanità e l'agricoltura.

-

Sponsorizzazioni e Media: La società ha sponsorizzato vari eventi sportivi e culturali, ed è stata coinvolta nella produzione e distribuzione di contenuti mediatici tramite la sua divisione Media, che include alcune delle più popolari piattaforme su internet.

Trend del dividendo: La società ha incrementato il suo dividendo ogni anno negli ultimi 20 anni. Ai prezzi attuali di borsa, il dividendo è pari al 6,7% annuo, corrisposto in quattro rate trimestrali. Si tratta attualmente di una delle posizioni del nostro portafoglio Top Analisti con il dividendo più elevato.

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha incrementato gli utili di +1,7% annuo. Per i prossimi 5 anni gli analisti prevedono un trend stabile, con una crescita degli utili pari a +1,1% annuo.

Multipli di borsa: Il price earning attuale del titolo è pari a sole 8,6 volte gli utili attesi per il 2023. La capitalizzazione attuale è pari a 167 miliardi, con un rapporto prezzo/ricavi pari a 1,2 volte.

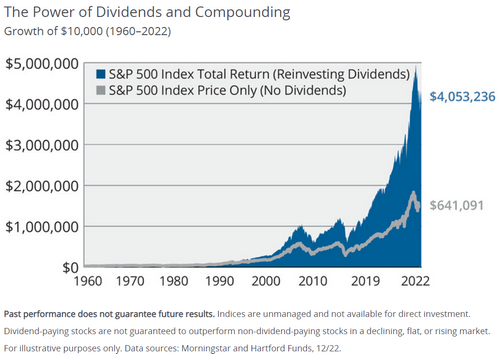

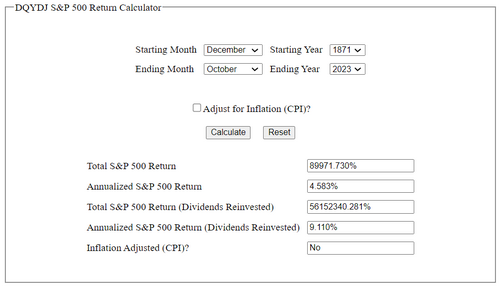

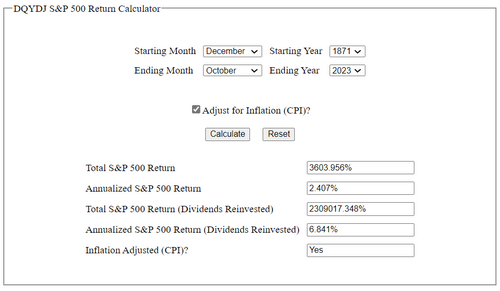

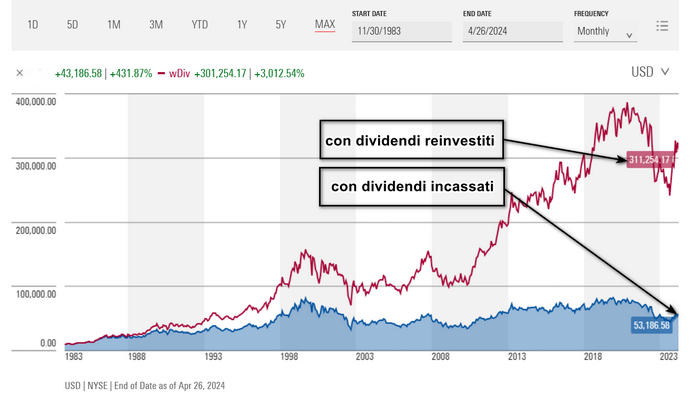

Performance in borsa: Negli ultimi decenni questa società ha messo a segno risultati record. Un importo di 10.000 dollari investiti sul titolo il 30 novembre 1983, si è trasformato ad oggi in un controvalore pari a 311.254 dollari, considerando il reinvestimento dei dividendi, con una performance complessiva di +3.012%. Nonostante i buoni risultati ottenuti, il titolo quota ora ad un livello inferiore del 35% rispetto ai massimi toccati a settembre del 2019, creando una interessante finestra di ingresso per nuovi investimenti su questo potente strumento a rendita.

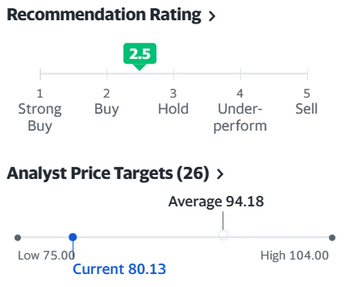

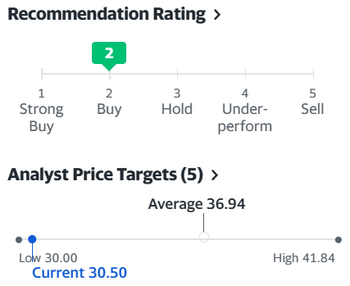

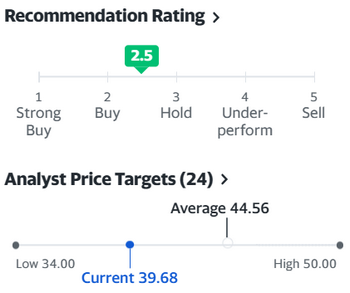

Giudizio degli analisti e valutazioni: Il giudizio medio dei 24 analisti e broker che seguono il titolo è pari a BUY (2,5) su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell), con un potenziale medio pari a +12,3% per i prossimi 12 mesi, a cui si aggiunge il ricco dividendo pari al 6,7%, per un total return pari a +19%. In aggiunta, gli analisti di Morningstar, nelle ultime settimane stanno assegnando al titolo un rating elevato, pari a quattro stelle, con un potenziale pari a +40% rispetto al valore intrinseco calcolato.

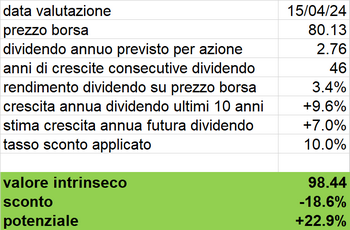

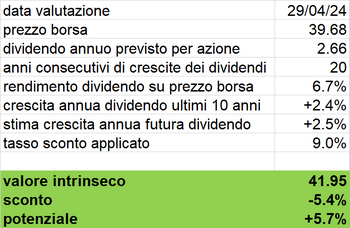

Applichiamo ora una valutazione del titolo sulla base del Dividend Discount Model (DDM). Questo sistema è un metodo usato per la valutazione dei titoli a dividendo. Secondo questo metodo, il valore intrinseco di una società è pari alla somma di tutti i dividendi futuri previsti, attualizzati al valore di oggi, secondo un tasso corretto per il rischio, e tenendo conto del fattore tempo. Abbiamo considerato i seguenti parametri per il calcolo:

1) Dividendo attuale per azione: 2,66 dollari

2) Stima di crescita futura del dividendo: 2,5% annuo, valore conservativo, sulla base della crescita effettiva ottenuta dalla società negli ultimi 10 anni

4) Tasso di sconto applicato: 9% annuo

Applicati questi criteri, otteniamo un valore intrinseco del titolo ad oggi pari a 41,95 dollari. Sulla base delle ultime quotazioni di borsa pari a 39,68 dollari, il titolo presenta oggi uno sconto pari al 5,4% rispetto al valore calcolato. Sulla base di queste considerazioni e del dividendo elevato investiamo oggi su questa società per il nostro portafoglio Top Analisti.