Nella seconda parte del report, dedicata al portafoglio ETF Italia, aumentiamo l'esposizione su un innovativo ETF azionario, caratterizzato da fondamentali a sconto, che permette di investire con un solo strumento in un ampio paniere di oltre 1.800 società internazionali ad elevato dividendo in 50 paesi di tutto il mondo, ottenendo una distribuzione trimestrale delle rendite.

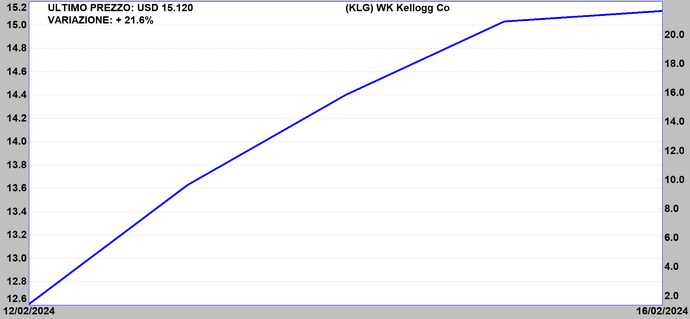

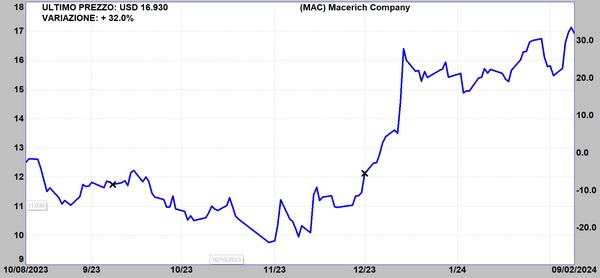

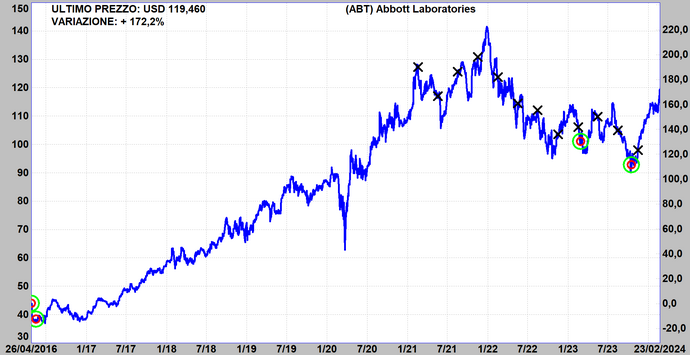

La settimana appena trascorsa è stata caratterizzata da diffusi rialzi per i nostri portafogli, sulla scia del buon andamento di Wall Street, con l'indice S&P500 che ha chiuso venerdì scorso sui massimi storici, a quota 5.088,80 punti. In questo contesto, ben 24 società del nostro modello Top Analisti hanno registrato guadagni settimanali superiori al 2%. In particolare, spicca il forte balzo in avanti di Abbott Laboratories, importante società farmaceutica quotata sul Nyse con simbolo ABT, con un progresso di +4,8% da venerdì scorso, dopo l'annuncio di risultati trimestrali superiori alle attese. Questo incremento, porta il guadagno complessivo medio a +163,4% da aprile 2016, data del nostro primo inserimento in portafoglio, a cui si aggiungono tutti i dividendi incassati nel periodo (vedi grafico sotto da partenza, cerchi verdi = investimenti, X = ultimi dividendi incassati).

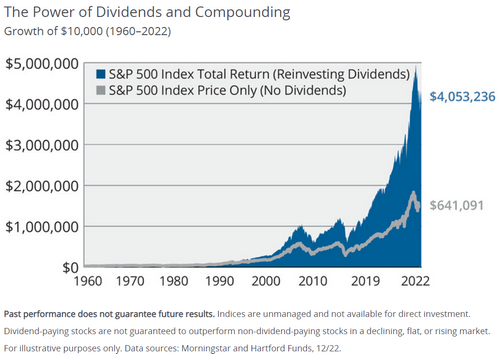

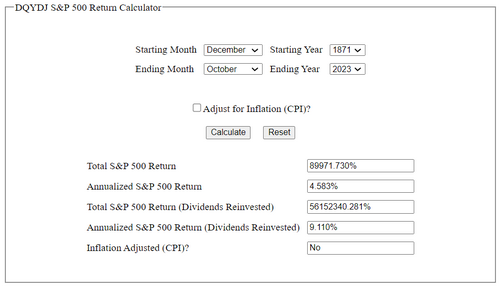

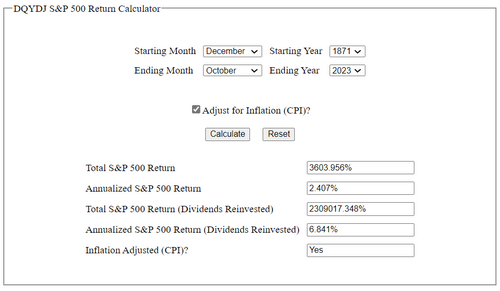

L' azienda ha generato negli anni enormi ritorni per i suoi azionisti. E' ormai famosa la storia di Grace Groner, denominata "la milionaria della porta accanto". In un popolare articolo di qualche anno fa, il Chicago Tribune aveva acceso i riflettori sulla morte di Grace Groner (4 aprile 1909 – 19 gennaio 2010), sconosciuta pensionata di un paesino degli Stati Uniti, deceduta all’età di cento anni. Questa storia dovrebbe servire da insegnamento a molti investitori ed è una di quelle testimonianze che fanno riflettere. Dopo il suo decesso, il testamento di Grace rivelava un lascito di una somma record di 7 milioni di dollari ad un college locale con la missione di far studiare i bambini senza possibilità economiche. La sorpresa di tutta la comunità locale fu veramente grande: come aveva potuto accumulare una simile fortuna una persona che aveva vissuto per tutta la vita in grande semplicità in un modesto appartamento con una sola stanza da letto? La risposta venne dagli avvocati che, analizzando i documenti, scoprirono che nel lontano 1935, la signora aveva acquistato soltanto 3 azioni di Abbott Laboratories, società nella quale aveva lavorato per 43 anni, ad un prezzo di 60 dollari ciascuna, per un controvalore complessivo di 180 dollari. Negli anni successivi, Grace aveva semplicemente reinvestito tutti i dividendi, beneficiando di numerosi split e assegnazioni gratuite di ulteriori azioni. In breve, molto prima della sua morte, questo piccolo investimento si era trasformato in una vera fortuna milionaria. Brava Grace, e grazie per il tuo insegnamento e per quanto hai fatto nella tua vita! Nonostante i forti progressi, il titolo offre ancora potenziali di crescita per i prossimi mesi, con un rating BUY da parte degli analisti pari a +4,9% dalle attuali quotazioni, a cui si aggiungono i dividendi, in crescita da 52 anni consecutivi. Su queste basi manteniamo il titolo in portafoglio.

Di seguito pubblichiamo gli aggiornamenti più recenti dei rating da parte degli analisti su alcune delle società presenti attualmente nei nostri portafogli:

Nuovo Buy e split su Walmart (WMT) - Leader mondiale dei supermercati con 50 anni consecutivi di aumento dei dividendi - L'analista Corey Tarlowe di Jefferies ha mantenuto un rating Buy, con un obiettivo di 210 dollari, pari a +19,6% dalle attuali quotazioni. Attenzione: da ieri, 26/02/2023 Walmart ha effettuato uno split per la prima volta in quasi 25 anni, assegnando tre azioni nuove ogni vecchia azione posseduta. Di conseguenza anche i target degli analisti saranno rettificati in base ai nuovi prezzi del titolo in borsa.

Nuovo Buy per PASSA AL LIVELLO 2, con 13 anni consecutivi di aumenti dei dividendi - L'analista Luisa Hector di Berenberg Bank ha mantenuto un rating Buy, con un obiettivo a 140 dollari, pari a +8,1% dalle attuali quotazioni

Vediamo ora nel dettaglio le variazioni da apportare ai nostri modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

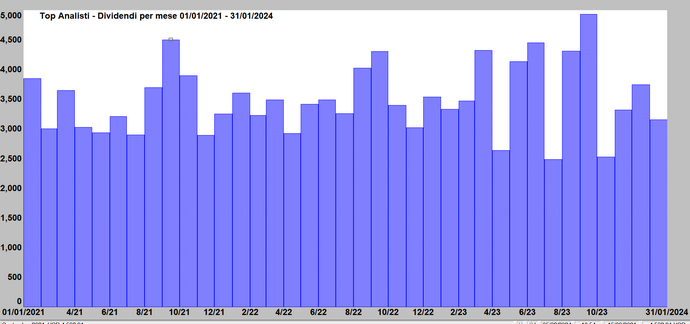

Descrizione del portafoglio Top Analisti: Questo particolare modello è attualmente uno dei più visualizzati dai nostri abbonati, e racchiude in un unico portafoglio le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di rendimento e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 singole cedole distribuite, corrispondenti ad un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale assegnata a ciascuna società.

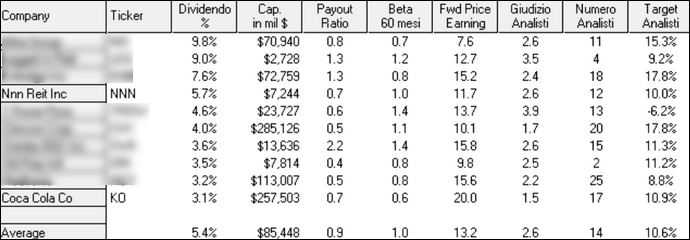

Fondamentali del portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il modello presenta un dividendo medio atteso pari al 3,3% annuo. Il price earning medio del portafoglio è pari a 15,9 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,6. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, vengono privilegiate società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,9. Il Beta è una misura del rischio di una azione e indica la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Prospettive di crescita del portafoglio Top Analisti per i prossimi 6-12 mesi: +8% secondo i target medi di 16 analisti internazionali, con un rating medio dei titoli pari a BUY (2,2), in una scala da 1 Strong Buy a 5 Sell, a cui si aggiunge un dividendo medio pari al 3,3% per una crescita potenziale complessiva pari a +11,3%

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: Utilizziamo parte della disponibilità liquida derivante dagli ultimi dividendi incassati e acquistiamo oggi PASSA AL LIVELLO 2. Questo nuovo investimento dovrebbe generare ulteriori 50 dollari annui di rendita aggiuntiva per il portafoglio Top Analisti. Segue analisi dettagliata del titolo.

Nuovo BUY- Dividendo 6,1% in crescita da 14 anni per un leader mondiale nel settore farmaceutico

Principali motivazioni di acquisto:

-

Business difensivo in costante crescita: Il settore dei farmaci è uno dei business più difensivi, capace di performare in modo costante anche durante le fasi di recessione o rallentamento economico. I consumatori difficilmente riducono l'utilizzo di farmaci in caso di crisi, destinando piuttosto ad altri comparti eventuali tagli o risparmi di spesa. Secondo uno studio di IQVIA, il mercato globale dei farmaci crescerà in media in un range annuale compreso fra il 3 e il 6% fino al 2027, raggiungendo circa 1,9 trilioni di dollari di valore totale. Questa crescita sarà guidata da diversi fattori, tra cui: L'aumento della popolazione anziana, che è più suscettibile a malattie croniche e necessita di cure più costose; I progressi tecnologici in campo farmaceutico, che stanno portando allo sviluppo di nuovi farmaci più efficaci e costosi; L'espansione dei mercati emergenti, dove la spesa per i farmaci sta crescendo a un ritmo più rapido rispetto ai mercati sviluppati.

-

Solide basi finanziarie: Questa società ha un solido track record di crescita dei ricavi e degli utili, con una posizione finanziaria forte. La società ha un bilancio sano, con un basso rapporto debito/capitale e un'elevata liquidità.

-

Portafoglio diversificato di prodotti: L'azienda ha un portafoglio diversificato di prodotti, tra cui farmaci di marca, farmaci generici e vaccini. Ciò fornisce alla società una base di ricavi più stabile e riduce il rischio di fluttuazioni del prezzo delle azioni.

-

Presenza globale: La società ha una forte presenza globale, con operazioni in oltre 150 paesi. Questo le consente di raggiungere un ampio mercato e di beneficiare della crescita economica globale.

-

Focus sull'innovazione: L'azienda è impegnata nella ricerca e nello sviluppo di trattamenti e vaccini innovativi. La società ha un team di ricerca e sviluppo di classe mondiale e una lunga storia di successi nell'innovazione.

Descrizione del business: Fondata nel 1849 a New York da due cugini tedeschi, questa società ha saputo trasformarsi da una piccola impresa chimica a un colosso globale della ricerca, dello sviluppo e della produzione di farmaci e vaccini. Oggi, con 83.000 dipendenti in tutto il mondo è la prima compagnia biofarmaceutica al mondo. La missione della società è quella di applicare la scienza e le sue risorse globali per portare terapie alle persone per migliorare significativamente la loro vita. La società si impegna a stabilire lo standard per la qualità, la sicurezza e il valore nella scoperta, nello sviluppo e nella produzione di prodotti sanitari. Il suo portafoglio globale include farmaci e vaccini per l’immunologia, l’oncologia, la cardiologia, l’endocrinologia e la neurologia, oltre a molti prodotti per la salute tra i più noti al mondo. La società ha dimostrato la sua capacità di innovare e di rispondere alle esigenze più urgenti dei pazienti in tutto il mondo. Nel 2023, ha ottenuto un numero record di nove approvazioni di nuove entità molecolari da parte della Food and Drug Administration (FDA) statunitense, che si prevede avranno un impatto positivo sulle sue performance nei prossimi anni. Tra queste, spiccano una pillola per la colite ulcerosa, un farmaco per il mieloma multiplo, e un vaccino per il virus respiratorio sinciziale. In aggiunta, la società ha saputo sfruttare il successo dei suoi prodotti per reinvestire nella crescita futura. In questo contesto, ha completato la sua più grande acquisizione di sempre, di una biotech oncologica, per 43 miliardi di dollari, nel dicembre 2023. Questa operazione ha permesso alla società di accedere a importanti asset per la lotta al cancro, in particolare nel campo degli anticorpi coniugati, una tecnologia che consente di inviare la chemioterapia direttamente alle cellule tumorali, limitando il danno alle cellule sane. La società ha anche annunciato di voler entrare nel mercato dei farmaci per l’obesità, che si stima possa raggiungere i 100 miliardi di dollari entro la fine del decennio. Il CEO ha espresso fiducia nella capacità di competere e avere successo in questo settore, nonostante abbia interrotto lo sviluppo di un farmaco per la perdita di peso a causa di gravi effetti collaterali lo scorso anno. La società ha inoltre una pipeline ricca e diversificata, con 112 progetti in fase di sviluppo, di cui 40 in fase avanzata. Tra questi, spiccano potenziali blockbuster come un antidolorifico per l’osteoartrite, un farmaco per l’alopecia areata, e un trattamento per l’emofilia. La società ha dimostrato di essere una società solida, con una redditività orientata agli azionisti, in grado di generare flussi di cassa consistenti e di remunerare costantemente i soci. La società ha registrato un utile netto di 9,9 miliardi di dollari nel 2023, con un margine netto del 17%. Ha anche generato un flusso di cassa operativo di 29,3 miliardi di dollari, con un rendimento sul capitale investito del 18,5%. Su queste basi, ha distribuito 9 miliardi di dollari in dividendi nel 2023, con un aumento del 3% rispetto all’anno precedente. Si tratta del 14° anno consecutivo di incrementi dei dividendi, che testimonia l’impegno a creare valore per gli azionisti.

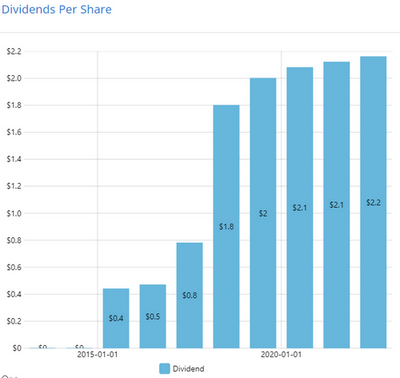

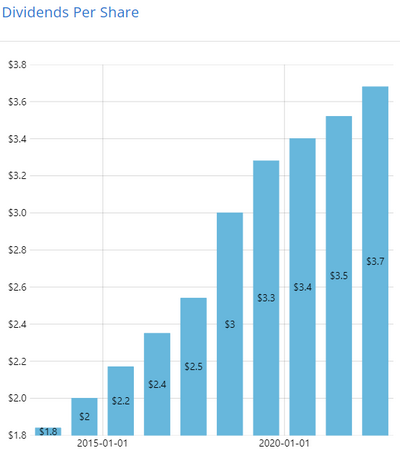

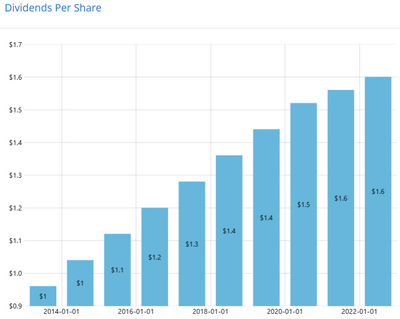

Trend del dividendo: La società ha incrementato il suo dividendo ogni anno negli ultimi 14 anni. Ai prezzi attuali di borsa, il dividendo è pari al 6,1% annuo, corrisposto in quattro rate trimestrali. Storicamente, il dividendo si è mosso da un minimo di 2,9% nei periodi di sopravvalutazione del titolo, ad un massimo di 4,3% nei periodi di maggiore sottovalutazione del titolo. L'attuale dividendo, pari al 6,1% indica una forte sottovalutazione del titolo in borsa rispetto alle medie storiche. Per ritornare in area di sopravvalutazione, il titolo dovrebbe crescere di oltre il 100% dai valori attuali.

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha mantenuto stabili gli utili. Per i prossimi 5 anni gli analisti prevedono un miglioramento del trend, con un aumento di +18,4% annuo degli utili.

Multipli di borsa: Il price earning attuale del titolo è pari a 12,5 volte gli utili attesi per il 2024. La capitalizzazione attuale è pari a 156 miliardi, con un rapporto prezzo/ricavi pari a 2,7volte.

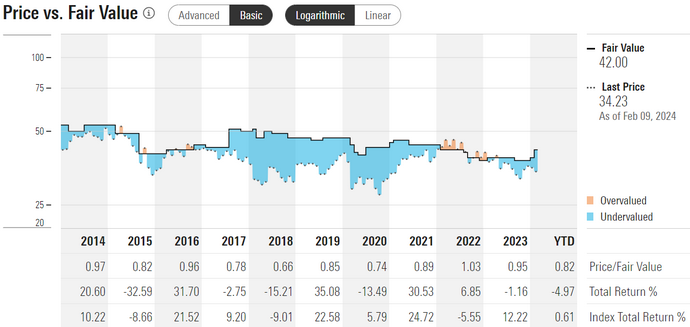

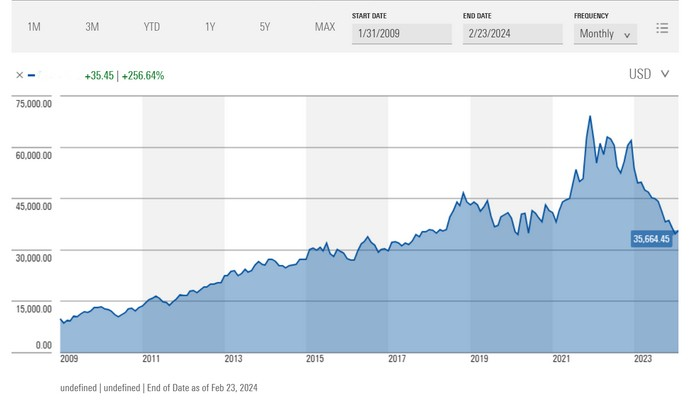

Performance in borsa: Storicamente, questa società ha messo a segno risultati record, classificandosi tra i 10 titoli più performanti a Wall Street negli ultimi 67 anni, secondo uno studio del prof. Jeremy Siegel, della Wharton University. Grazie a questi risultati, un importo di soli 1.000 dollari investiti sul titolo il 1 marzo 1957, si è trasformato a fine 2021 in un importo milionario, con un valore pari a 3.741.673 dollari, con un rendimento record del 13,5% annuo composto per 67 anni consecutivi. Nonostante i buoni risultati ottenuti, il titolo quota ora ad un livello inferiore del 53% rispetto ai massimi toccati a settembre del 2021, creando una interessante finestra di ingresso per nuovi investimenti su questo potente strumento a rendita.

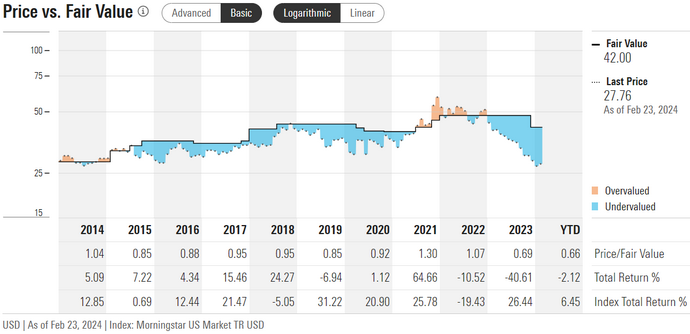

Giudizio degli analisti e valutazioni: Il giudizio medio dei 19 analisti e broker che seguono il titolo è pari a BUY (2,1) su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell), con un potenziale medio pari a +30,1% per i prossimi 12 mesi, a cui si aggiunge il dividendo atteso pari al 6,1%, per un potenziale complessivo pari a +36,2%. In aggiunta, gli analisti di Morningstar, nelle ultime settimane stanno assegnando al titolo il rating massimo, pari a cinque stelle, con un potenziale pari a +51% rispetto al valore intrinseco calcolato.

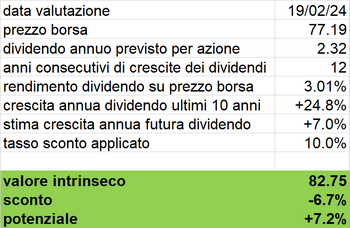

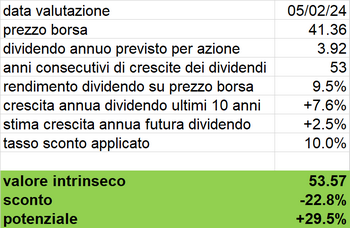

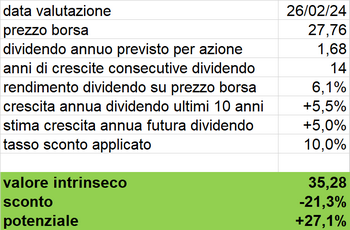

Applichiamo ora una valutazione del titolo sulla base del Dividend Discount Model (DDM). Questo sistema è un metodo usato per la valutazione dei titoli a dividendo. Secondo questo metodo, il valore intrinseco di una società è pari alla somma di tutti i dividendi futuri previsti, attualizzati al valore di oggi, secondo un tasso corretto per il rischio, e tenendo conto del fattore tempo. Abbiamo considerato i seguenti parametri per il calcolo:

1) Dividendo attuale per azione: 1,68 dollari

2) Stima di crescita futura del dividendo: 5% annuo, valore conservativo, sulla base della crescita effettiva ottenuta dalla società negli ultimi 10 anni

4) Tasso di sconto applicato: 10% annuo

Applicati questi criteri, otteniamo un valore intrinseco del titolo ad oggi pari a 35,28 dollari. Sulla base delle ultime quotazioni di borsa pari a 27,76 dollari, il titolo presenta oggi uno sconto pari al 21,3% rispetto al valore calcolato. Sulla base di queste considerazioni e del dividendo elevato aumentiamo oggi l'esposizione su questa società per il nostro portafoglio Top Analisti.