"Lo sapete quale è la cosa che mi da più piacere? Vedere accreditati i miei dividendi!" John Davison Rockefeller (8 July 1839 – 23 May 1937)

Dopo l'aggiornamento di martedì scorso dei portafogli Top Analisti ed ETF Italia, il report di oggi è interamente dedicato al portafoglio Top Dividend, il nostro modello composto in maniera costante da dieci società internazionali leader per dividendo. Questo portafoglio, si propone di generare una rendita passiva crescente ogni anno, investendo in un paniere di aziende leader, caratterizzate da lunghi track record di aumenti dei dividendi, con un requisito minimo di almeno 25 anni consecutivi di crescite. Su un totale di oltre 8.000 aziende quotate a Wall Street, solamente 136 società superano attualmente questo importante parametro di selezione. In totale, meno di 2 aziende su 100 sono state capaci di superare questo traguardo, indipendentemente dall'andamento altalenante dei cicli economici, con numerose recessioni e fasi di debolezza. I dividendi sono denaro contante che le società distribuiscono ogni trimestre ai propri azionisti. Per mantenere trend di aumenti costanti dei dividendi, sono necessari bilanci solidi, supportati da business consolidati e lunghi track record di crescite di utili e ricavi. Senza questi requisiti fondamentali, risulta difficile per le società sostenere aumenti delle distribuzioni per periodi prolungati, e di fatto la crescita del dividendo costituisce un indicatore di solidità finanziaria di una impresa. Di conseguenza, questa ristretta élite di titoli, ha premiato gli investitori con performance superiori e una volatilità più contenuta rispetto agli indici di borsa. All'interno di questo gruppo, il nostro portafoglio Top Dividend seleziona solamente quelle società con i dividendi più elevati, con una revisione mensile della composizione. Attualmente, tutti i dieci titoli che compongono il portafoglio, superano ampiamente il requisito di almeno 25 anni di aumenti dei dividendi, raggiungendo una media di 45 anni consecutivi di incrementi, con 3 società che superano i 50 anni di aumenti. Complessivamente, il portafoglio offre un rendimento medio da dividendi pari al 4,4%, superiore rispetto alla media degli ultimi 5 anni. In aggiunta ai dividendi incassati, il portafoglio Top Dividend ha confermato ancora una volta le sue capacità difensive, mettendo a segno una performance positiva da inizio anno pari a +15,3%, contro un progresso dell'indice S&P500 pari a +11,9% nello stesso periodo, come si evidenzia dal grafico sotto, linea blu portafoglio e linea verde indice.

Nonostante il rialzo di questi ultimi mesi, 6 società tra le 10 che compongono il nostro portafoglio quotano a sconto rispetto al valore intrinseco calcolato dagli analisti e 5 società sono in linea con i valori. In media, le 10 società selezionate, hanno aumentato il dividendo ad un tasso del 5,6% annuo composto negli ultimi 10 anni. Ipotizzando per il futuro gli stessi tassi di crescita conseguiti nell’ultimo decennio, tra 10 anni il dividendo medio di questo portafoglio potrebbe già attestarsi al 8%, per raggiungere il 14% annuo tra 20 anni.

Complessivamente, ci sono oggi 718 società a Wall Street con oltre 5 anni consecutivi di aumenti dei dividendi sulle oltre 5.000 quotate. Tra queste, 170 società pari al 23,7% del totale, offrono sconti superiori al 10% rispetto al valore stimato dagli analisti. Di seguito pubblichiamo gli aggiornamenti più recenti dei rating da parte degli analisti su alcune delle società presenti attualmente nei nostri portafogli:

Nuovo BUY su PASSA AL LIVELLO 2, con 14 anni di aumenti dei dividendi – In data 09/09/25 l’analista Bryan Bergin di TD Cowen ha confermato un giudizio BUY, con un obiettivo di 313 dollari, pari a +31% dalle attuali quotazioni

Nuovo BUY su PASSA AL LIVELLO 2, con 23 anni consecutivi di aumenti dei dividendi – In data 09/09/25 l’analista Kirk Materne di Evercore ISI ha confermato un giudizio BUY, con un obiettivo di 625 dollari, pari a +22,6% dalle attuali quotazioni

Nuovo BUY su Walmart (WMT) - Rete di oltre 10.000 supermercati con 52 anni consecutivi di aumenti dei dividendi – In data 08/09/25 l’analista Simeon Gutman di Morgan Stanley ha confermato un giudizio BUY, con un obiettivo di 115 dollari, pari a +11,1% dalle attuali quotazioni

Nuovo BUY su AbbVie (ABBV) - Leader farmaceutico globale con 53 anni consecutivi di aumento dei dividendi - In data 11/09/25 l’analista Mohit Bansal di Wells Fargo ha confermato un rating BUY, con un obiettivo di 260 dollari, pari a +19,1% dalle attuali quotazioni

Su queste basi, proseguiamo con la nostra metodologia, basata sui dividendi e sui fondamentali, con una rigida selezione di dieci società internazionali sottovalutate, potenzialmente capaci di generare rendite superiori nel lungo termine, con qualsiasi andamento di mercato. L'investimento in società a crescite dei dividendi è una maratona, che genera risultati superiori negli anni, sfruttando il potente effetto dell'interesse composto. Albert Einstein definiva l'interesse composto come l'ottava meraviglia del mondo, affermando: “Chi lo capisce guadagna, chi non lo capisce paga”. Ad esempio, con un rendimento del 15% annuo, un capitale raddoppia ogni cinque anni e quadruplica ogni dieci anni, creando quello che viene definito come l'effetto palla di neve. Se prendiamo una piccola palla di neve e la facciamo rotolare giù da una montagna, questa accumulerà progressivamente altra neve diventando sempre più grande fino ad assumere dimensioni enormi (effetto composto). In sintesi, Top Dividend è uno strumento semplice e potente, che permette di costruire una elevata rendita passiva crescente, abbinata a potenziali capital gain nel medio lungo termine. Top Dividend è uno dei tre modelli di portafoglio inclusi nella registrazione al servizio online di Secondo Livello e viene elaborato utilizzando un sofisticato sistema di ricerca, in grado di identificare un ristretto gruppo di sole dieci società, caratterizzate da dividendi periodici attestati ai massimi livelli e fondamentali a sconto rispetto al mercato, con una revisione mensile della composizione. In aggiunta al requisito del dividendo elevato, per appartenere al portafoglio Top Dividend, le società candidate devono superare un ulteriore rigido parametro di selezione: avere mantenuto un track record di almeno 25 anni consecutivi di crescite dei dividendi, a garanzia della sicurezza e stabilità delle rendite distribuite dal modello. Questo importante criterio conferma il profilo di elevata qualità delle aziende selezionate. Storicamente, le aziende con lunghi track record di aumenti dei dividendi, (dividend growth) hanno sistematicamente ottenuto performance superiori al mercato con una minore volatilità, e hanno dimostrato una maggiore capacità di attraversare indenni anche le fasi più difficili dei mercati, come recessioni economiche, crisi politiche, guerre locali e regionali, gravi attentati e shock petroliferi, che si sono alternate di frequente in questi ultimi decenni nel mondo.

L'importanza dei dividendi nel lungo termine - 64 anni di storia

Molti studi autorevoli hanno confermato in questi ultimi anni l'importanza dei dividendi nel lungo termine. Tra questi, uno studio realizzato da Hartford Funds e Morningstar, prende in considerazione gli ultimi 64 anni di borsa Usa (dal 1960 al 2024). Secondo lo studio, un capitale di 10.000 dollari investito nel 1960 sui titoli a dividendo appartenenti all'indice S&P500, si è trasformato a fine 2024 in un importo pari a 6.399.429 dollari, pari al 10,6% annuo composto considerando il reinvestimento dei dividendi, contro 982.072 dollari, pari al 7,4% senza i dividendi, confermando come nel lungo termine gran parte della ricchezza accumulata sia stata generata proprio dai dividendi, spostando in secondo piano i soli capital gain.

Performance e dividendi dal 1871 ad oggi

Considerando l'intero periodo storico del mercato azionario Usa, e analizzando le performance secolari, notiamo che più si allunga l'orizzonte temporale e più i dividendi acquistano maggiore importanza nella determinazione della performance complessiva. Il potente effetto leva generato dell'interesse composto (effetto palla di neve) ha amplificato in maniera esponenziale i guadagni. Un solo dollaro investito sull'indice della borsa Usa nel 1871 è diventato oggi 1.208 dollari senza considerare i dividendi, con un rendimento del 4,7% annuo composto, e ben 808.981 dollari, con un rendimento del 9,2% annuo composto, calcolando il reinvestimento dei dividendi! (fonte dqydi.net)

Anche rettificando i dati per gli effetti dell'inflazione, i risultati storici restano elevati. Un dollaro investito sull'indice della borsa Usa nel 1871 vale oggi 47 dollari in termini reali senza considerare i dividendi, e ben 31.521 dollari calcolando il reinvestendo dei dividendi, con un rendimento pari al 6,9% annuo composto al netto dell'inflazione!

Sulla base di queste analisi, si conferma che i dividendi sono stati la maggiore componente per la performance complessiva dei mercati azionari nel lungo termine. Con una redditività elevata, e una media di oltre 40 cedole distribuite ogni anno ai partecipanti, Top Dividend si propone di ottenere un mix di dividendi e performance superiori nel corso di un intero ciclo di mercato. Vediamo ora nel dettaglio il nuovo portafoglio Top Dividend per il mese in corso.

Dividendo 4,4% annuo e 45 anni di aumenti - Le dieci società del nuovo portafoglio Top Dividend per ottobre 2025

Per visualizzare tutti i titoli in forma integrale e scaricare il portafoglio PASSA AL LIVELLO 2

Come si evidenzia, la tabella sopra contiene diversi indicatori fondamentali, per permettere ai nostri abbonati di effettuare ulteriori analisi e approfondimenti. Vediamo nel dettaglio i principali parametri fondamentali del portafoglio Top Dividend.

Dividendo %: La nuova selezione dei dieci titoli conferma rendimenti elevati, con un dividendo medio pari al 4,4% annuo, oltre il triplo rispetto all' 1,2% dell'indice S&P500, con un massimo di 6,1% annuo per la società con il maggiore dividendo, ad un minimo di 2,9% annuo per la società con il minore dividendo.

Cap in mil $: Indica la capitalizzazione di borsa in milioni di dollari alle attuali quotazioni. Il valore attuale per le dieci società del portafoglio Top Dividend mostra un valore medio di 96 miliardi di dollari, con un massimo di 288 miliardi per la società Coca Cola, con la maggiore capitalizzazione, ad un minimo di 7,4 miliardi per la società con la minore capitalizzazione.

Payout Ratio: Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, sono da preferire società che mantengono livelli di Pay Out più contenuti ed inferiori a 1, a garanzia di stabilità delle cedole anche per il futuro. Il valore attuale per le dieci società del portafoglio Top Dividend mostra un Pay Out medio pari a 0,7.

Beta 60 mesi: Il Beta è il coefficiente che misura il comportamento di un singolo titolo rispetto al mercato. Un Beta maggiore di uno evidenzia oscillazioni di un titolo superiori al mercato, mentre un Beta inferiore ad uno mostra movimenti del titolo inferiori alle variazioni del mercato. Attualmente il Beta medio del portafoglio è pari a 0,9 con una rischiosità inferiore del 10% rispetto al mercato.

Fwd Price Earning: E' uno degli indicatori più usati nella valutazione delle società. In questa colonna è riportato il Forward Price Earning, ovvero il rapporto tra prezzo di borsa e utili attesi per l'anno in corso. Attualmente il Price Earning medio delle dieci società del portafoglio è pari a 14,6 volte, contro 21,9 volte dell'indice S&P500.

Giudizio Analisti: Indica i giudizi medi dei broker e analisti internazionali che seguono attualmente le società. Il valore attuale per le dieci società del portafoglio Top Dividend mostra un giudizio medio pari a BUY (2,3), su una scala da 1 a 5 (1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell).

Numero Analisti: Indica il totale degli analisti che seguono le società. In media, le valutazioni riportate in tabella si basano su un totale di 18 analisti.

Target Analisti: indica il potenziale di crescita medio dai prezzi attuali di borsa calcolato dagli analisti per i prossimi 6-12 mesi. Attualmente l'obiettivo di guadagno medio del portafoglio Top Dividend è pari a +6,2%. Sommando i dividendi previsti, pari ad un ulteriore 4,4% annuo, il rendimento obiettivo totale sale a +10,6%. I target potenziali degli analisti sono pubblicati a scopo informativo e per un maggiore approfondimento da parte dei nostri lettori, ma non vengono considerati nella costruzione del portafoglio. La nostra selezione dei titoli si basa principalmente sulla stabilità e crescite dei dividendi.

Movimenti per il portafoglio Top Dividend:

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: PASSA AL LIVELLO 2. Questo investimento sta generando attualmente 264 dollari di rendita annua per il portafoglio. Per una corretta diversificazione del rischio, abbiamo investito su questa società un controvalore pari a un decimo del portafoglio, in abbinamento in parti uguali agli altri nove titoli che compongono attualmente il nostro modello, scaricabile in forma integrale agli abbonati di Secondo Livello. Considerati i dividendi elevati e i fondamentali a sconto in borsa, manteniamo invariate le altre posizioni che compongono attualmente il modello per le prossime quattro settimane, fino a martedì 14 ottobre 2025, data di pubblicazione del prossimo aggiornamento mensile del portafoglio. Vediamo ora nel dettaglio l'analisi della nuova società.

Nuovo BUY per il portafoglio Top Dividend - Quotazioni a sconto e 39 anni di aumenti dei dividendi per un leader mondiale del risparmio gestito

In un panorama finanziario in continua evoluzione, questa società rappresenta un attore consolidato a livello globale nel settore della gestione di patrimoni, ETF e fondi comuni di investimento. In questa analisi, esploriamo le opportunità di investimento su questa azienda, focalizzandoci su aspetti chiave come il profilo aziendale, le motivazioni di acquisto, la politica dei dividendi, le valutazioni degli analisti e una stima del valore intrinseco. L’obiettivo è fornire una visione complessiva su questa azienda presente da tempo nel nostro portafoglio, particolarmente adatta per investitori che puntano alla creazione di rendite da dividendo crescenti nel tempo.

Parte 1: Profilo Aziendale e Performance Finanziaria

Fondata nel lontano 1937 negli Stati Uniti, questa società è un’organizzazione globale di gestione degli investimenti, specializzata nella gestione di asset per clienti istituzionali e retail, con un focus su ETF, fondi comuni di investimento, conti pensionistici e strategie di portafoglio diversificate. Al secondo trimestre del 2025, gestisce asset per un valore di 1,73 trilioni di dollari, posizionandosi come uno dei leader mondiali nel settore del risparmio per la pensione e negli investimenti attivi. L’organico conta circa 8.084 dipendenti, con una leggera crescita rispetto all’anno precedente, riflettendo una struttura operativa stabile e orientata al servizio clienti. Il business principale ruota attorno alla generazione di ricavi da commissioni di gestione, che dipendono dal volume degli asset gestiti e dalle performance di mercato. Nel secondo trimestre del 2025, i ricavi hanno raggiunto 1,72 miliardi di dollari, rimasti stabili rispetto allo stesso periodo del 2024, grazie a un aumento degli asset in gestione, parzialmente penalizzati da pressioni competitive sulle commissioni. I risultati del trimestre più recente (secondo trimestre 2025) mostrano un utile netto di 492,8 milioni di dollari, in crescita del 4,7% anno su anno, con un margine di profitto del 29%, migliorato dal 27% precedente. Questo indica una resilienza operativa, supportata da costi controllati (spese operative adjusted a 1,147 miliardi di dollari, +3,7% YoY). Dal punto di vista borsistico, i principali multipli includono un P/E forward intorno a 11,1 volte, un P/B di circa 3x e un EV/EBITDA di circa 9x, che suggeriscono una valutazione relativamente attraente rispetto ai diretti concorrenti del settore finanziario, in un contesto di tassi di interesse stabili e flussi di ingresso netti positivi.

Parte 2: Principali Motivazioni per l’Acquisto del Titolo

In un panorama finanziario in continua evoluzione, questa società rappresenta un attore consolidato a livello globale nel settore della gestione di patrimoni, ETF e fondi di investimento. Investire oggi può essere motivato da diversi fattori strutturali e congiunturali, che ne sottolineano il potenziale di apprezzamento e rendimento. Innanzitutto, la robusta base di capitali in gestione, pari a circa 1,73 trilioni di dollari, offre una leva significativa sulle performance dei mercati azionari e obbligazionari globali, con una esposizione diversificata che mitiga i rischi settoriali. In un ambiente di transizione post-globalizzazione, la società beneficia di trend come la deglobalizzazione, che favorisce investimenti in value stocks, specialmente in energia e materiali, dove le valutazioni sono più attraenti rispetto alle growth stocks.

Inoltre, l’interesse istituzionale è in aumento, con acquisti significativi che supportano il prezzo del titolo e segnalano fiducia nella gestione attiva. La società si posiziona bene in un contesto di inflazione persistente, dove i portafogli value-oriented potrebbero sovraperformare, e la sua expertise in strategie di lungo termine (come i fondi pensione) la rende resiliente a cicli economici volatili. Infine, con un rendimento da dividendi elevato e una crescita dei patrimoni in gestione prevista in linea con l’espansione economica globale, il titolo appare sottovalutato rispetto al potenziale di crescite future degli utili, offrendo un’opportunità per investitori value che cercano stabilità e potenziali di crescita in un mercato incerto. In aggiunta, la scorsa settimana, la società ha annunciato una collaborazione strategica con una delle maggiori banche americane per fornire una gamma di soluzioni diversificate per il mercato pubblico e privato, pensate per le esigenze specifiche degli investitori previdenziali e patrimoniali. Come parte dell'accordo, la banca investirà, attraverso una serie di acquisti sul mercato aperto, fino a 1 miliardo di dollari in azioni della società, con l'intenzione di detenere fino al 3,5% del capitale. Commentando l'accordo, il presidente ha dichiarato: "In qualità di leader nel settore previdenziale, vantiamo una comprovata esperienza nell'utilizzo della nostra competenza per sviluppare soluzioni che aiutino i nostri clienti a prepararsi, risparmiare e vivere la pensione con sicurezza. Siamo entusiasti di collaborare, sfruttando le nostre ampie competenze nei mercati pubblici e privati per offrire ai clienti la possibilità di sfruttare il potenziale del capitale privato nell'ambito delle loro strategie previdenziali e di gestione patrimoniale". In questo contesto, le due società introdurranno una serie di portafogli modello creati congiuntamente e in co-branding, sfruttando i punti di forza di entrambe le organizzazioni e integrando SMA, indicizzazione diretta, ETF, fondi comuni di investimento e veicoli di mercato privati, pensati su misura per le esigenze dei consulenti che servono clienti mass-affluent e high-net-worth (HNW). Le due aziende collaboreranno anche su offerte multi-asset, e stanno attualmente valutando due strategie: una che fornirà accesso a classi di attività quali private equity, credito privato e infrastrutture private in un portafoglio diversificato fornito tramite un unico veicolo, e un'altra che integrerà investimenti in private equity e in azioni pubbliche statunitensi in un'unica offerta.

Parte 3: Politica dei Dividendi

La società adotta una politica di dividendi conservativa e shareholder-friendly, con pagamenti trimestrali regolari che riflettono la generazione di cassa stabile dal core business. Il dividendo trimestrale attuale è di 1,27 dollari per azione, per un rendimento annuo del 4,81% basato su un payout totale di 5,08 dollari. Questo approccio privilegia la sostenibilità, con un payout ratio intorno al 50-60% degli utili, lasciando spazio per reinvestimenti e ulteriori crescite. La società ha una track record impressionante di aumenti consecutivi, con ben 39 anni di crescita ininterrotta dei dividendi, qualificandola come un “Dividend Aristocrat”. Negli ultimi cinque anni, il tasso di crescita medio annuo è stato del 10,40%, supportato da un aumento delle fee e flussi netti positivi. Questa politica non solo fornisce un flusso di reddito affidabile, ma rafforza la fiducia degli investitori, specialmente in fasi di volatilità di mercato, dove i dividendi crescenti agiscono come cuscinetto contro cali di prezzo.

Parte 4: Valutazioni degli Analisti

Il giudizio medio dei 14 analisti e broker che seguono il titolo è pari a HOLD (3,6), su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell). Queste opinioni conservative riflettono preoccupazioni su pressioni competitive nel settore e potenziali outflow da fondi attivi, bilanciate da una view neutrale sulla stabilità operativa. Gli analisti sottolineano la necessità di monitorare i flussi netti e l’impatto dei tassi di interesse, ma riconoscono la solidità del bilancio come fattore mitigante.

Parte 5: Stima del Valore Intrinseco

Applichiamo ora una valutazione del titolo sulla base del Dividend Discount Model (DDM). Questo sistema è un metodo usato per la valutazione dei titoli a dividendo. Secondo questo metodo, il valore intrinseco di una società è pari alla somma di tutti i dividendi futuri previsti, attualizzati al valore di oggi, secondo un tasso corretto per il rischio, e tenendo conto del fattore tempo.

Abbiamo considerato i seguenti parametri per il calcolo:

1) Dividendo attuale per azione: 5,08 dollari

2) Stima di crescita futura del dividendo: 5% annuo, valore conservativo, sulla base della crescita effettiva, ottenuta dalla società negli ultimi anni

3) Tasso di sconto applicato: 9% annuo

Applicati questi criteri, otteniamo un valore intrinseco del titolo ad oggi pari a 133,35 dollari. Considerando le ultime quotazioni di borsa, pari a 105,69 dollari, il titolo presenta oggi uno sconto pari al 20,74% rispetto al valore calcolato. Sulla base di queste considerazioni, il titolo si conferma come una delle posizioni a maggiore rendita da dividendo per il nostro portafoglio Top Dividend e risulta interessante per ulteriori acquisti, in un'ottica di accumulo.

Buoni dividendi a tutti!

Paolo CrociatoCon soli 19,99 euro mensili a mezzo carta di credito, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata.

clicca qui per abbonarti anche per un solo mese: ISCRIZIONE

Regola base: disciplina di investimento

|

Investiamo sulle stesse società contenute nei portafogli dei grandi investitori ed analisti internazionali

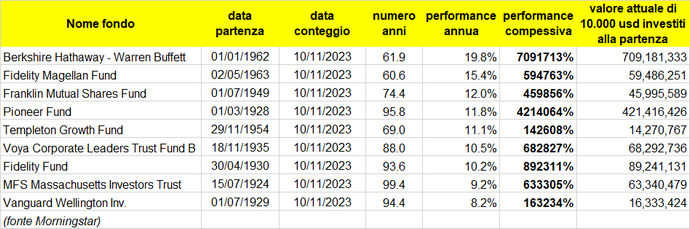

Ogni settimana monitoriamo i portafogli e le performance dei migliori Guru e analisti mondiali, presenti nelle principali classifiche internazionali di rating, privilegiando per i nostri modelli quelle aziende che hanno ottenuto i maggiori risultati e crescite dei dividendi nel medio lungo periodo. Nella tabella qui sotto evidenziamo le performance storiche di alcuni dei grandi portafogli e fondi internazionali a cui si ispira il nostro report.

Disclaimer: Dividendi.org è un blog a carattere informativo e divulgativo sui mercati. Le notizie pubblicate non possono in alcun modo essere considerate come raccomandazioni di acquisto o vendita di titoli, di valute o di operazioni immobiliari. Dividendi.org prepara le analisi, gli studi e gli elaborati sulla base di informazioni provenienti da fonti indipendenti e ritenute autorevoli. Non vi è comunque alcuna garanzia che le previsioni contenute negli elaborati si verifichino puntualmente. Dividendi.org non si assume quindi alcuna responsabilità su eventuali perdite derivanti da acquisti o vendite effettuati dalla clientela a seguito della lettura e interpretazione degli elaborati di volta in volta allestiti. Tali reports devono quindi essere utilizzati dalla clientela unicamente come mezzo per l' ampliamento delle proprie conoscenze nei diversi settori considerati. Per cancellare la propria adesione al secondo livello inviare una email a info@dividendi.org con una richiesta in tal senso.

Nessun commento:

Posta un commento