La settimana appena trascorsa è stata caratterizzata da un andamento in deciso rialzo per i principali indici azionari americani, nonostante il dato negativo sulla disoccupazione pubblicato venerdì. L'indice S&P500, che raggruppa le 500 aziende Usa maggiormente capitalizzate ha chiuso con un guadagno di +3,5% nella settimana, spinto dal buon andamento dei titoli energetici e tecnologici. L'economia americana ha perso in aprile 20,5 milioni di posti di lavoro, spingendo la disoccupazione al 14,7%. Nonostante il dato negativo, gli investitori si sono focalizzati sul fatto che la maggioranza delle attività industriali e commerciali siano già in fase di riapertura in molti stati, con un clima di maggiore ottimismo sulla ripresa economica nei prossimi mesi.

In questo contesto, il nostro portafoglio Top Analisti ha messo a segno un deciso rialzo, con ben 22 titoli con rialzi superiori al 4% nella settimana. Tra questi, spicca il balzo in avanti di Lowe's Companies Inc (NYSE:LOW), con un guadagno di +9,4% nelle ultime 5 sedute. Questa società è un leader dei prodotti per la casa, utensili e riparazioni, con 1977 negozi negli Stati Uniti ed un ricco portale per le vendite online.

L'azienda è stata uno dei titoli più performanti a Wall Street negli ultimi decenni e vanta un importante track record di crescite di utili e dividendi, con un guadagno pari ad oltre 20.800% dal 1972 ad oggi.

In aggiunta, la società ha aumentato il dividendo ogni anno per 57 anni consecutivi, nonostante 6 recessioni economiche che si sono susseguite dal 1963 per l'economia Usa. Il titolo Lowe's è presente da tempo nel nostro portafoglio con una quota di 98 azioni. Attualmente, i 22 analisti internazionali che seguono il titolo assegnano un rating STRONG BUY, con un potenziale di +32% dalle attuali quotazioni. Continuiamo a mantenere questo investimento in portafoglio, approfittando di eventuali storni futuri per accumulare sul titolo.

Su queste basi, nel report di oggi utilizziamo la liquidità disponibile in portafoglio, derivante dagli ultimi dividendi incassati e investiamo in una società operante nel settore farmaceutico, che offre alle attuali quotazioni fondamentali a sconto e forti potenziali di crescita per i prossimi anni. La scorsa settimana, questa società ha comunicato i risultati del primo trimestre, con utili e ricavi in forte crescita, battendo in modo significativo le precedenti stime degli analisti. In particolare, la situazione sanitaria collegata con l'epidemia di coronavirus negli Stati Uniti ha portato ad un aumento delle richieste di farmaci da prescrizione, con una crescita del 12% del volume della società, portando a 541 milioni di richieste processate. Nonostante i risultati ottenuti, il titolo quota ancora a livelli interessanti in borsa, con un rapporto prezzo utili pari a sole 8,6 volte gli utili previsti per l'anno in corso e un solido dividendo trimestrale attestato sui livelli massimi degli ultimi anni. Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,8% annuo. Il price earning medio del portafoglio è pari a 17,2 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,7. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,9. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Potenziale portafoglio Top Analisti a 6-12 mesi: +28% (24,2% target medio analisti +3,8% dividendo medio) secondo le valutazioni medie di 12 analisti internazionali, con un rating medio dei titoli pari a BUY (2,1), in una scala da 1 Strong Buy a 5 Sell. Complessivamente, le 64 società che compongono il nostro modello Top Analisti mostrano un potenziale pari a +24,2% nella rilevazione odierna, a cui si aggiunge un dividendo medio del 3,8% annuo, per un totale di incremento stimato pari +28%.

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: Utilizziamo la liquidità derivante dagli ultimi dividendi incassati e acquistiamo in apertura di mercato 30 azioni PASSA AL LIVELLO 2. Vediamo ora nel dettaglio l'analisi della nuova società che acquistiamo oggi per il portafoglio.

Nuovo BUY - Un potente network di 10.000 farmacie a sconto - Investire sul leader della salute con forti potenziali di crescita

Secondo Warren Buffett, il famoso Guru americano noto per le sue performance record in borsa, per avere successo bisogna investire su business facili da capire, e acquistati ai prezzi giusti. Sicuramente il consumo di farmaci è uno di quei settori che risponde a questi parametri ed offre le potenzialità più elevate nel medio-lungo termine. Il progressivo invecchiamento della popolazione porterà inevitabilmente ad una maggiore utilizzo di farmaci nei prossimi anni, indipendentemente dalle periodiche fasi di recessione economica. Nel caso di possibili rallentamenti economici, si potrà rinunciare a qualche bene di consumo, ma non si taglierà sicuramente il budget di spesa per la propria salute. Questa società è uno dei colossi della vendita di farmaci nel grande mercato americano, con ricavi annui per 261 miliardi di dollari e performance record in borsa dal 1972 ad oggi. Nonostante i forti progressi, negli ultimi anni il titolo ha sofferto in borsa a causa dell'ingresso di nuovi competitor sul mercato e conseguente contrazione generale dei margini. Su queste basi, il titolo quota ancora a livelli inferiori di oltre il 40% rispetto ai massimi toccati 5 anni fa. Le attuali quotazioni deboli in borsa, in controtendenza rispetto alle crescite di Wall Street degli ultimi anni, stanno creando una interessante opportunità di investimento a prezzi scontati su questa azienda leader operante in un settore strategico sul quale vogliamo puntare per i prossimi anni.

Descrizione del business: Fondata nel 1963 ed oltre 290.000 dipendenti, questa società gestisce un network di oltre 10.000 farmacie negli Stati Uniti e vende farmaci soggetti a prescrizione medica e prodotti generici, come farmaci da banco, prodotti di bellezza, cosmetici e prodotti per la cura personale, oltre a fornire servizi di assistenza sanitaria attraverso un servizio di cliniche mediche specializzate. Recentemente l'azienda ha lanciato un nuovo format di negozio, interamente riservato alla salute. Una parte della superficie di queste nuove farmacie è dedicata alla vendita dei farmaci con prescrizione, ed una parte estesa è riservata ai trattamenti sanitari, come prodotti per il benessere e cure personalizzate. I farmacisti inoltre effettuano chiamate regolari e consultazioni di persona con alcuni pazienti per aiutarli a rimanere in linea con i loro piani di prescrizione di farmaci.

Trend del dividendo: La società ha incrementato il suo dividendo ogni anno negli ultimi 14 anni. Il dividendo attuale è pari al 3,2% annuo, corrisposto in quattro rate trimestrali. Nel corso degli ultimi anni il rendimento medio percentuale del dividendo si è mosso in un range oscillante da un minimo di 0,6% annuo nei periodi di maggiore sopravvalutazione del titolo, fino ad un massimo di 1,4% annuo nei periodi di maggiore sottovalutazione. Il dividendo attuale, pari al 3,2% annuo, indica una quotazione del titolo a forte sconto rispetto alla media storica. Per ritornare nuovamente in area di sopravvalutazione, il titolo dovrebbe più che raddoppiare dai livelli attuali.

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha incrementato gli utili di +10,6% annuo. Per i prossimi 5 anni gli analisti prevedono ulteriori crescite, con un aumento degli utili di +5,8% annuo.

Multipli di borsa: Il price earning attuale del titolo è pari a sole 8,6 volte gli utili attesi per il 2019. La capitalizzazione attuale è pari a 80 miliardi, con un rapporto prezzo/ricavi pari a 0,3 volte.

Multipli di borsa: Il price earning attuale del titolo è pari a sole 8,6 volte gli utili attesi per il 2019. La capitalizzazione attuale è pari a 80 miliardi, con un rapporto prezzo/ricavi pari a 0,3 volte.

Giudizio degli analisti e valutazioni: Il giudizio medio dei 16 analisti e broker che seguono il titolo è pari a BUY (1,6) su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell) con un target medio pari a +31% per i prossimi 6-12 mesi. In aggiunta, nelle ultime settimane gli analisti di Morningstar hanno assegnato al titolo il rating massimo di cinque stelle, con un potenziale pari a +46% rispetto al valore intrinseco calcolato. Ai livelli attuali, il titolo appare come uno tra i più scontati del modello Top Analisti e su queste basi approfittiamo per aumentare oggi l'esposizione su questa società nel nostro portafoglio.

Portafoglio ETF Italia

Descrizione portafoglio ETF Italia: Questo particolare portafoglio è composto esclusivamente da oltre 20 tra ETF e fondi chiusi, tutti quotati sulla borsa di Milano e facilmente negoziabili con qualsiasi banca o intermediario di trading online. Con oltre 40 cedole distribuite ogni anno ai partecipanti e operazioni di trading limitate, il portafoglio ETF Italia costituisce un potente e comodo strumento in grado di abbinare una rendita annua crescente a potenziali incrementi del capitale investito nel medio lungo termine, con una composizione bilanciata di azioni, obbligazioni, fondi immobiliari, materie prime e metalli preziosi. La facilità di utilizzo dello strumento ETF permette di costruire portafogli fortemente diversificati anche con piccole disponibilità, puntando su aree del mondo in forte crescita o su comparti specifici difficilmente raggiungibili con investimenti diretti. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata chiaramente la percentuale di investimento suggerita per ogni ETF. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni ETF con la stessa proporzione suggerita nel modello.

Movimenti di oggi per il portafoglio ETF Italia:

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: Utilizziamo la liquidità derivante dagli ultimi dividendi incassati e acquistiamo in apertura di mercato 30 azioni PASSA AL LIVELLO 2. Segue analisi dettagliata dell'ETF.

Dividendo 4,9% - Nuovo ETF a cedola trimestrale in dollari con copertura rischio cambio

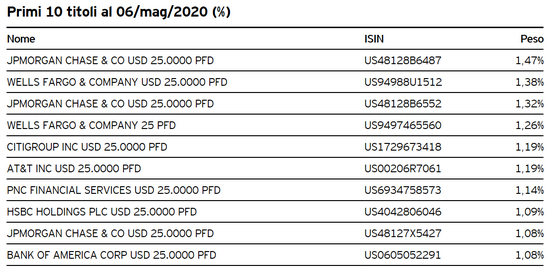

Questo particolare ETF azionario offre una ricca e stabile cedola trimestrale investendo su un largo paniere di oltre 300 azioni privilegiate Usa e si propone di incrementare la rendita complessiva fornita dal nostro modello, con una quota di portafoglio fuori dall'area euro. Le azioni privilegiate sono molto popolari negli Stati Uniti a causa del loro rendimento da dividendo superiore e più stabile, ed offrono ai possessori maggiori privilegi rispetto alle azioni ordinarie. Uno di questi è la priorità nel pagamento dei dividendi e un diritto preferenziale su attivi e utili in caso di liquidazione. Sulla base delle ultime cedole percepite, il rendimento da dividendi di questo fondo si attesta al 4,9% annuo sulle attuali quotazioni di borsa, confermando flussi cedolari stabili e più elevati rispetto ai tradizionali ETF azionari. Il prossimo dividendo è previsto per fine giugno 2020. Oggi è possibile partecipare a questo interessante mercato con un nuovo ETF quotato a Milano, che mira a replicare la performance di un vasto paniere di titoli privilegiati a tasso fisso denominati in dollari Usa emessi nel mercato domestico statunitense, selezionati in base a rigidi criteri. In particolare, l'ETF investe in azioni privilegiate (titoli privilegiati perpetui) e titoli di debito senior e subordinato emessi con incrementi al valore nominale/di liquidazione di 25, 50 o 100 USD. I titoli che compongono il fondo devono avere un rating non inferiore a B3 (in base ad un valore medio tra Moody’s, S&P e Fitch) e un rischio paese investment grade (in base alla media dei rating del debito sovrano a lungo termine in valuta estero di Moody’s, S&P e Fitch).

Il portafoglio viene ribilanciato con frequenza mensile e vengono utilizzati contratti di cambio a termine a un mese allo scopo di coprire in euro le valute diverse dall’euro presenti nel fondo, riducendo l’effetto delle fluttuazioni dei tassi di cambio tra le valute dei titoli verso l'euro. In particolare, le varie componenti sono ponderate in base alla capitalizzazione di mercato e non più del 40% del portafoglio del fondo può essere costituito da emittenti che rappresentano ciascuno più del 5% del totale. Sulla base delle distribuzioni elevate, questo ETF contribuisce attivamente alla rendita globale del nostro portafoglio e alle attuali quotazioni risulta interessante per ulteriori acquisti.

Buone performance a tutti!

Paolo Crociato

Con soli 19,99 euro mensili a mezzo carta di credito, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata.

clicca qui per abbonarti anche per un solo mese: ISCRIZIONE

Nessun commento:

Posta un commento