Nel report di oggi, proseguiamo verso il nostro obiettivo di crescita progressiva della rendita generata dal portafoglio, reinvestendo le disponibilità liquide derivanti dagli ultimi dividendi incassati in un nuova società petrolifera ad alto dividendo, con una lunga storia di aumenti della cedola, che presenta quotazioni a sconto ed elevati potenziali di crescita per i prossimi anni. Il nuovo investimento di oggi dovrebbe generare ulteriori 120 dollari di rendita annua per il nostro modello.

La settimana appena trascorsa è stata caratterizzata da nuovi massimi per gli indici azionari americani, spinti al rialzo dai risultati trimestrali particolarmente brillanti da parte di alcune aziende leader, che hanno confermato lo stato di salute della principale economia mondiale. Tra queste, spicca Target Corp, quotata sul Nyse con simbolo TGT, in forte rialzo settimanale dopo risultati trimestrali superiori alle attese con ricavi e utili in ulteriore aumento rispetto ai trimestri precedenti. Il titolo, presente da tempo nel nostro portafoglio Top Analisti, ha messo a segno un guadagno di +12,6% nelle ultime cinque sedute, portando il guadagno complessivo a +129% dalla data del nostro acquisto. In aggiunta al forte incremento, Target Corp ha incrementato il suo dividendo per ben 52 anni consecutivi, con una crescita del 15,4% annuo negli ultimi 10 anni. Fondata nel 1902 con oltre 360.000 dipendenti, Target Corp gestisce una catena di oltre 1.800 grandi supermercati discount in tutti gli Stati Uniti. I prodotti distribuiti sono molto diversificati e in alcuni casi essenziali per la vita quotidiana. L'azienda offre una vasta gamma di elementi fondamentali per la casa, tra cui prodotti farmaceutici, cosmetici e di bellezza, prodotti per la cura personale e del bambino, e per la pulizia degli ambienti. La società distribuisce inoltre prodotti di carta, dvd e musica, film, libri, software per computer, articoli sportivi e giocattoli, giochi elettronici, prodotti hardware, video, software, abbigliamento per uomo, donna, ragazzi, ragazze, bambini, e neonati, e una vasta gamma di intimo, gioielli, accessori e scarpe. Fornisce inoltre generi alimentari, compresi alimenti secchi, frutta e verdura, latticini, surgelati, bevande, caramelle, snack, gastronomia, panetteria, carni, prodotti per animali, arredamenti per la casa, come mobili, illuminazione, stoviglie, piccoli elettrodomestici, letti e articoli per il bagno, prodotti per il miglioramento della casa, e prodotti automobilistici, così come merci stagionali, che comprendono mobili da giardino e articoli per le vacanze. In aggiunta ai negozi, la società, offre i suoi prodotti attraverso un importante portale di shopping online in forte crescita negli ultimi trimestri. Manteniamo il titolo in portafoglio con un rating BUY.

Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,4% annuo. Il price earning medio del portafoglio è pari a 16,4 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,6. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,8. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Potenziale portafoglio Top Analisti a 6-12 mesi: +13,2% (9,8% target medio analisti +3,4% dividendo medio) secondo le valutazioni medie di 12 analisti internazionali, con un rating medio dei titoli pari a BUY (2,2), in una scala da 1 Strong Buy a 5 Sell. Complessivamente, le 64 società che compongono il nostro modello Top Analisti mostrano un potenziale pari a +9,8% nella rilevazione odierna, a cui si aggiunge un dividendo medio del 3,4% annuo, per un totale di incremento stimato pari +13,2%.

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: nessuna

Nuovi acquisti: utilizziamo la liquidità disponibile in portafoglio derivante dagli ultimi dividendi incassati e acquistiamo ulteriori 25 azioni PASSA AL LIVELLO 2, portando il controvalore a 318 azioni, per un totale pari a 2,1% del portafoglio.

Nuovo investimento a sconto - 32 anni di aumenti del dividendo e +4.000% in borsa dal 1970

Motivazioni di acquisto: Questa società è uno di quei leader internazionali che non dovrebbe mancare in ogni portafoglio che punti a rendite crescenti, abbinate a potenziali capital gain di lungo termine. Con un mercato azionario Usa attestato su nuovi massimi storici, questa azienda petrolifera è una delle poche opportunità solide di investimento che offrono ancora valutazioni scontate e forti potenziali di crescita del dividendo per i prossimi anni.

SCARICA una presentazione agli investitori cliccando QUI

Descrizione del business: Fondata nel 1879 ed oltre 48.000 dipendenti, la società si occupa di energia integrata, prodotti chimici e operazioni petrolifere in tutto il mondo. L'azienda opera in due segmenti, Upstream e Downstream. Il segmento Upstream si occupa di ricerca, esplorazione, sviluppo e produzione di petrolio greggio e gas naturale, trattamento, liquefazione, trasporto e rigassificazione di gas naturale liquido, trasporto di petrolio greggio attraverso condutture, e trasporto, stoccaggio e commercializzazione di gas naturale. Il segmento Downstream si impegna nella raffinazione del petrolio greggio in prodotti petroliferi, commercializzazione di petrolio greggio e prodotti raffinati, trasporto di petrolio greggio e prodotti raffinati attraverso condutture, navi e vagoni ferroviari, produzione e commercializzazione di prodotti petrolchimici di base, additivi per carburanti e lubrificanti, nonché materie plastiche per usi industriali. La società si occupa anche di attività collaterali, come gestione della liquidità, finanziamento del debito, operazioni assicurative, attività immobiliari e tecnologiche.

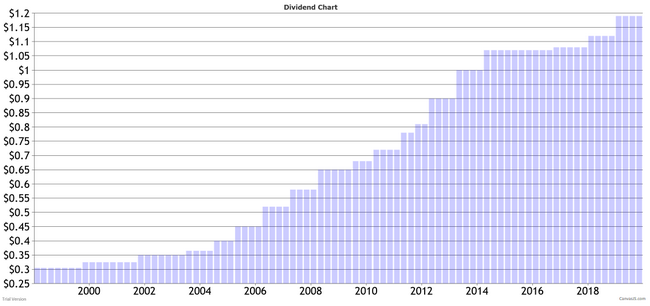

Trend del dividendo: La società vanta un importante primato nei confronti dei suoi azionisti, con aumenti del dividendo per 32 anni consecutivi. Il dividendo attuale è pari al 4,1% annuo, corrisposto in quattro rate trimestrali, con un Pay Out pari al 67%. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, sono da preferire società che mantengono livelli di Pay Out più contenuti, a garanzia di stabilità delle cedole anche per il futuro. Negli ultimi 10 anni il tasso di crescita del dividendo è stato pari al 5,9% annuo composto. Ipotizzando per il futuro gli stessi tassi di crescita conseguiti nell’ultimo decennio, tra dieci anni il dividendo potrebbe già attestarsi al 7% per raggiungere il 12% annuo tra 20 anni.

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha incrementato gli utili con una crescita media del 13,4% annuo composto. Per i prossimi 5 anni gli analisti stimano una crescita annua composta degli utili pari al 9,6% annuo.

Multipli di borsa: Il price earning attuale del titolo è pari a 16,8 volte gli utili attesi per il 2020. La capitalizzazione attuale è pari a 224 miliardi, con un rapporto prezzo/ricavi pari a 1,5 volte.

Performance in borsa: Dal 30 gennaio 1970 ad oggi il titolo ha messo a segno risultati record, con un rendimento complessivo pari a +4015% (fonte Morningstar). Nonostante la performance record, il titolo quota ancora a livelli inferiori del 9% rispetto ai massimi registrati nel 2014, e la temporanea situazione di debolezza potrebbe costituire un buon momento per aumentare l'esposizione su questa società.

Giudizio degli analisti e valutazioni: Il giudizio medio dei 24 analisti e broker che seguono il titolo è pari a 2 su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell) con un target medio pari a +15,1% per i prossimi 12 mesi. In aggiunta, gli analisti di Morningstar assegnano al titolo un rating elevato di quattro stelle, con un potenziale pari a +14,6% rispetto al valore intrinseco calcolato. Questi fattori, abbinati al dividendo elevato, ci spingono ad aumentare l'esposizione sul titolo.

Nessun commento:

Posta un commento