Approfittando delle quotazioni elevate di questi ultimi giorni, nel report di oggi effettueremo una vendita in forte guadagno, con una plusvalenza di +258% dalla data del nostro acquisto, per investire il controvalore in due nuove società sottovalutate, caratterizzate da dividendi elevati, attualmente attestati su livelli tra il 7% e il 10% annuo.

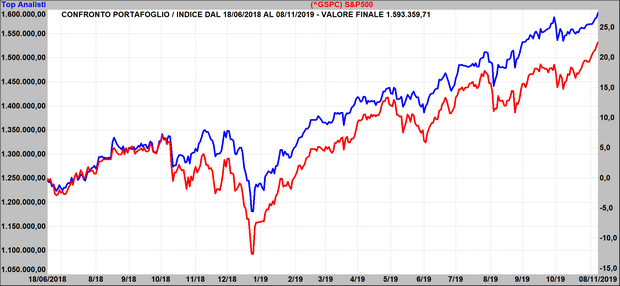

La settimana appena trascorsa è stata caratterizzata da nuovi massimi per i nostri portafogli, spinti al rialzo dal buon andamento di Wall Street e dalle speranze per un'intesa tra Stati Uniti e Cina sui dazi commerciali. In particolare, per il portafoglio Top Analisti, ben 36 società hanno messo a segno performance settimanali superiori al 2%.

Migliore titolo della settimana è risultato Air Product and Chemicals, quotato sul Nyse con simbolo APD, con una crescita pari a +10,9% nelle ultime cinque sedute, dopo una trimestrale superiore alle attese. Il rialzo porta il guadagno complessivo sul titolo a +192% dal nostro inserimento in portafoglio del 24 luglio 2012. Fondata nel 1940 la società opera in un business esclusivo, come unica azienda al mondo specializzata nel campo dei gas e dei prodotti chimici combinati, con siti produttivi in più di 40 paesi. Fornisce in tutto il mondo una vasta gamma di gas atmosferici, gas speciali, materiali ad alte prestazioni, attrezzature e servizi collegati. L'azienda vende diversi tipi di gas, come ad esempio ossigeno, azoto, argon, idrogeno, elio, gas medicinali e gas speciali per la lavorazione di metalli e del vetro, gas per industrie chimiche ed alimentari, per la sanità, per i settori siderurgico, manifatturiero e petrolifero. La società offre anche terapie respiratorie e attrezzature mediche in Europa. L'azienda ha incrementato il dividendo per 37 anni consecutivi ed appartiene alla ristretta lista dei 56 Dividend Aristocrats, ovvero quelle società appartenenti all'indice S&P500 che hanno incrementato i dividendi per almeno 25 anni consecutivi. Attualmente, abbiamo investito su questa società una quota pari al PASSA AL LIVELLO 2. Nonostante il rialzo, manteniamo il titolo in portafoglio con un rating HOLD.

In un contesto di quotazioni azionarie attestate ai massimi degli ultimi anni, il nostro principale obiettivo rimane finalizzato alla costruzione di una rendita crescente da dividendi, indipendente dall'andamento di breve termine del mercato azionario. In una situazione in cui i futuri capital gain potrebbero risultare meno rilevanti, i dividendi acquisiranno ancora una maggiore importanza nella composizione della performance complessiva, fornendo maggiore stabilità nell'andamento dei nostri portafogli. Su queste basi, nel report di oggi effettuiamo alcune importanti modifiche nella composizione del modello Top Analisti. In particolare, vendiamo in data di oggi l'intera partecipazione su Universal Health Realty Income Trust, quotato sul Nyse con simbolo UHT, primario fondo immobiliare americano, operante nel settore della sanità, con una performance record maturata pari a +258,6% dal 5 gennaio 2010, data del nostro inserimento in portafoglio, a cui si aggiungono tutti i dividendi incassati nel periodo. Dopo questo forte guadagno, il titolo appare oggi sopravvalutato, con un dividendo pari al 2,36% sull'attuale capitale rivalutato. Considerato il rendimento ai minimi storici, realizziamo oggi l'ottima plusvalenza, reinvestendo il controvalore in due nuove società con dividendi previsti attestati tra il 7% e il 10% annuo. Approfittiamo per congratularci con tutti quei lettori che ci seguono da più tempo e che possono oggi condividere con noi il risultato ottenuto. Ci auguriamo che i due nuovi investimenti di oggi possano replicare le performance ottenute su questo investimento storico del portafoglio. Le operazioni di oggi dovrebbe generare una rendita aggiuntiva del portafoglio Top Analisti pari a circa 1160 dollari annui.

Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,4% annuo. Il price earning medio del portafoglio è pari a 16,6 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,6. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,8. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato.

Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato).

Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Potenziale portafoglio Top Analisti a 6-12 mesi: +12,2% (8,8% target medio analisti +3,4% dividendo medio) secondo le valutazioni medie di 12 analisti internazionali, con un rating medio dei titoli pari a BUY (2,1), in una scala da 1 Strong Buy a 5 Sell. Complessivamente, le 64 società che compongono il nostro modello Top Analisti mostrano un potenziale pari a +8,8% nella rilevazione odierna, a cui si aggiunge un dividendo medio del 3,4% annuo, per un totale di incremento stimato pari +12,2%.

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: 140 azioni Universal Health Realty Income Trust, quotato sul Nyse con simbolo UHT, con una plusvalenza pari a +258,6%

Nuovi acquisti: utilizziamo la liquidità disponibile in portafoglio derivante dalla vendita di oggi e acquistiamo:

1) 390 azioni PASSA AL LIVELLO 2 (nuova posizione), con una quota iniziale pari a 0,6% del portafoglio. Dividendo annuo 10,5% - Fondo immobiliare Usa (REIT) operante nel settore dei centri commerciali.

2) ulteriori 110 azioni PASSA AL LIVELLO 2, portando il controvalore a 690 azioni, con una quota pari a 1,8% del portafoglio. Dividendo annuo 7,2% - Società leader mondiale nel settore tabacco e bevande.

Titolo 1 - Dividendo 10,5% e target elevati - Un fondo immobiliare leader nei centri commerciali Usa

La prima società che entra oggi in portafoglio si caratterizza per il dividendo elevato derivante da affitti immobiliari, attestato attualmente al 10,5% annuo, suddiviso in quattro rate trimestrali. Diversi analisti e broker internazionali hanno recentemente inserito questa società nella loro BUY List, con target elevati per i prossimi 6-12 mesi. In particolare, il portale Morningstar assegna al titolo il rating massimo di cinque stelle, con un potenziale pari a +102% rispetto al valore intrinseco calcolato. Contestualmente, 11 analisti internazionali assegnano alla società un target medio pari a +24,6%, a cui si aggiunge il ricco dividendo distribuito. Considerato il rischio più elevato che caratterizza gli immobili destinati al commercio al dettaglio a causa della crescente concorrenza del commercio online, iniziamo una posizione più contenuta su questo investimento, con una quota pari allo 0,6% del portafoglio.

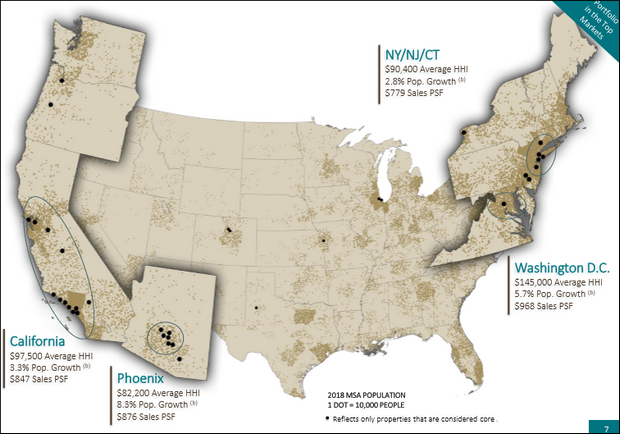

Descrizione del business: Fondata nel 1972 e appartenente all'indice S&P 500, che raggruppa le 500 aziende maggiormente capitalizzate a Wall Street, questa società è un fondo di investimento immobiliare (REIT) completamente integrato e autogestito, che si concentra sull'acquisizione, il leasing, la gestione, lo sviluppo e la riqualificazione dei centri commerciali regionali negli Stati Uniti. In sintesi, investe in immobili commerciali che affitta interamente ad operatori primari del settore percependo una rendita da affitti. Attualmente la società possiede proprietà immobiliari per complessivi 4,7 milioni di metri quadrati costituite principalmente da interessi in 47 centri commerciali regionali. Il fondo è specializzato in negozi al dettaglio di successo in molti dei mercati più attraenti e densamente popolati negli Stati Uniti, con una presenza significativa nella West Coast, in Arizona, a Chicago e nella metropolitana di New York e Washington. Quale leader riconosciuto nella sostenibilità, il fondo si è guadagnato un prestigioso riconoscimento ogni anno dal 2014 al 2018.

A causa di recenti chiusure e disdette dei contratti di locazione da parte di alcune catene di negozi in difficoltà finanziarie che occupavano immobili di proprietà del fondo, il titolo ha pesantemente risentito della situazione in borsa, con le sue quotazioni attuali attestate ora a meno della metà rispetto ai valori toccati a giugno del 2016, muovendosi in controtendenza rispetto ai massimi segnati dall'indice S&P500. Iniziamo quindi una posizione su questa società, approfittando dei valori scontati e del dividendo particolarmente elevato. Visualizza una presentazione della società in PDF cliccando PASSA AL LIVELLO 2.

Titolo 2 - Un Dividend King a sconto - Dividendo 7,2% in crescita da 50 anni consecutivi

Descrizione del business: La seconda società che entra oggi in portafoglio è una delle maggiori aziende al mondo per la produzione di sigarette, prodotti collegati al tabacco, alimentari, bibite e alcolici, con una ampia gamma di vini da tavola, e spumanti. Secondo il professor Jeremy Siegel, uno dei più autorevoli studiosi di mercati azionari, questa società si è classificata al primo posto assoluto per performance in borsa tra tutte le aziende Usa tra il 1957 e il 2012, con un guadagno pari a +19,4% annuo composto. I risultati sono stati sorprendenti: un importo di 10.000 dollari investito nel 1957 si è trasformato ad oggi in un capitale multimilionario pari ad oltre 197 milioni di dollari! La società è presente in modo continuativo nel modello Top Analisti da 10 anni. Dalla data della nostra prima raccomandazione del 15 settembre 2008, il titolo mostra un guadagno record pari a +149%, a cui si aggiungono tutti i dividendi incassati nel periodo. Nonostante il forte progresso, il titolo mantiene intatte le sue potenzialità di crescita a medio lungo termine e la debolezza di questi ultimi mesi in borsa costituisce una buona occasione per accumulare sul titolo. Attualmente, 11 analisti e broker che seguono la società attribuiscono al titolo un rating BUY (2,1) in una scala da 1 a 5, con un target a sei mesi pari a +12,5% a cui si aggiunge il dividendo pari al 7,2% annuo. Contestualmente, gli analisti di Morningstar assegnano alla società un giudizio elevato di quattro stelle, con un potenziale pari a +20,6% dal valore intrinseco calcolato. Storicamente, il dividendo si è mosso da un minimo del 4% nei periodi di sopravvalutazione del titolo ad un massimo del 7% nei periodi di sottovalutazione. L'attuale dividendo, pari al 7,2% indica un livello superiore ai massimi storici. Per tornare in area di sopravvalutazione il titolo dovrebbe salire di oltre l'80% dai livelli attuali. Per queste ragioni aumentiamo oggi l'esposizione sulla società.

Portafoglio ETF Italia

La seconda parte del report di oggi è dedicata all'aggiornamento del nostro portafoglio ETF Italia, il modello composto da ETF quotati a Milano con revisione settimanale.

Descrizione portafoglio ETF Italia: Questo particolare portafoglio è composto esclusivamente da oltre 20 tra ETF e fondi chiusi, tutti quotati sulla borsa di Milano e facilmente negoziabili con qualsiasi banca o intermediario di trading online. Con oltre 40 cedole distribuite ogni anno ai partecipanti e operazioni di trading limitate, il portafoglio ETF Italia costituisce un potente e comodo strumento in grado di abbinare una rendita annua crescente a potenziali incrementi del capitale investito nel medio lungo termine, con una composizione bilanciata di azioni, obbligazioni, fondi immobiliari, materie prime e metalli preziosi. La facilità di utilizzo dello strumento ETF permette di costruire portafogli fortemente diversificati anche con piccole disponibilità, puntando su aree del mondo in forte crescita o su comparti specifici difficilmente raggiungibili con investimenti diretti. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata chiaramente la percentuale di investimento suggerita per ogni ETF. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni ETF con la stessa proporzione suggerita nel modello.

Movimenti di oggi per il portafoglio ETF Italia:

Vendite: nessuna

Nuovi acquisti: nessuno - ETF caldi (interessanti per coloro che iniziano a costruire un portafoglio o per mediare i corsi su posizioni già presenti): PASSA AL LIVELLO 2, presente nel modello ETF Italia da maggio 2018 con un totale di 160 azioni, per un controvalore pari a 1,9% del portafoglio. Segue analisi dettagliata dell'ETF.

Dividendo 4,5% - Nuovo ETF a cedola trimestrale in dollari con copertura rischio cambio

Nell'ultima settimana le obbligazioni Usa sono state penalizzate da un rapido trend di rialzo dei tassi sul mercato secondario, dopo i minimi registrati negli ultimi mesi. Come conseguenza, questo ETF ha evidenziato un andamento in controtendenza rispetto al portafoglio, con un ribasso dell' 1,5% nelle ultime cinque sedute, contro un guadagno complessivo del portafoglio ETF pari a +1,2%. Su queste basi, il fondo potrebbe risultare interessante per ulteriori accumuli approfittando della rendita elevata. Considerando le ultime cedole percepite, il rendimento da dividendi si attesta al 4,5% annuo, confermando le previsioni di flussi cedolari elevati. Il prossimo dividendo è previsto per metà dicembre. Questo particolare ETF azionario offre una ricca e stabile cedola trimestrale investendo su un vasto paniere di azioni privilegiate Usa e si propone di incrementare la rendita complessiva fornita dal modello, con una quota di portafoglio fuori dall'area euro. Queste particolari tipologie di titoli sono molto popolari negli Stati Uniti a causa del loro rendimento da dividendo superiore e più stabile, ed offrono ai possessori maggiori privilegi rispetto alle azioni ordinarie. Uno di questi è la priorità nel pagamento dei dividendi e un diritto preferenziale su attivi e utili in caso di liquidazione. Oggi è possibile partecipare a questo interessante mercato con un nuovo ETF quotato a Milano, che mira a replicare la performance di un vasto paniere di titoli privilegiati a tasso fisso denominati in dollari Usa emessi nel mercato domestico statunitense, selezionati in base a rigidi criteri. In particolare, l'ETF investe in azioni privilegiate (titoli privilegiati perpetui) e titoli di debito senior e subordinato emessi con incrementi al valore nominale/di liquidazione di 25, 50 o 100 USD. I titoli che compongono il fondo devono avere un rating non inferiore a B3 (in base ad un valore medio tra Moody’s, S&P e Fitch) e un rischio paese investment grade (in base alla media dei rating del debito sovrano a lungo termine in valuta estero di Moody’s, S&P e Fitch). Il portafoglio viene ribilanciato con frequenza mensile e vengono utilizzati contratti di cambio a termine a un mese allo scopo di coprire in euro le valute diverse dall’euro presenti nel fondo, riducendo l’effetto delle fluttuazioni dei tassi di cambio tra le valute dei titoli verso l'euro. In particolare, le varie componenti sono ponderate in base alla capitalizzazione di mercato e non più del 40% del portafoglio del fondo può essere costituito da emittenti che rappresentano ciascuno più del 5% del totale. Sulla base delle distribuzioni elevate, questo ETF contribuisce attivamente alla rendita globale del nostro modello e alle attuali quotazioni risulta interessante per ulteriori acquisti.

Portafoglio Top Dividend

Rendimento medio 9,1% annuo - Il portafoglio di dieci titoli ad alto dividendo

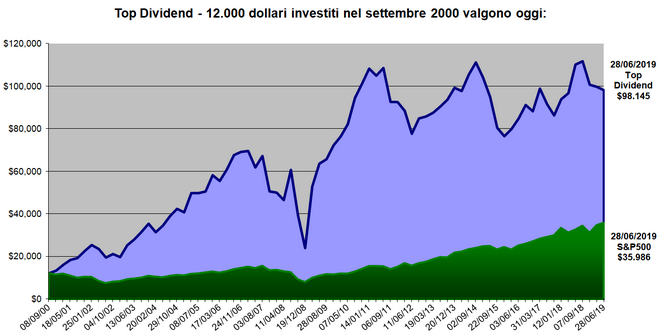

Descrizione portafoglio Top Dividend: Questo particolare portafoglio mira a raggiungere una redditività superiore, ed è composto costantemente dai dieci titoli americani con il dividendo più elevato. Complessivamente, il modello offre livelli cedolari elevati, con un rendimento medio annuo pari al 9,1% ed un price earning medio pari a 8,8 volte, rispetto ai multipli offerti dall’indice S&P500, che presenta dividendi al 2%, ed un price earning a 17 volte. Secondo i dati di Back Test, dalla partenza di settembre 2000 ad oggi, il portafoglio ha messo a segno un rendimento pari al 11,7% annuo composto, contro una performance dell'indice S&P500 pari al 5,9% annuo nello stesso periodo. Il rendimento cumulativo del modello è stato pari a +703%, contro +194% realizzato dall'indice S&P500 nello stesso periodo. In sintesi, il nostro pacchetto di dieci titoli ad alto dividendo ha ottenuto negli anni una performance complessiva superiore di quasi quattro volte rispetto alla borsa. Dalla partenza, un capitale di 12.000 dollari investito in parti uguali nei dieci titoli del Top Dividend, è diventato ad oggi 98.145 dollari, contro 35.986 dollari ottenuti dall’indice S&P500 nello stesso periodo. Con una redditività elevata, e una media di oltre 40 cedole annue distribuite ai partecipanti, Top Dividend si propone di ottenere un mix di dividendi e performance superiori nel corso di un intero ciclo di mercato.

Movimenti per il portafoglio Top Dividend: Sulla base dei dividendi, tutti i dieci titoli selezionati martedì 22 ottobre 2019 restano confermati per il mese in corso, e sono da mantenere in portafoglio senza variazioni fino a martedì 19 novembre 2019, data del prossimo aggiornamento mensile.

Buone performance a tutti!

Paolo Crociato

Con soli 19,99 euro mensili a mezzo carta di credito, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata.

clicca qui per abbonarti anche per un solo mese: ISCRIZIONE

Regola base: disciplina di investimento

|

Nessun commento:

Posta un commento