44 anni consecutivi di crescite dei dividendi e 20% target potenziale a 12 mesi per il leader mondiale nei prodotti e materiali per l'edilizia. Approfittando del recente rialzo del dividendo e delle forti prospettive di crescita previste per i prossimi anni, aumentiamo oggi l'esposizione su questa azienda per il nostro portafoglio Top Analisti, che raggruppa in un solo modello le migliori società a dividendo in base ai giudizi dei grandi analisti e investitori internazionali.

La prima metà del mese di agosto ha confermato un andamento in deciso rialzo per i principali mercati azionari internazionali, dopo la pubblicazione di risultati trimestrali migliori delle attese da parte di alcune delle maggiori multinazionali. In particolare, l'indice S&P500, che raggruppa le 500 aziende più capitalizzate a Wall Street, ha chiuso venerdì scorso a 3372,85 punti, recuperando tutti i ribassi di questi mesi generati dal coronavirus e attestandosi a meno di un punto percentuale dal record storico di febbraio 2020. Dopo il forte rally di questi ultimi mesi, il mercato azionario Usa appare ora attestato su multipli storici elevati, con un rapporto prezzo utili tra i più elevati degli ultimi decenni. In questo contesto, vale la pena di ricordare la famosa definizione di Benjamin Graham (1894-1976), uno dei più grandi investitori di tutti i tempi a Wall Street, considerato come il primo economista ad aver sviluppato la teoria del value investing. Secondo Graham, "Il mercato è come un pendolo, che oscilla continuamente tra un ottimismo insostenibile (che rende le azioni troppo costose) e un pessimismo ingiustificato (che le rende troppo economiche). L'investitore intelligente è un realista che vende azioni agli ottimisti e acquista azioni dai pessimisti". Osservando il grafico sotto, elaborato giornalmente dalla CNN, "il pendolo" viene rappresentato da un indice denominato Fear & Greed, ovvero indice della paura e avidità, e realizzato in base a sette importanti indicatori del sentiment degli investitori. Un indice con valori bassi (paura) dovrebbe evidenziare un buon momento per acquistare, mentre un indice con valori alti (avidità) dovrebbe evidenziare un buon momento per vendere.

Come si evidenzia, l'indice Fear and Greed è salito la scorsa settimana a quota 74 (avidità), segnando i massimi degli ultimi mesi e suggerendo maggiore cautela nel breve termine.

Nonostante i valori i raggiunti dagli indici in queste settimane, diverse società internazionali di elevata qualità presentano ancora quotazioni a forte sconto e potenziali di crescita superiori per i prossimi anni, indipendentemente dall' andamento volatile di breve termine dei mercati azionari. In questo contesto, nel report di oggi investiamo in una importante multinazionale operante nel settore dei prodotti e materiali per l'edilizia, che presenta quotazioni scontate in borsa e che offre secondo gli analisti dividendi in crescita abbinati ad interessanti potenziali di guadagno nel medio termine. Su queste basi, vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,5% annuo. Il price earning medio del portafoglio è pari a 20,1 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,8. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,8. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Potenziale portafoglio Top Analisti a 6-12 mesi: +13,8% (10,4 target medio analisti +3,4% dividendo medio) secondo le valutazioni medie di 12 analisti internazionali, con un rating medio dei titoli pari a BUY (2,1), in una scala da 1 Strong Buy a 5 Sell.

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: 16 azioni PASSA AL LIVELLO 2, con una performance record maturata pari a +236% dal nostro inserimento in portafoglio del 2012. Si tratta della terza vendita che effettuiamo su questa società dal 14 luglio scorso, dopo i consistenti guadagni ottenuti in borsa negli ultimi anni. Il titolo appare oggi leggermente sopravvalutato, anche alla luce delle recenti riduzioni delle stime di utili e ricavi da parte del management per i prossimi trimestri. Per queste ragioni preferiamo realizzare parte della plusvalenza riducendo l'esposizione su questa società. Dopo la vendita, rimangono in portafoglio 94 azioni con un controvalore pari a 1,4% del modello. Manteniamo comunque un giudizio positivo su questo leader internazionale nel settore della salute, con un rating HOLD.

Nuovi acquisti: Utilizziamo la liquidità derivante dalla vendita di oggi e acquistiamo in apertura di mercato PASSA AL LIVELLO 2, portando il totale a 68 azioni, con una quota pari a 0,5% del portafoglio. Vediamo ora nel dettaglio l'analisi della nuova società che acquistiamo oggi per il portafoglio.

44 anni consecutivi di crescite dei dividendi e 20% target potenziale a 12 mesi per il leader mondiale nei prodotti e materiali per l'edilizia

Nella giornata di ieri, questa società ha staccato il dividendo trimestrale, che sarà messo in pagamento il prossimo 1 settembre 2020. Ecco in sintesi il testo del comunicato emesso dalla società:

"Il Consiglio di amministrazione ha approvato un aumento del 5% del dividendo trimestrale della Società, passando da $ 0,50 per azione a $ 0,525 per azione. Il dividendo sarà pagabile il 1° settembre 2020 agli azionisti registrati alla chiusura delle attività il 18 agosto 2020. Commentando la decisione, il Presidente e Amministratore delegato, ha dichiarato: "Come riconoscimento della nostra solida posizione finanziaria, siamo lieti di annunciare un aumento del nostro dividendo trimestrale per il 44° anno consecutivo. Questo aumento è un'ulteriore prova della nostra fiducia nel raggiungimento dei nostri obiettivi fissati fino al 2025. La nostra azienda include un portafoglio globale diversificato di marchi e attività di nicchia, con prodotti e soluzioni altamente ingegnerizzati per i propri clienti. Guidato dal nostro piano strategico 2025, la società si impegna a generare rendimenti superiori per gli azionisti, combinando uno stile di gestione imprenditoriale in un quadro guidato dal centro, con un approccio equilibrato alla distribuzione del capitale, il tutto con una cultura di amministrazione responsabile e miglioramento continuo come incarnato nel nostro sistema operativo."

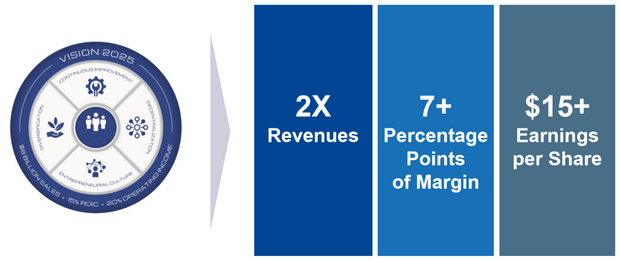

Come si evidenzia da queste dichiarazioni, le prospettive per il futuro restano particolarmente attraenti. In una recente presentazione agli investitori la società ha comunicato il nuovo piano industriale che prevede il raddoppio dei fatturati a 8 miliardi di dollari entro il 2025, con un obiettivo di un miglioramento dei margini operativi di oltre 7 punti percentuali.

Descrizione del business: Fondata nel lontano 1917 ed oltre 13.000 dipendenti, questa società opera come produttore diversificato di prodotti ingegnerizzati negli Stati Uniti, Europa, Asia, Canada, Messico, Medio Oriente, Africa e a livello internazionale. Opera attraverso quattro distinti segmenti operativi. Il segmento Materiali da costruzione (67% dei ricavi) offre poliolefine termoplastiche, gomma monomerica di etilene propilene diene e membrane di copertura in polivinilcloruro che vengono utilizzate su coperture a bassa pendenza non residenziali; accessori per coperture, quali scossaline, elementi di fissaggio, nastri sigillanti, rivestimenti e prodotti impermeabilizzanti; pannelli isolanti in schiuma rigida per applicazioni di copertura; prodotti speciali in poliuretano; barriere al vapore e all'aria, sigillanti per riscaldamento, ventilazione e condizionamento dell'aria e hardware; polistirolo stampato a blocchi. Il suo segmento Tecnologie per interconnessione (20% dei ricavi) progetta, produce e vende fili, cavi, connettori, contatti e cavi assemblati, apparecchiature di comunicazione satellitare per trasferire energia e dati per l'aerospaziale, dispositivi medici, sistemi elettronici di difesa, apparecchiature di prova e misurazione; termoformatura, lavorazioni meccaniche di precisione e metalli e stampaggio ad iniezione medica per il mercato dei dispositivi medici. Il segmento Tecnologie Fluidi (6% dei ricavi) offre attrezzature per la finitura di liquidi e polveri e componenti di sistema nel settore automobilistico, aerospaziale, agricolo, edile, navale e ferroviario. Il segmento Freni e Frizioni (7% dei ricavi) fornisce prodotti e sistemi di frenatura e frizioni per fuoristrada, autostrada, aeromobili e altre applicazioni industriali; e prodotti per la frenata in motorsport. La società distribuisce inoltre pannelli per tetti in metallo architettonici, lamiere piane e bobine in acciaio e alluminio, pannelli per pareti, sistemi di bordi perimetrali del tetto e relativi accessori.

Trend del dividendo: La società ha incrementato il suo dividendo ogni anno negli ultimi 44 anni. Il dividendo attuale è pari a 1,7% annuo, corrisposto in quattro rate trimestrali. Nel corso degli ultimi 10 anni il dividendo è cresciuto ad un tasso dell' 11,1% annuo composto. L'ultimo rialzo risale ad agosto 2020, con un aumento del 5% rispetto all'anno precedente.

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha incrementato gli utili di +12,8% annuo. Per i prossimi 5 anni gli analisti prevedono crescite ancora più sostenute, con un aumento degli utili di +15% annuo.

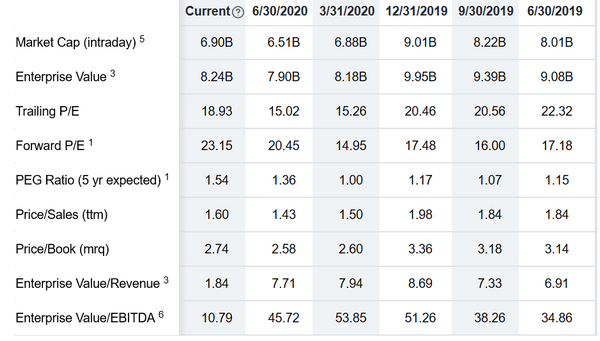

Multipli di borsa: Il price earning attuale del titolo è pari a 23,1 volte gli utili attesi per il 2020. La capitalizzazione attuale è pari a 6,9 miliardi, con un rapporto prezzo/ricavi pari a 1,6 volte.

Multipli di borsa: Il price earning attuale del titolo è pari a 23,1 volte gli utili attesi per il 2020. La capitalizzazione attuale è pari a 6,9 miliardi, con un rapporto prezzo/ricavi pari a 1,6 volte.

fonte Yahoo Finance

Performance in borsa: Dal 30 giugno 1972 ad oggi il titolo ha messo a segno risultati record, con un rendimento complessivo pari a +18736% (fonte Morningstar). Nonostante i brillanti risultati ottenuti, il titolo quota attualmente ad un livello inferiore di oltre il 22% rispetto ai massimi toccati ai primi di gennaio 2020, creando una interessante opportunità di ingresso a prezzi scontati.

Giudizio degli analisti e valutazioni: Il giudizio medio dei principali 5 analisti e broker che seguono il titolo è pari a "STRONG BUY" (1) con uno sconto del 38,6% rispetto al valore intrinseco calcolato, e un target medio pari a +19,2% per i prossimi 12 mesi. Sulla base di queste considerazioni, investiamo oggi, raddoppiando la posizione su questa società per il nostro portafoglio Top Analisti.

Portafoglio ETF Italia

Descrizione portafoglio ETF Italia: Questo particolare portafoglio è composto esclusivamente da oltre 20 tra ETF e fondi chiusi, tutti quotati sulla borsa di Milano e facilmente negoziabili con qualsiasi banca o intermediario di trading online. Con oltre 40 cedole distribuite ogni anno ai partecipanti e operazioni di trading limitate, il portafoglio ETF Italia costituisce un potente e comodo strumento in grado di abbinare una rendita annua crescente a potenziali incrementi del capitale investito nel medio lungo termine, con una composizione bilanciata di azioni, obbligazioni, fondi immobiliari, materie prime e metalli preziosi. La facilità di utilizzo dello strumento ETF permette di costruire portafogli fortemente diversificati anche con piccole disponibilità, puntando su aree del mondo in forte crescita o su comparti specifici difficilmente raggiungibili con investimenti diretti. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata chiaramente la percentuale di investimento suggerita per ogni ETF. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni ETF con la stessa proporzione suggerita nel modello.

Movimenti di oggi per il portafoglio ETF Italia:

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: PASSA AL LIVELLO 2 Segue analisi dettagliata dell'ETF.

Boom della sicurezza informatica - Investire in un business da 400 miliardi con un solo ETF

Nel novembre 2017, quando abbiamo inserito nel portafoglio ETF Italia questo fondo, avevamo visto giusto. In meno di tre anni dal nostro acquisto il titolo mostra una crescita record pari a +72%, segnando una delle migliori performance all'interno del modello. Nell'ultima settimana, la debolezza dei titoli tecnologici a Wall Street ha causato una flessione del 3,4% dai massimi di inizio agosto. Nonostante il forte progresso ottenuto, il fondo risulta ancora interessante per nuovi investimenti, in una prospettiva di crescite superiori di questo settore.

Il mondo è sempre più connesso e tutto ormai sta viaggiando online. Dai dati sul cloud, alle transazioni finanziarie, dal boom del commercio elettronico, alla automazione della casa, dai sistemi militari di difesa, alla erogazione di servizi, energia e alla gestione di complessi archivi governativi. L'aumento esponenziale dell'utilizzo della rete sta creando un forte aumento dei sistemi di protezione dei dati e della sicurezza informatica. La sicurezza informatica è diventata una delle massime priorità per le società e i governi di tutto il mondo e il motivo è chiaro: con il passaggio al digitale, le imprese si affidano più che mai a Internet per una serie infinita di funzioni. Le notizie quasi quotidiane di violazioni dei sistemi di sicurezza e di attacchi di alto profilo dimostrano che tutti sono vulnerabili: persone, imprese e persino i governi. Negli ultimi anni, gli attacchi informatici hanno colpito organizzazioni di ogni tipo, da partiti politici statunitensi a operatori di telefonia mobile. In tutto il mondo la spesa per la sicurezza informatica supererà i 1,000 miliardi di dollari nel prossimo quinquennio 2017 - 2021. Se nel 2004 il mercato mondiale della sicurezza informatica valeva 3,5 miliardi di dollari, nel 2017 aveva superato i 120 miliardi: un aumento di oltre 35 volte. Secondo Nomisma, il mercato della sicurezza informatica costa alle aziende 400 miliardi di dollari l’anno, con enormi investimenti nel settore previsti per i prossimi anni. International Data Corporation (IDC) ha calcolato che i fatturati globali a livello mondiale per il settore della sicurezza informatica supereranno la cifra record di 151 miliardi entro il 2023, con una crescita del 9,4% annuo composto. Oggi, con questo ETF specializzato è possibile investire nelle migliori aziende mondiali nel campo della sicurezza informatica.

Il fondo investe in un paniere di imprese quotate su diverse borse valori in tutto il mondo, che generano una percentuale consistente dei loro ricavi nel settore della sicurezza cibernetica. Il settore è composto dalle società appartenenti ai seguenti due sotto-settori:

1) Fornitori di infrastrutture che sviluppano hardware e software per tutelare l'accesso esterno a file, siti Internet e reti

2) Fornitori di servizi che forniscono servizi di consulenza e di sicurezza cibernetica.

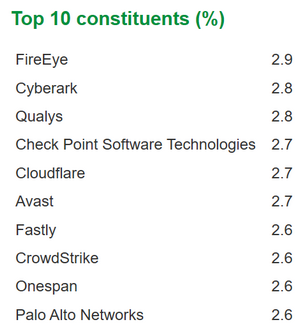

Attualmente, il portafoglio del fondo è composto da 54 società del settore. Al primo posto per importanza nel fondo troviamo la società FireEye Inc, quotata sul Nasdaq con simbolo FEYE, azienda statunitense di sicurezza di reti informatiche che fornisce protezione di tipo forense da minacce informatiche, malware e phishing.

Buone performance a tutti!

Paolo Crociato

Con soli 19,99 euro mensili a mezzo carta di credito, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata.

clicca qui per abbonarti anche per un solo mese: ISCRIZIONE

Nessun commento:

Posta un commento