Nel report di oggi analizziamo nel dettaglio il nostro popolare portafoglio Top Dividend, composto da dieci società Usa selezionate con particolari criteri di ricerca e revisione tra quelle con i dividendi più elevati.

Come investire al 15% per 57 anni consecutivi - Le performance dei fondi storici ancora esistenti sul mercato. Sul nostro portale dividendi.org abbiamo pubblicato la tabella aggiornata delle performance storiche di alcuni dei fondi più "antichi" ancora commercializzati negli Stati Uniti, da cui spesso ci ispiriamo per la creazione dei nostri portafogli. Tra questi, si evidenzia il Fidelity Magellan Fund, che ha ottenuto una performance record del 15,86% annuo per 57 anni consecutivi, gestito per oltre 20 anni da Peter Lynch, uno dei Guru più conosciuti a Wall Street, diventato famoso per la semplicità e chiarezza delle sue metodologie di selezione dei titoli...Leggi tutto

Il metodo Warren Buffett - oltre 1 milione di copie vendute

Approfittando dei prezzi favorevoli di questi ultimi giorni, proseguiamo con il nostro progetto finalizzato alla costruzione di una rendita crescente da dividendi, apportando oggi alcune modifiche al portafoglio Top Dividend e inserendo una importante compagnia di assicurazioni che vanta un importante track record di ben 60 anni consecutivi di aumenti dei dividendi e un raro sconto in borsa di oltre il 40% rispetto al valore intrinseco calcolato dagli analisti. Questo nuovo investimento porta ad un totale di ben sei società, sulle dieci che compongono attualmente il nostro modello Top Dividend, con una storia di oltre 50 anni consecutivi di aumenti dei dividendi. Come già segnalato nei precedenti aggiornamenti del portafoglio, abbiamo inserito in abbinamento al requisito di dividendo elevato, un ulteriore parametro di selezione che richiede almeno 25 anni di crescite dei dividendi per essere potenzialmente inclusi nel modello. La attuale fase di debolezza dell'economia globale, causata dalla pandemia di coronavirus, ha causato una decisa contrazione degli utili per diverse aziende quotate, mettendo a rischio la sostenibilità futura dei dividendi. In alcuni casi sono già stati annunciati tagli o sospensioni delle prossime cedole, causando conseguenti ribassi dei prezzi in borsa. Per limitare questo trend, stiamo puntando maggiormente sulla qualità del dividendo e sulla sua sostenibilità futura, piuttosto che sul livello del rendimento immediato in assoluto. Statisticamente, le aziende con oltre 25 anni di aumenti dei dividendi, hanno dimostrato negli ultimi anni una maggiore capacità di attraversare anche le fasi più difficili dei mercati. In particolare, le sei aziende del nostro portafoglio che vantano oltre 50 anni di crescite dei dividendi, hanno superato indenni numerose cicli di recessione economica ed eventi negativi, come guerre locali e regionali, attentati gravi e shock petroliferi che si sono alternate in questi ultimi decenni.

Movimenti di oggi per il portafoglio Top Dividend:

Vendite: PASSA AL LIVELLO 2. La società sta sperimentando una forte contrazione dei ricavi che mette a rischio la sostenibilità futura dei dividendi. Per questa ragione, pur considerando il livello elevato del dividendo, preferiamo vendere il titolo e destinare il controvalore all'acquisto della nuova società assicurativa che entra oggi in portafoglio.

Nuovi acquisti: utilizziamo il contante disponibile in cassa derivante dalla vendita e acquistiamo PASSA AL LIVELLO 2, leader Usa nel settore assicurativo. Su queste basi, vediamo ora nel dettaglio l'analisi dettagliata della nuova società che acquistiamo oggi per il nostro portafoglio Top Dividend.

Descrizione del business: Fondata nel 1950 con oltre 5.000 dipendenti, questa società è una delle 25 maggiori compagnie assicurative operanti negli Stati Uniti, specializzata nelle coperture dei sinistri del settore immobiliare e della persona. In particolare le polizze emesse dalla compagnia prevedono la copertura su immobili, macchinari e attrezzature commerciali, con estensione delle garanzie ai lavoratori dipendenti. La compagnia è suddivisa in vari segmenti commerciali. Il segmento delle polizze specifiche per la persona prevede coperture assicurative per i possessori di autovetture personali e proprietari di abitazione, così come altri prodotti assicurativi, compresi quelli dell’incendio dell’abitazione e la responsabilità civile, con coperture più specializzate come ad esempio sinistri avvenuti durante la guida di moto d'acqua. Il segmento commerciale offre assicurazioni che coprono la responsabilità civile delle imprese per incidenti che si verificano nei loro locali o derivanti dalle loro attività, assicurazioni su immobili commerciali che assicurano le perdite o i danni agli edifici, all'inventario, alle attrezzature e conseguente perdita del reddito d'impresa inclusi danni da fuoco, vento, grandine, acqua, furto e atti vandalici. Il segmento vita si occupa di assicurazioni a vita intera, assicurazione invalidità, rendite differite e vitalizi immediati, anche attraverso coperture dirette offerte ai dipendenti attraverso il loro datori di lavoro.

Trend del dividendo: La società vanta un importante primato nei confronti dei suoi azionisti, con aumenti del dividendo per 60 anni consecutivi. Il dividendo attuale è pari al 4,1% annuo, corrisposto in quattro rate trimestrali a marzo, giugno, settembre e dicembre di ogni anno. Negli ultimi 10 anni il tasso di crescita del dividendo è stato pari al 3,5% annuo composto.

Multipli di borsa: Il price earning attuale del titolo è pari a 16,6 volte gli utili attesi per l'anno in corso. La capitalizzazione attuale è pari a 9,5 miliardi, con un rapporto prezzo/ricavi pari a 1,7 volte.

Performance in borsa: Dal 1 giugno 1972 ad oggi il titolo ha messo a segno risultati record, con un rendimento complessivo pari a +4255% (fonte Morningstar). Nonostante la performance elevata, il titolo quota attualmente ad un livello inferiore del 49% rispetto ai massimi toccati in settembre 2019, creando una interessante finestra di ingresso sul titolo. Per tornare ai valori di nove mesi fa, il titolo dovrebbe raddoppiare dai prezzi attuali di borsa.

Giudizio degli analisti e valutazioni: Il giudizio medio dei 5 analisti e broker che seguono il titolo attribuisce alla società uno sconto medio del 42% rispetto al suo valore intrinseco calcolato (fair value). In aggiunta, nelle ultime settimane gli analisti di Morningstar hanno assegnato al titolo il rating massimo di cinque stelle, con un potenziale di +34% rispetto al fair value. Sulla base delle valutazioni e del dividendo elevato acquistiamo oggi questa società per il nostro portafoglio Top Dividend.

Questo portafoglio, partito nel settembre di 20 anni fa, è un potente strumento che permette di beneficiare di una elevata rendita passiva, abbinata a potenziali capital gain di medio termine. Top Dividend è uno dei tre portafogli internazionali inclusi nel servizio online di Secondo Livello e viene elaborato utilizzando un sofisticato sistema di ricerca in grado di identificare ogni mese un ristretto gruppo di dieci società caratterizzate da dividendi periodici attestati ai massimi livelli e fondamentali a sconto rispetto al mercato.

L'importanza dei dividendi nel lungo termine e analisi storiche

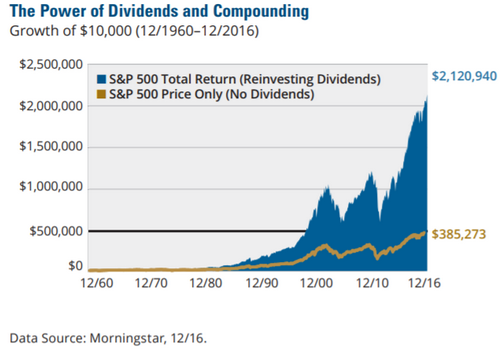

Approfittando delle valutazioni interessanti, proseguiamo nella nostra strategia indirizzata all'investimento in società caratterizzate da lunghi track record di crescite dei dividendi, reinvestendo con costanza le cedole incassate, e sfruttando il questo modo il potente effetto leva derivante dall'interesse composto. Secondo uno studio realizzato da Morningstar, che prende in considerazione 56 anni di borsa Usa (dal 1960 al 2016), un capitale di 10.000 dollari investito nel 1960 sui titoli a dividendo dell'indice S&P500, si è trasformato a fine 2016 in un importo pari a 2.120.940 dollari, considerando il reinvestimento dei dividendi, contro 385.273 dollari senza i dividendi, confermando come nel lungo termine gran parte della ricchezza accumulata sia stata generata proprio dai dividendi, spostando in secondo piano i soli capital gain.

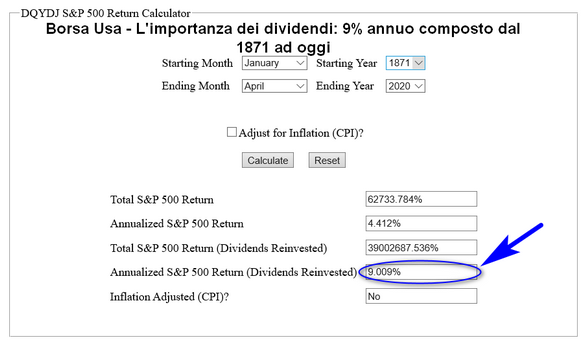

Performance e dividendi dal 1871 ad oggi

Considerando l'intero periodo storico del mercato azionario Usa, e analizzando le performance secolari, notiamo che i dividendi acquistano nel lungo termine ancora maggiore importanza nella determinazione della performance complessiva. Dal gennaio 1871 ad oggi la performance della borsa Usa è stata pari al 4,4% annuo composto senza considerare i dividendi e del 9% annuo composto calcolando il reinvestimento dei dividendi. Il potente effetto leva generato dell'interesse composto ha amplificato in maniera esponenziale i guadagni. Un solo dollaro investito sull'indice della borsa Usa nel 1871 è diventato oggi 628 dollari senza considerare i dividendi e ben 390.027 dollari con i dividendi! (fonte dqydi.net)

In sintesi,

i dividendi sono stati la maggiore componente per la performance complessiva dei mercati azionari nel lungo termine. Con una redditività elevata, e una media di oltre 40 cedole annue distribuite ai partecipanti, Top Dividend si propone di ottenere un mix di dividendi e performance superiori nel corso di un intero ciclo di mercato. Vediamo ora nel dettaglio il nuovo portafoglio Top Dividend per il mese in corso.

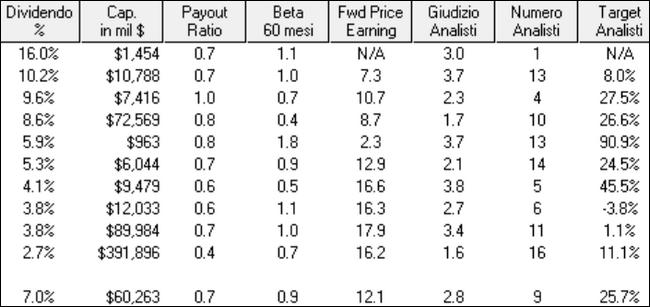

Dividendo 7% - I dieci titoli del nuovo portafoglio Top Dividend

(per visualizzare tutti i nomi dei titoli PASSA AL LIVELLO 2)

Come si evidenzia, la tabella sopra contiene diversi indicatori fondamentali, per permettere ai nostri abbonati di effettuare ulteriori analisi e approfondimenti. Vediamo nel dettaglio i principali parametri fondamentali del portafoglio Top Dividend:

Dividendo %: La nuova selezione dei dieci titoli conferma rendimenti elevati, con un dividendo medio pari a 7% annuo, contro 2% dell'indice S&P500, con un massimo di 16% annuo per la società con il maggiore dividendo, ad un minimo di 2,7% annuo per la società con il minore dividendo.

Cap in mil $: Indica la capitalizzazione di borsa in milioni di dollari alle attuali quotazioni. Il valore attuale per le dieci società del portafoglio Top Dividend mostra un valore medio di 60,263 miliardi di dollari, con un massimo di 391,8 miliardi per la società con la maggiore capitalizzazione, ad un minimo di 963 milioni per la società con la minore capitalizzazione.

Payout Ratio: Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, sono da preferire società che mantengono livelli di Pay Out più contenuti ed inferiori a 1, a garanzia di stabilità delle cedole anche per il futuro. Il valore attuale per le dieci società del portafoglio Top Dividend mostra un Pay Out medio pari a 0,7

Beta 60 mesi: Il Beta è il coefficiente che misura il comportamento di un singolo titolo rispetto al mercato. Un Beta maggiore di uno evidenzia oscillazioni di un titolo superiori al mercato, mentre un Beta inferiore ad uno mostra movimenti del titolo inferiori alle variazioni del mercato. Attualmente il Beta medio del portafoglio è pari a 0,9 con una rischiosità inferiore rispetto al mercato.

Fwd Price Earning: E' uno degli indicatori più usati nella valutazioni delle società. In questa colonna è riportato il Forward Price Earning, ovvero il rapporto tra prezzo di borsa e utili attesi per l'anno in corso. Attualmente il rapporto medio delle dieci società del portafoglio è pari a 12,1 volte, contro 20,4 volte dell'indice S&P500.

Giudizio Analisti: Indica i giudizi medi dei broker e analisti internazionali che seguono attualmente le società. Il valore attuale per le dieci società del portafoglio Top Dividend mostra un giudizio medio pari a 2,8 (in una scala da 1 Strong Buy, a 5 Sell).

Numero Analisti: Indica il totale degli analisti che seguono le società. In media, le valutazioni riportate in tabella si basano su un totale a di 9 analisti.

Target Analisti: indica il potenziale di crescita medio dai prezzi attuali di borsa calcolato dagli analisti per i prossimi 6-12 mesi. Attualmente l'obiettivo di guadagno medio del portafoglio Top Dividend è pari a +25,7%. Sommando i dividendi previsti, pari ad un ulteriore 7% annuo, il rendimento obiettivo totale sale a +32,7%. I target potenziali degli analisti sono pubblicati a scopo informativo e per un maggiore approfondimento da parte dei nostri lettori, ma non vengono considerati nella costruzione del portafoglio. La nostra selezione dei titoli si basa principalmente sul dividendo.

Dopo il nuovo investimento assicurativo di oggi, considerati i dividendi elevati e i fondamentali a sconto in borsa, i dieci titoli che compongono attualmente il modello resteranno in portafoglio senza variazioni per le prossime quattro settimane, fino a martedì 30 giugno 2020, data del prossimo aggiornamento mensile.

Buone performance a tutti!

Paolo Crociato

Con soli 19,99 euro mensili a mezzo carta di credito, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata.

clicca qui per abbonarti anche per un solo mese: ISCRIZIONE

Nessun commento:

Posta un commento