La settimana appena trascorsa è stata una delle migliori del 2022 per i nostri portafogli, con diffusi rialzi abbinati a nuovi annunci di aumenti dei dividendi. In particolare, il portafoglio Top Analisti, che raggruppa in un unico modello le raccomandazioni a dividendo dei migliori analisti internazionali, ha messo a segno un guadagno record pari a +5,4% da venerdì scorso, con 65 titoli su 67 che hanno evidenziato progressi rispetto alla settimana precedente. Tra questi, al primo posto spicca Macerich (MAC), importante fondo immobiliare quotato a Wall Street, presente da tempo nel nostro portafoglio, con un progesso pari a +16,8% nelle ultime cinque sedute. La società ha annunciato un dividendo trimestrale di 0,17 dollari per azione, con un aumento del 13,3% rispetto al dividendo precedente di 0,15 dollari per azione, portando il rendimento al 6,2% annuo sulle attuali quotazioni di borsa. Dopo questo aumento, manteniamo il titolo in portafoglio con un rating HOLD. Un ulteriore annuncio di incremento del dividendo è arrivato nella settimana da AbbVie Inc. (ABBV), leader nel settore farmaceutico presente nel nostro portafoglio dal 2013, con un track record di ben 50 anni consecutivi di crescite dei dividendi. La società ha dichiarato un dividendo trimestrale di 1,48 dollari per azione, in aumento del 5% rispetto al precedente di 1,41 dollari portando il rendimento al 4% annuo sulle attuali quotazioni di borsa. Dalla data del nostro acquisto, il titolo mostra una performance record, pari a +204,5% a cui si aggiungono tutti i dividendi incassati nel periodo. Su queste basi, il rendimento da dividendo sui nostri prezzi originali di carico (yield on cost) ammonta già al 14% annuo. Dopo questo aumento, manteniamo il titolo in portafoglio con un rating HOLD.

Di seguito pubblichiamo gli aggiornamenti più recenti dei rating da parte degli analisti su alcuni dei titoli già presenti attualmente nei nostri portafogli:

Nuovo BUY su Raytheon Technologies (RTX) - Leader mondiale nel settore della difesa con 29 anni consecutivi di aumenti dei dividendi - L'analista Cai von Rumohr di Cowen & Co. ha ribadito un rating Buy, con un obiettivo di prezzo di 120 dollari, pari a +32,5% dei prezzi attuali

Nuovo BUY su Coca Cola (KO) - Leader mondiale delle bevande con 60 anni consecutivi di aumenti di dividendi - L'analista Nik Modi di RBC Capital ha mantenuto un rating Buy con un obiettivo di prezzo di 69 dollari, pari a +13,6% dalle attuali quotazioni

Nuovo BUY su Caterpillar (CAT), dopo risultati superiori alle stime e 29 anni consecutivi di aumenti dei dividendi - L'analista John Eade di Argus Research ha mantenuto un rating BUY, con un obiettivo di prezzo di 245 dollari, pari a +11,3% dalle attuali quotazioni

Nuovo BUY su Archer Daniels Midland (ADM) - Presente dal 2007 nel nostro portafoglio, con 47 anni consecutivi di aumenti dei dividendi - Vincent Anderson di Stifel Nicolaus ha mantenuto un rating Buy, con un obiettivo di prezzo di 114 dollari pari a +20,2% dalle attuali quotazioni

Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,5% annuo. Il price earning medio del portafoglio è pari a 14,3 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,5. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,9. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Potenziale portafoglio Top Analisti a 6-12 mesi: +14,7% (11,5% target medio analisti +3,2% dividendo medio) secondo le valutazioni medie di 12 analisti internazionali, con un rating medio dei titoli pari a BUY (2,1), in una scala da 1 Strong Buy a 5 Sell.

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: PASSA AL LIVELLO 2. Approfittiamo del rialzo delle ultime settimane e vendiamo oggi il titolo, con un guadagno in euro pari a +8,9% dal 31 agosto 2021, data di inserimento nel portafoglio. Alle attuali quotazioni, la società risulta ancora interessante. Tuttavia, considerata la bassa redditività in termini di dividendo, preferiamo vendere e destinare il controvalore al nuovo investimento di oggi.

Nuovi acquisti: utilizziamo il controvalore derivante dalla vendita, e acquistiamo PASSA AL LIVELLO 2. Questo nuovo acquisto dovrebbe generare ulteriori 47 dollari annui di rendita aggiuntiva per il portafoglio Top Analisti. Segue analisi dettagliata del titolo.

14 anni di aumenti dei dividendi e performance record per un leader globale della Pay TV

Principali motivazioni di acquisto: Molti tra i nostri lettori saranno sicuramente già clienti di questa società con un abbonamento mensile alla Pay TV o al servizio Wi-Fi ultraveloce. Ora, considerate le quotazioni a forte sconto in borsa, è possibile partecipare a questo business di successo anche da azionisti, beneficiando di flussi crescenti di dividendi. La nuova società che acquistiamo oggi per il portafoglio Top Analisti è il titolo del portafoglio con i target più elevati da parte degli analisti per i prossimi 12 mesi e rappresenta una delle storie di maggiore successo a Wall Street degli ultimi decenni. In aggiunta, l'azienda vanta un track record di 14 anni consecutivi di crescite dei dividendi. L'attuale debolezza del titolo in borsa, con un livello inferiore del 47% rispetto ai massimi dello scorso anno, costituisce una rara opportunità per investire su questa importante multinazionale a prezzi fortemente scontati. Approfittiamo quindi per investire ulteriormente mediando i prezzi e aumentando l'esposizione sul titolo.

Descrizione del business: Fondata nel 1963 e quasi 190.000 dipendenti, la società opera in tutto il mondo attraverso i segmenti Comunicazioni via cavo, Media, Studi di produzione cinematografici, Parchi a tema e Pay TV. Il segmento Comunicazioni via cavo offre servizi a banda larga, video, voce, wireless e altri servizi a clienti residenziali e commerciali. Il segmento Media gestisce piattaforme televisive e di streaming, comprese reti via cavo nazionali, regionali e internazionali. Il segmento Studios gestisce le operazioni di produzione e distribuzione di importanti studi cinematografici e televisivi. Il segmento Parchi a tema gestisce parchi a Orlando in Florida, Hollywood, California, a Osaka in Giappone e a Pechino in Cina. Il segmento Pay TV offre servizi diretti ai consumatori, come video, banda larga, servizi telefonici vocali e wireless, e il business dei contenuti.

Trend del dividendo: La società ha incrementato il suo dividendo ogni anno negli ultimi 14 anni. Il dividendo attuale è pari al 3,4% annuo, corrisposto in quattro rate trimestrali. Storicamente, il rendimento del dividendo si è mosso da un minimo di 1,6% nei periodi di sopravvalutazione del titolo ad un massimo di 2,8% nei periodi di maggiore sottovalutazione del titolo. L'attuale rendimento del dividendo, pari al 3,4% indica un forte sconto del titolo rispetto alle medie storiche. Per ritornare in area di sopravvalutazione, il titolo dovrebbe raddoppiare dai valori attuali.

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha incrementato gli utili ad un tasso di +9,9% annuo. Gli analisti stimano una continuazione del trend positivo, con una crescita annua composta degli utili pari al 9,3% annuo per i prossimi cinque anni.

Multipli di borsa: Il price earning attuale del titolo è pari a sole 8,1 volte gli utili attesi per il 2022. La capitalizzazione attuale è pari a 139 miliardi, con un rapporto prezzo/ricavi pari a 1,2 volte.

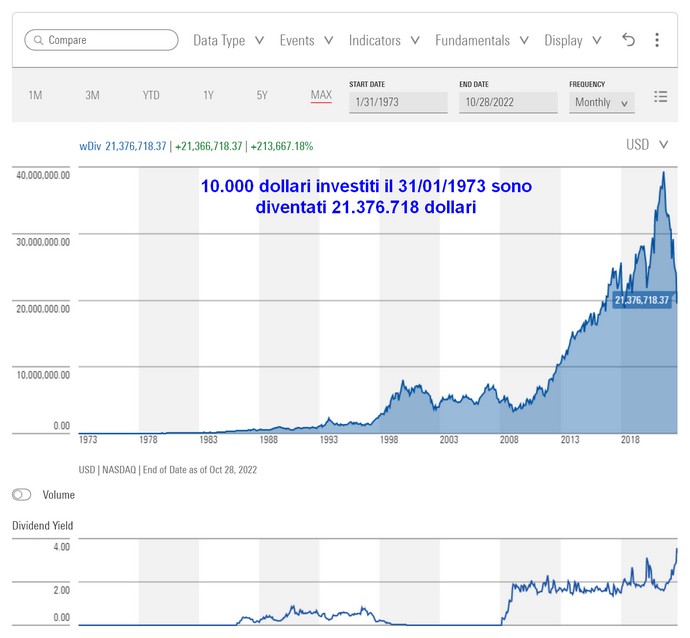

Performance in borsa: La società è stata una delle più performanti negli ultimi decenni a Wall Street. Un importo di 10.000 dollari investiti su questo titolo il 31 gennaio 1973 si è trasformato in un capitale milionario ad oggi, pari a 21.376.718 dollari, considerando il reinvestimento dei dividendi, con un guadagno complessivo pari a +213.667% e un rendimento pari al 16,9% annuo composto per 49 anni consecutivi. Nonostante i brillanti risultati ottenuti, il titolo quota ora ad un livello inferiore del 47% rispetto ai massimi toccati a giugno dello scorso anno, creando una interessante finestra di ingresso per nuovi investimenti.

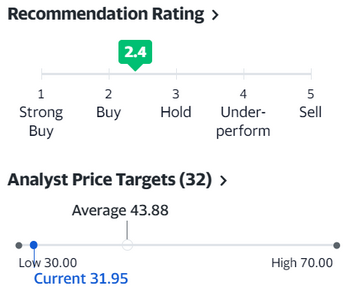

Giudizio degli analisti e valutazioni: Il giudizio medio dei 32 analisti e broker che seguono il titolo è pari a BUY (2,4) su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell) con un target medio pari a +37% per i prossimi 6-12 mesi. In aggiunta, gli analisti di Morningstar assegnano alla società il giudizio massimo di 5 stelle, con un potenziale pari a +88% rispetto al valore intrinseco calcolato.

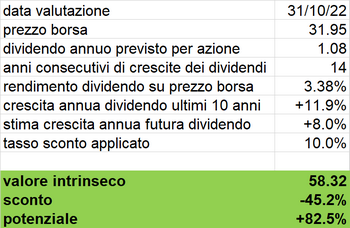

Applichiamo ora una valutazione del titolo sulla base del Dividend Discount Model (DDM). Questo sistema è un metodo usato per la valutazione dei titoli a dividendo. Secondo questo metodo, il valore intrinseco di una società è pari alla somma di tutti i dividendi futuri previsti, attualizzati al valore di oggi, secondo un tasso corretto per il rischio, e tenendo conto del fattore tempo.

Abbiamo considerato i seguenti parametri per il calcolo:

1) Dividendo attuale per azione: 1,08 dollari

2) Stima di crescita futura del dividendo: +8% annuo, valore conservativo, sulla base delle forti stime di crescita degli utili previsti per i prossimi anni

3) Tasso di sconto applicato: 10% annuo

Applicati questi criteri, otteniamo un valore intrinseco del titolo ad oggi pari a 58,32 dollari. Sulla base delle ultime quotazioni di borsa il titolo presenta oggi uno sconto pari al 45,2% rispetto al valore calcolato. Approfittiamo del momento favorevole e acquistiamo oggi questa società per il nostro portafoglio Top Analisti, come posizione a rendita crescente e forti potenziali per i prossimi anni.

Portafoglio ETF Italia

Descrizione portafoglio ETF Italia: Questo particolare portafoglio è composto esclusivamente da oltre 20 tra ETF e fondi chiusi, tutti quotati sulla borsa di Milano e facilmente negoziabili con qualsiasi banca o intermediario di trading online. Con oltre 40 cedole distribuite ogni anno ai partecipanti e operazioni di trading limitate, il portafoglio ETF Italia costituisce un potente e comodo strumento in grado di abbinare una rendita annua crescente a potenziali incrementi del capitale investito nel medio lungo termine, con una composizione bilanciata di azioni, obbligazioni, fondi immobiliari, materie prime e metalli preziosi. La facilità di utilizzo dello strumento ETF permette di costruire portafogli fortemente diversificati anche con piccole disponibilità, puntando su aree del mondo in forte crescita o su comparti specifici difficilmente raggiungibili con investimenti diretti. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata chiaramente la percentuale di investimento suggerita per ogni ETF. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni ETF con la stessa proporzione suggerita nel modello.

Movimenti di oggi per il portafoglio ETF Italia:

Vendite: nessuna

Nuovi acquisti: nessuno - ETF caldi (interessanti per coloro che iniziano a costruire un portafoglio o per mediare i corsi su posizioni già presenti): WisdomTree Emerging Markets Equity Income UCITS ETF, quotato a Milano con simbolo DEM.MI e codice Isin IE00BQQ3Q067, presente nel portafoglio ETF Italia con un controvalore pari al 6,2% del portafoglio ed un totale di 856 azioni. Segue analisi dettagliata dell'ETF.

Dividendo 7,6% annuo - Investire con un solo ETF su 500 società emergenti con i dividendi tra i più elevati nel mondo

Questo particolare ETF azionario è uno dei fondi del nostro portafoglio con le rendite da dividendo più elevate. Sulla base del nostro investimento, con un valore di borsa a venerdì scorso pari a 10.253 euro, l'importo complessivo che abbiamo percepito nelle ultime due cedole (gennaio 2022 e luglio 2022), ammonta a 581,7 euro, al netto delle imposte, in forte aumento rispetto allo stesso periodo del 2021. Il recente aumento porta il dividendo annuale al 7,6% sulle attuali quotazioni di borsa. Questo particolare ETF a replica fisica quotato a Milano investe nelle aziende a maggiore dividendo dei principali paesi emergenti, distribuendo contestualmente ai partecipanti due ricche cedole semestrali, in grado di produrre una rendita attestata ai massimi livelli di mercato. Alle attuali quotazioni, il price earning medio del fondo è pari a sole a 6,2 volte gli utili attesi per l'anno in corso, contro oltre 16 volte dell'indice S&P500, evidenziando valori particolarmente interessanti per nuovi investimenti, in un' ottica di accumulo. Questo strumento include in un unico portafoglio un ampio paniere di quasi 600 società leader per dividendo dei paesi emergenti, con investimenti selezionati in Taiwan, Cina, Hong Kong, India, Indonesia, Corea del Sud, Sud Africa, Brasile, ed altri paesi, privilegiando le singole società a dividendo più elevato. La novità di questo ETF è che i titoli inseriti nel portafoglio vengono pesati in base ai flussi previsti dei dividendi, a differenza della maggior parte dei fondi che pesano i titoli in base alla capitalizzazione di borsa. Operando con questa metodologia di selezione, si ottiene uno strumento più efficace, maggiormente indirizzato all'ottenimento di rendite complessive superiori. Su queste basi, considerate le forti prospettive economiche dei paesi emergenti, abbinate ai fondamentali e multipli particolarmente favorevoli, abbiamo destinato a questo ETF a dividendo una quota significativa pari al 6,2% del portafoglio.

Buoni dividendi a tutti!

Paolo CrociatoCon soli 19,99 euro mensili a mezzo carta di credito, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata.

clicca qui per abbonarti anche per un solo mese: ISCRIZIONE

Regola base: disciplina di investimento

|

Nessun commento:

Posta un commento