Approfittando della attuale situazione di mercato, acquistiamo oggi per i nostri portafogli tre nuovi ETF a prezzi scontati ed una società farmaceutica leader per dividendo, in corsa per il vaccino per il Covid-19.

La settimana appena trascorsa ha confermato l'andamento positivo dei principali mercati azionari internazionali, stimolati dal nuovo piano di rilancio dell'economia Usa proposto dal presidente Trump, che prevede una progressiva uscita dal lock-down. In aggiunta, dal fronte della ricerca sembrano provenire dati positivi, con diverse società farmaceutiche che sembrano molto vicine alla sperimentazione del vaccino o a farmaci mirati per la cura del coronavirus. In particolare, la società biotecnologica Moderna Inc (Nasdaq: MRNA), ha messo a segno un progresso record pari a +47,1% nell'ultima settimana, dopo aver ottenuto un premio dal governo americano di 483 milioni di dollari per accelerare il lancio su larga scala del vaccino per il Covid-19. La sperimentazione dovrebbe iniziare già nel secondo trimestre e Stephane Bancel, presidente della società, ha dichiarato: "Stiamo investendo ora sul processo di produzione su larga scala e crediamo che potremmo già fornire milioni di dosi entro il 2020". Sul fronte delle cure, i ricercatori dell' Univeristà di Chicago hanno registrato rapide guarigioni nei pazienti trattati con il farmaco Remdesivir, prodotto da Gilead Sciences Inc (Nasdaq: GILD). Le borse credono alla notizia e Gilead ha guadagnato +9,7% nella sola seduta di venerdì scorso.

Sulla scia del buon andamento del settore farmaceutico di queste settimane, nel report di oggi aumentiamo l'esposizione su una società leader mondiale del settore, che abbiamo inserito nel nostro portafoglio Top Analisti il 24 marzo 2020, e che segna già un guadagno di +26,2% in sole tre settimane. Nonostante il rialzo, l'azienda offre ancora elevati potenziali di crescita nel medio termine, abbinati ad un dividendo in costante aumento negli ultimi 10 anni. Per acquistare il titolo, utilizzeremo una parte della liquidità disponibile in cassa derivante dagli ultimi dividendi incassati.

Il settore dei farmaci è uno dei business più difensivi, capace di performare in modo costante anche durante le fasi di recessione o rallentamento economico. Anche nella attuale situazione di emergenza globale collegata al coronavirus i dati sembrano confermare il trend. I consumatori difficilmente riducono l'utilizzo di farmaci in caso di crisi, destinando piuttosto ad altri comparti eventuali tagli o risparmi di spesa. Secondo uno studio di Iqvia, il mercato mondiale dei farmaci è pari a 1,2 trilioni di dollari. Entro il 2023, si stima che questo valore possa superare 1,5 trilioni. Su queste basi, vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,8% annuo. Il price earning medio del portafoglio è pari a 15,1 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,9. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,9. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Potenziale portafoglio Top Analisti a 6-12 mesi: +31,6% (27,8% target medio analisti +3,8% dividendo medio) secondo le valutazioni medie di 12 analisti internazionali, con un rating medio dei titoli pari a BUY (2,1), in una scala da 1 Strong Buy a 5 Sell. Complessivamente, le 64 società che compongono il nostro modello Top Analisti mostrano un potenziale pari a +27,8% nella rilevazione odierna, a cui si aggiunge un dividendo medio del 3,8% annuo, per un totale di incremento stimato pari +31,6%.

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: PASSA AL LIVELLO 2

Acquisti: Utilizziamo parte della disponibilità liquida derivante dagli ultimi dividendi incassati e acquistiamo oggi PASSA AL LIVELLO 2. Segue analisi dettagliata del titolo.

Dividendo 4,1% in crescita da dieci anni - Un leader farmaceutico globale in corsa per il vaccino per il COVID-19

La scoperta di un vaccino in grado di fermare e risolvere in modo permanente e sicuro l'epidemia di coronavirus è diventata una priorità assoluta di tutti i grandi paesi del mondo, alle prese con una crisi economica tra le più gravi degli ultimi decenni. Su queste basi, è già partita una corsa miliardaria tra le grandi case farmaceutiche mondiali, sponsorizzata da tutti i maggiori governi e istituzioni internazionali che non vedono l'ora di debellare in modo definitivo questa emergenza globale. Il gigante farmaceutico che inseriamo oggi nel portafoglio, ha annunciato che sta lavorando a un potenziale vaccino COVID-19 in stretta collaborazione con una società tedesca che opera su nuovi tipi di trattamenti di immunoterapia. Lo sforzo congiunto, confermato tramite una lettera di intenti già firmata, vede entrambi i partner lavorare insieme su un vaccino a base di RNA che cercherà di impedire alle persone di contrarre il coronavirus. Questa collaborazione riunisce uno dei più grandi e affermati attori nel campo della biotecnologia farmaceutica con un'azienda più giovane che lavora in prima linea nelle terapie immunitarie basate sul RNA. Queste terapie non usano campioni del virus stesso, come fanno i vaccini tipici (in forma morta o indebolita, per far ripartire le difese naturali del corpo). Invece, fanno affidamento sull'RNA per dare il via alla produzione di proteine abbastanza simili al virus da innescare lo sviluppo del corpo di anticorpi efficaci contro il bersaglio reale. Questa partnership dovrebbe sfociare in un test clinico che potrebbe iniziare già in queste settimane. Entrambe le parti hanno esperienza in termini di lavoro sui vaccini a base di mRNA, e hanno iniziato a lavorare insieme su ricerca e sviluppo per creare trattamenti per l'influenza a partire dal 2018.

Descrizione del business: Fondata a Brooklyn nel 1849 ed oltre 88.000 dipendenti questa società è oggi la prima compagnia biofarmaceutica al mondo. Scopre, sviluppa, produce e distribuisce farmaci di qualità, sicuri ed efficaci, per il trattamento e la prevenzione delle malattie, sia di larga diffusione che rare, che colpiscono uomini e animali. I ricavi complessivi del 2019 ammontano ad oltre 51 miliardi di dollari annui. La società produce medicinali e vaccini in varie aree terapeutiche, inclusa la medicina interna, come il metabolismo cardiovascolare, terapia del dolore, oncologia, prodotti biologici, molecole, immunoterapie e biosimilari, medicinali sterili iniettabili e anti-infettivi, medicinali e vaccini in varie aree terapeutiche, come le malattie da pneumococco, meningococco e l'encefalite da zecche, biosimilari per malattie croniche immunitarie e infiammatorie, emofilia e malattie endocrine. L'azienda serve grossisti, rivenditori, ospedali, cliniche, agenzie governative, farmacie, nonché centri di controllo e prevenzione delle malattie. La società ha siglato numerosi accordi di collaborazione e co-promozione con altre importanti aziende farmaceutiche internazionali.

Trend del dividendo: La società ha incrementato il suo dividendo ogni anno negli ultimi 10 anni. Ai prezzi attuali di borsa, il dividendo è pari al 4,1% annuo, corrisposto in quattro rate trimestrali. Storicamente, il dividendo si è mosso da un minimo di 2,9% nei periodi di sopravvalutazione dei titolo ad un massimo di 4,3% nei periodi di maggiore sottovalutazione del titolo. Per ritornare in area di sopravvalutazione, il titolo dovrebbe crescere di +41% dai valori attuali.

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha incrementato gli utili di +8,7% annuo. Per i prossimi 5 anni gli analisti prevedono un trend stabile degli utili.

Multipli di borsa: Il price earning attuale del titolo è pari a 13,3 volte gli utili attesi per il 2020. La capitalizzazione attuale è pari a 199 miliardi, con un rapporto prezzo/ricavi pari a 3,9 volte.

Performance di borsa: Dal 30 giugno 1972 ad oggi il titolo ha messo a segno una performance complessiva pari a +4080%, corrispondente ad un rendimento pari a 8,1% annuo composto, a cui si sommano tutti i dividendi incassati nel periodo (fonte Morningstar). Ancora più elevati i risultati storici: il titolo è presente nelle prime venti posizioni della speciale classifica dei titoli più performanti a Wall Street dal 1957 al 2012, redatta da Jeremy Siegel, professore della Wharton University. Un solo dollaro investito nel 1957 in questa società ha raggiunto a fine 2012 la somma di 1072 dollari, con un rendimento record di 13,38% per 55 anni consecutivi! Nonostante i brillanti risultati conseguiti, il titolo quota oggi ad un livello inferiore del 14% rispetto ai massimi toccati in novembre di due anni fa, creando una interessante opportunità di ingresso sul titolo.

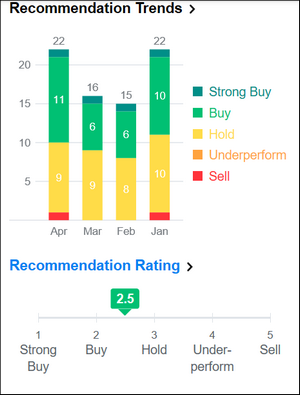

Giudizio degli analisti e valutazioni: Il giudizio medio dei 14 analisti e broker che seguono il titolo è pari a BUY (2,5) su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell), con un potenziale medio pari a +11% per i prossimi 12 mesi. In aggiunta, gli analisti di Morningstar, nelle ultime settimane stanno assegnando al titolo un rating pari a quattro stelle, con un potenziale pari a +19% rispetto al valore intrinseco calcolato. Su queste basi, aumentiamo oggi l'esposizione su questa società per il nostro portafoglio Top Analisti.

fonte Yahoo Finance

Portafoglio ETF Italia

Descrizione portafoglio ETF Italia: Questo particolare portafoglio è composto esclusivamente da oltre 20 tra ETF e fondi chiusi, tutti quotati sulla borsa di Milano e facilmente negoziabili con qualsiasi banca o intermediario di trading online. Con oltre 40 cedole distribuite ogni anno ai partecipanti e operazioni di trading limitate, il portafoglio ETF Italia costituisce un potente e comodo strumento in grado di abbinare una rendita annua crescente a potenziali incrementi del capitale investito nel medio lungo termine, con una composizione bilanciata di azioni, obbligazioni, fondi immobiliari, materie prime e metalli preziosi. La facilità di utilizzo dello strumento ETF permette di costruire portafogli fortemente diversificati anche con piccole disponibilità, puntando su aree del mondo in forte crescita o su comparti specifici difficilmente raggiungibili con investimenti diretti. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata chiaramente la percentuale di investimento suggerita per ogni ETF. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni ETF con la stessa proporzione suggerita nel modello.

Movimenti di oggi per il portafoglio ETF Italia:

Vendite: PASSA AL LIVELLO 2

Nell'attuale situazione di mercato in cui le rendite costituiscono una componente più importante nella performance complessiva, e considerato che questi tre fondi non distribuiscono dividendi, preferiamo vendere oggi per ridurre il rischio del modello e aumentare l'esposizione su ETF che prevedono dividendi regolari e sostenibili per il nostro portafoglio.

Nuovi acquisti: Utilizziamo il controvalore derivante dalle vendite e la liquidità disponibile in portafoglio, derivante dagli ultimi dividendi incassati e acquistiamo oggi:

ETF 1 PASSA AL LIVELLO 2. Questo particolare ETF a cedola trimestrale è uno degli ETF più performanti del nostro portafoglio, ed investe in un paniere formato da cento società americane campioni del dividendo, che hanno messo a segno una crescita di almeno 20 anni consecutivi dei dividendi. Molte delle società contenute in questo fondo fanno anche singolarmente parte del nostro portafoglio Top Analisti e questo ETF può costituire un modo efficace per investire in un largo paniere di società leader per dividendo con un unico strumento quotato a Milano. Il fondo dovrebbe essere in grado di remunerare ogni anno i partecipanti con dividendi crescenti, di pari passo all’incremento delle cedole sottostanti.

ETF 2 PASSA AL LIVELLO 2. Questo particolare ETF a cedola trimestrale investe in un paniere formato da cento società internazionali leader per dividendo, con una storia di almeno dieci anni consecutivi di crescite o stabilità dei dividendi. Investendo in società quotate su tutte le principali borse internazionali, questo fondo può costituire anche da solo un portafoglio diversificato che punti a rendite superiori e crescenti nel tempo.

ETF 3 PASSA AL LIVELLO 2. Questo ETF a cedola trimestrale investe sulle 600 società emergenti a più alto dividendo nel mondo. A differenza di molti ETF che pesano i titoli in base alla capitalizzazione di mercato, questo fondo usa una ponderazione in base all'entità del dividendo distribuito, con un risultato che aumenta maggiormente il rendimento medio cedolare.

Portafoglio Top Dividend

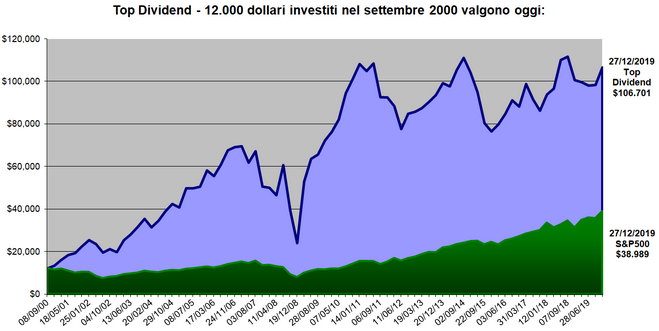

Rendimento medio 12,5% annuo - Il portafoglio di dieci titoli ad alto dividendo

Descrizione portafoglio Top Dividend: Questo particolare portafoglio mira a raggiungere una redditività superiore, ed è composto costantemente dai dieci titoli americani con il dividendo più elevato. Complessivamente, il modello offre livelli cedolari elevati, con un rendimento medio annuo pari al 12,5% ed un price earning medio pari a 8,6 volte. Secondo i dati di Back Test, dalla partenza di settembre 2000 ad oggi, il portafoglio ha messo a segno un rendimento pari al 11,9% annuo composto, contro una performance dell'indice S&P500 pari al 6,2% annuo nello stesso periodo. Il rendimento cumulativo del modello è stato pari a +773%, contro +194% realizzato dall'indice S&P500 nello stesso periodo. Con una redditività elevata, e una media di oltre 40 cedole annue distribuite ai partecipanti, Top Dividend si propone di ottenere un mix di dividendi e performance superiori nel corso di un intero ciclo di mercato.

Movimenti per il portafoglio Top Dividend: Sulla base dei dividendi, tutti i dieci titoli selezionati martedì 7 aprile 2020 restano confermati per il mese in corso, e sono da mantenere in portafoglio senza variazioni fino a martedì 5 maggio 2020, data del prossimo aggiornamento mensile.

Buone performance a tutti!

Paolo Crociato

Con soli 19,99 euro mensili a mezzo carta di credito, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata.

clicca qui per abbonarti anche per un solo mese: ISCRIZIONE

Nessun commento:

Posta un commento