La settimana appena trascorsa è stata caratterizzata da nuovi record per i nostri portafogli, sulla scia del buon andamento di Wall Street, dopo la firma dell'accordo con la Cina, che apre nuove prospettive di sviluppo economico a livello globale. In questo contesto, l'indice S&P500 ha chiuso venerdì scorso a 3329,62 punti, con un progresso di +47,4% negli ultimi tre anni (vedi grafico sopra). In particolare, ben 22 società appartenenti al nostro modello Top Analisti hanno messo a segno guadagni di oltre il 3% nelle ultime cinque sedute. Tra queste, spicca il forte balzo in avanti di Albemarle Corporation, quotata al Nyse con simbolo ALB e codice ISIN US0126531013, con un rialzo di +12,5% da venerdì scorso. Fondata nel 1994 ed oltre 5900 dipendenti, questa società, ha incrementato il suo dividendo per 25 anni consecutivi e opera nel settore del litio, componente fondamentale per le batterie delle auto elettriche. Attualmente il 40% della domanda mondiale di litio deriva dalle auto elettriche. Secondo i dati forniti da Roskill, le prospettive per il litio continueranno a brillare per i prossimi anni, con una crescente richiesta da parte delle aziende che producono batterie per alimentare auto elettriche, computer portatili e altri dispositivi high-tech, per un aumento previsto di oltre 650% entro il 2027. Nonostante il forte rialzo settimanale, manteniamo il titolo in portafoglio con un rating BUY. Il giudizio medio dei 15 analisti e broker che seguono il titolo è pari a HOLD (2,6) su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell) con un target medio pari a +47% per i prossimi 6-12 mesi. In aggiunta, nelle ultime settimane gli analisti di Morningstar hanno assegnato al titolo un rating di quattro stelle, con un potenziale pari a +48% rispetto al valore intrinseco calcolato.

Nonostante le forti crescite delle ultime settimane, riusciamo ancora ad identificare un ristretto numero di società sottovalutate, che per varie ragioni non hanno partecipato agli ultimi rallies a Wall Street. In questo contesto, reinvestiamo oggi una parte della liquidità disponibile in conto, su due aziende multinazionali, che presentano rispettivamente ben 44 anni e 36 anni consecutivi di aumenti del dividendo, con un price earning di sole 10 volte gli utili, contro le 18 volte dell'indice S&P500. I due nuovi investimenti di oggi dovrebbero produrre da subito un incremento della rendita del portafoglio di circa 85 dollari annui.

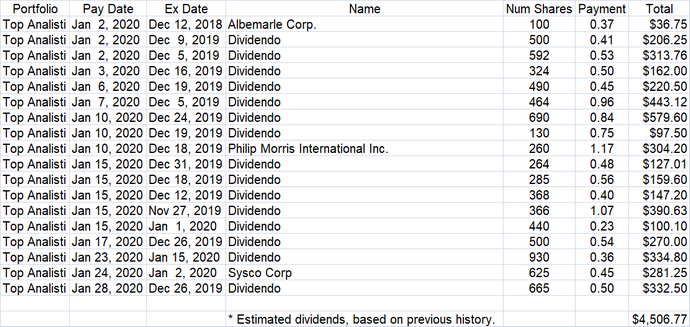

Top Analisti - Prospetto dei dividendi attesi per gennaio 2020

(per visualizzare tutti i nomi dei titoli PASSA AL LIVELLO 2)

Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,3% annuo. Il price earning medio del portafoglio è pari a 16,4 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,7. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,8. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Potenziale portafoglio Top Analisti a 6-12 mesi: +10,3% (6,9% target medio analisti +3,4% dividendo medio) secondo le valutazioni medie di 12 analisti internazionali, con un rating medio dei titoli pari a BUY (2,2), in una scala da 1 Strong Buy a 5 Sell. Complessivamente, le 64 società che compongono il nostro modello Top Analisti mostrano un potenziale pari a +6,9% nella rilevazione odierna, a cui si aggiunge un dividendo medio del 3,3% annuo, per un totale di incremento stimato pari +10,3%.

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: PASSA AL LIVELLO 2

Acquisti: utilizziamo la disponibilità derivante dagli ultimi dividendi incassati e acquistiamo oggi:

1) PASSA AL LIVELLO 2, portando il totale a 500 azioni, per un controvalore pari a 1% del portafoglio.

2) PASSA AL LIVELLO 2, portando il totale a 156 azioni, per un controvalore pari a 0,5% del portafoglio.

Dividendo 5,4% e 36 anni consecutivi di crescite per un leader globale dei media

Descrizione del business: Fondata nel 1983 ed oltre 262.000 dipendenti, questa società fornisce servizi di telecomunicazione, media e tecnologia in tutto il mondo. L'azienda opera attraverso quattro segmenti. Il primo segmento fornisce servizi wireless, cablati, video, a banda larga e Internet; servizi di intrattenimento video che utilizzano opzioni satellitari, basate su IP e streaming; servizi di programmazione audio per clienti residenziali e commerciali. Questo segmento vende anche telefoni, computer abilitati wireless e schede dati wireless fabbricati da vari fornitori per l'utilizzo con servizi voce e dati dell'azienda, oltre a vari accessori, come custodie e dispositivi vivavoce attraverso i negozi, agenti diretti e negozi al dettaglio di terze parti. Il secondo segmento produce, distribuisce e concede in licenza principalmente programmazioni televisive e film; distribuisce prodotti di home entertainment in formati fisici e digitali; produce e distribuisce giochi per cellulari e console e prodotti di consumo. Gestisce anche reti via cavo, televisioni a pagamento premium multicanale e servizi over-the-top e media digitali. Il terzo segmento offre servizi di intrattenimento video e di programmazione audio principalmente per clienti residenziali; servizi di pay-TV, compresi contenuti video sportivi in HD; servizi wireless postpagati e prepagati, oltre a vendere vari telefoni tramite negozi, agenti e negozi al dettaglio di proprietà di proprietà dell'azienda. Il quarto segmento offre servizi di pubblicità digitale.

Trend del dividendo: La società ha incrementato il suo dividendo ogni anno negli ultimi 36 anni. Il dividendo attuale è pari al 5,4% annuo, corrisposto in quattro rate trimestrali.

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha incrementato gli utili di +8,9% annuo. Per i prossimi 5 anni gli analisti prevedono un aumento degli utili di +4,2% annuo, confermando il trend positivo di sviluppo.

Multipli di borsa: Il price earning attuale del titolo è pari a sole 10,6 volte gli utili attesi per il 2020, uno dei livelli più bassi tra le grandi aziende quotate a Wall Street. La capitalizzazione attuale è pari a 280 miliardi, con un rapporto prezzo/ricavi pari a 1,5 volte.

Giudizio degli analisti e valutazioni: Il giudizio medio dei 14 analisti e broker che seguono il titolo è pari a BUY (2) su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell). Su queste basi, acquistiamo ulteriormente oggi, aumentando l'esposizione sulla società nel portafoglio Top Analisti.

Dividendo 3,4% e 44 anni consecutivi di crescite per un gigante della salute

Il settore dei farmaci è uno dei business con caratteristiche più difensive, capace di performare in modo costante anche nel caso di eventuali recessioni o rallentamenti economici. I consumatori difficilmente riducono l'utilizzo in caso di crisi economiche, destinando piuttosto ad altri comparti eventuali tagli o risparmi di spesa. In aggiunta, la popolazione mondiale sta progressivamente invecchiando, con un aumento della vita media, generando una tendenza ad una maggiore domanda di farmaci. Secondo un recente studio di Iqvia, il mercato mondiale dei farmaci è pari a 1,2 trilioni di dollari. Entro il 2023, si stima che questo valore possa superare 1,5 trilioni.

Descrizione del business: Fondata nel 1901 ed oltre 400.000 dipendenti, questa multinazionale gestisce un network globale di oltre 138.000 farmacie nel mondo, situate tra Stati Uniti, Irlanda, Norvegia, Svezia, Olanda, Regno Unito, Italia e altre Cina, uno dei mercati più promettenti a livello globale. La divisione europea di questa azienda è uno dei più grossi distributori farmaceutici e fornisce medicinali, altri prodotti sanitari e servizi a oltre 110 mila farmacie, medici, centri sanitari e ospedali da 350 centri di distribuzione in 19 paesi. I ricavi complessivi ammontano ad oltre 130 miliardi di dollari annui.

Trend del dividendo: La società ha incrementato il suo dividendo ogni anno negli ultimi 44 anni. Il dividendo attuale è pari al 3,4% annuo, corrisposto in quattro rate trimestrali.

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha incrementato gli utili di +13,3% annuo. Per i prossimi 5 anni gli analisti prevedono un aumento degli utili pari al 2,2% annuo.

Multipli di borsa: Il price earning attuale del titolo è pari a sole 9 volte gli utili attesi per il 2020. La capitalizzazione attuale è pari a 48 miliardi, con un rapporto prezzo/ricavi pari a 0,35 volte.

Giudizio degli analisti e valutazioni: Il giudizio medio dei 16 analisti e broker che seguono il titolo è pari a HOLD (3,3) su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell). Nelle ultime settimane gli analisti di Morningstar hanno assegnato al titolo un rating elevato, pari a quattro stelle, con un potenziale pari a +19% rispetto al valore intrinseco calcolato. In aggiunta, nei mesi scorsi una importante società specializzata in fusioni, acquisizioni e private equity ha segnalato questa azienda come possibile target per una privatizzazione, evidenziando un valore intrinseco superiore di circa il 35% rispetto alle attuali quotazioni di borsa. Qualora questa previsione dovesse concretizzarsi, si tratterebbe della maggiore operazione mai realizzata a Wall Street. Su queste basi, acquistiamo ulteriormente oggi, aumentando l'esposizione sulla società nel portafoglio Top Analisti.

La seconda parte del report di oggi è dedicata all'aggiornamento del nostro portafoglio ETF Italia, il modello composto da ETF quotati a Milano con revisione settimanale.

Portafoglio ETF Italia

Descrizione portafoglio ETF Italia: Questo particolare portafoglio è composto esclusivamente da oltre 20 tra ETF e fondi chiusi, tutti quotati sulla borsa di Milano e facilmente negoziabili con qualsiasi banca o intermediario di trading online. Con oltre 40 cedole distribuite ogni anno ai partecipanti e operazioni di trading limitate, il portafoglio ETF Italia costituisce un potente e comodo strumento in grado di abbinare una rendita annua crescente a potenziali incrementi del capitale investito nel medio lungo termine, con una composizione bilanciata di azioni, obbligazioni, fondi immobiliari, materie prime e metalli preziosi. La facilità di utilizzo dello strumento ETF permette di costruire portafogli fortemente diversificati anche con piccole disponibilità, puntando su aree del mondo in forte crescita o su comparti specifici difficilmente raggiungibili con investimenti diretti. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata chiaramente la percentuale di investimento suggerita per ogni ETF. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni ETF con la stessa proporzione suggerita nel modello.

Movimenti di oggi per il portafoglio ETF Italia:

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: reinvestiamo la liquidità disponibile dagli ultimi dividendi incassati e acquistiamo ulteriori 30 azioni PASSA AL LIVELLO 2, portando il controvalore al 6,2% del portafoglio ed un totale di 670 azioni.

Dividendo 4% annuo - Come investire sulle 600 società emergenti a più alto dividendo nel mondo con un solo ETF

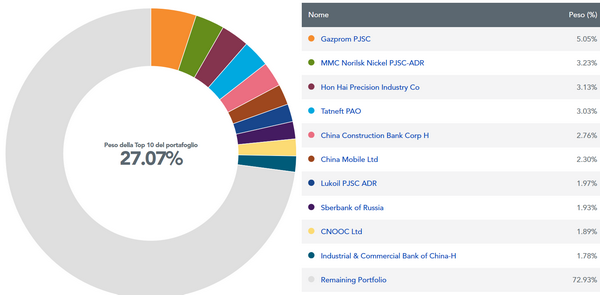

Questo particolare fondo ad alto rendimento, ha messo a segno un progresso pari a +24,8% dal nostro inserimento in portafoglio, tra crescite e dividendi maturati. In aggiunta, la scorsa settimana abbiamo incassato il dividendo semestrale su questo ETF, che ci permette di investire sulle più interessanti società a dividendo dei paesi emergenti. Sulla base delle ultime due cedole percepite, il rendimento a si attesta al 4% annuo. Investendo in quasi 600 società di diversi paesi, il nuovo ETF che analizziamo oggi risulta ben diversificato, e può essere utilizzato per costruire un portafoglio azionario a rendita che punti a crescite superiori in un'ottica di lungo termine. Questo particolare fondo, ha messo a segno un progresso pari a +24,8% dal nostro inserimento in portafoglio, tra crescite e dividendi maturati.

Secondo il Fondo Monetario Internazionale, le crescite economiche previste più sostenute per i prossimi anni rimangono tutte assegnate ai paesi emergenti. India e Cina sono le economie con le maggiori crescite per i prossimi anni. In sintesi, secondo gli economisti, i mercati emergenti rappresentano una delle migliori opportunità di investimento a lungo termine a livello globale, con oltre l’85% della popolazione mondiale concentrata in questi paesi. Dall’inizio del millennio, tali mercati hanno rappresentato il 54% della crescita globale. Nonostante i dati positivi, le borse di queste aree del mondo appaiono ancora sottovalutate rispetto a quelle delle economie avanzate, con un price earning medio intorno a 10 volte gli utili attesi per l'anno in corso, contro circa 18 volte gli utili dei principali listini internazionali. In sintesi, ci troviamo in una situazione di crescite economiche più elevate abbinate a multipli più favorevoli e di conseguenza con dividendi più sostenibili. In questo contesto, i paesi emergenti restano un posto interessante dove investire per ottenere potenziali crescite superiori nel lungo termine. Su queste basi, abbiamo investito una parte significativa del portafoglio ETF in queste aree del mondo, con una preferenza per i titoli a rendita elevata. In particolare, questo ETF quotato a Milano investe nelle società a maggiore dividendo dei paesi emergenti, distribuendo contestualmente ai partecipanti una ricca cedola semestrale in grado di produrre una rendita attestata ai massimi livelli di mercato. Il fondo presenta attualmente una redditività media da dividendo pari al 5% annuo, di cui circa 4% distribuito ai partecipanti come dividendo. Questo particolare strumento include in un unico portafoglio un ampio paniere di circa 597 società leader per dividendo dei paesi emergenti, con investimenti selezionati in Taiwan, Cina, India, Russia, Sud Africa, Brasile, Tailandia, Malesia, Corea del Sud, Turchia ed altri paesi, privilegiando le singole società a dividendo più elevato.

I 10 titoli principali del fondo

La novità di questo strumento è che i titoli inseriti nel portafoglio vengono pesati in base ai flussi previsti dei dividendi, a differenza di altri ETF che considerano la capitalizzazione di borsa. Operando con questa metodologia di selezione, si ottiene uno strumento più efficace, maggiormente indirizzato all'ottenimento di rendite complessive superiori. Su queste basi, considerate le forti prospettive economiche dei paesi emergenti, reinvestiamo oggi la liquidità del portafoglio derivante dagli ultimi dividendi incassati, aumentando l'esposizione su questo strumento.

Portafoglio Top Dividend

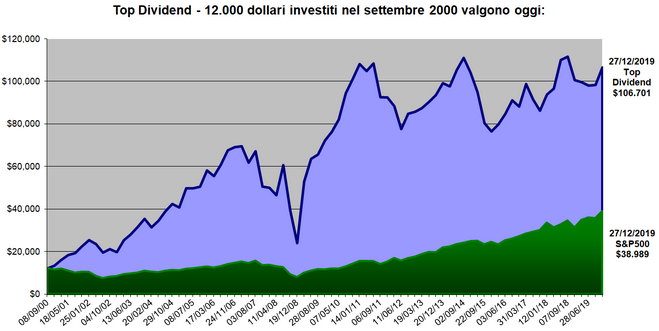

Rendimento medio 9,2% annuo - Il portafoglio di dieci titoli ad alto dividendo

Descrizione portafoglio Top Dividend: Questo particolare portafoglio mira a raggiungere una redditività superiore, ed è composto costantemente dai dieci titoli americani con il dividendo più elevato. Complessivamente, il modello offre livelli cedolari elevati, con un rendimento medio annuo pari al 9,2% ed un price earning medio pari a 11 volte, rispetto ai multipli offerti dall’indice S&P500, che presenta dividendi a 1,9%, ed un price earning a 18 volte. Secondo i dati di Back Test, dalla partenza di settembre 2000 ad oggi, il portafoglio ha messo a segno un rendimento pari al 11,7% annuo composto, contro una performance dell'indice S&P500 pari al 5,9% annuo nello stesso periodo. Il rendimento cumulativo del modello è stato pari a +703%, contro +194% realizzato dall'indice S&P500 nello stesso periodo. Secondo i dati di Back Test, dalla partenza di settembre 2000 ad oggi, il portafoglio ha messo a segno un rendimento pari al 11,9% annuo composto, contro una performance dell'indice S&P500 pari al 6,2% annuo nello stesso periodo. Il rendimento cumulativo del modello è stato pari a +773%, contro +194% realizzato dall'indice S&P500 nello stesso periodo. Con una redditività elevata, e una media di oltre 40 cedole annue distribuite ai partecipanti, Top Dividend si propone di ottenere un mix di dividendi e performance superiori nel corso di un intero ciclo di mercato.

Movimenti per il portafoglio Top Dividend: Sulla base dei dividendi, tutti i dieci titoli selezionati martedì 14 gennaio 2020 restano confermati per il mese in corso, e sono da mantenere in portafoglio senza variazioni fino a martedì 11 febbraio 2020, data del prossimo aggiornamento mensile.

Buone performance a tutti!

Paolo Crociato

Con soli 19,99 euro mensili a mezzo carta di credito, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata.

clicca qui per abbonarti anche per un solo mese: ISCRIZIONE

Regola base: disciplina di investimento

|

Nessun commento:

Posta un commento