Che capitale serve per vivere di rendita? Ci sono diversi modi per costruire una rendita passiva crescente. Obiettivo principale dei nostri portafogli è quello di ottenere nel tempo una completa indipendenza finanziaria e una rendita passiva crescente investendo in titoli di qualità a dividendo. Per semplificare la pianificazione finanziaria dei nostri lettori e per prendere maggiore confidenza con i piani finanziari per la costruzione di una rendita passiva, abbiamo costruito un semplice foglio Excel che permette di personalizzare i vari campi che servono per sviluppare i calcoli e conteggi. Il foglio Excel, denominato "calcolatore rendita passiva" presenta di default una sere di valori predefiniti, che possono essere personalizzati a piacimento, come il patrimonio disponibile ad inizio dei prelievi, l'età ad inizio prelievi, l' importo mensile della rendita desiderata, il rendimento ipotizzato del patrimonio e il tasso di inflazione ipotizzato. Leggi l'approfondimento su dividendi.org e scarica gratuitamente il file.

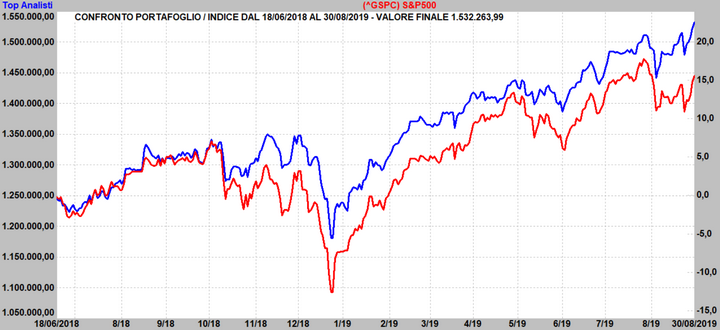

La settimana appena trascorsa ha fatto segnare un nuovo massimo storico per il nostro portafoglio Top Analisti, che ha beneficiato del rimbalzo di Wall Street e del cambio favorevole tra dollaro ed euro. In particolare, ben 26 società presenti nel modello hanno registrato guadagni superiori al 4% nelle ultime cinque giornate, con Dover Corporation (DOV) e United Technology (UTX) che sono stati i titoli migliori, con aumenti rispettivamente di +7,9% e +7%. Fondata nel 1955 ed oltre 29.000 dipendenti, Dover è uno dei maggiori conglomerati industriali a livello mondiale e produce tra gli altri, attrezzature per la movimentazione come verricelli, macchinari per costruzione, attrezzature per la demolizione, parti idrauliche, strumenti di automazione industriale, prodotti e servizi per la refrigerazione, stoccaggio, confezionamento e preparazione di prodotti alimentari, prodotti per la marcatura industriale e sistemi di codifica per diversi mercati. Produce inoltre produce frese in diamante policristallino utilizzate in trivelle per pozzi di petrolio e gas. La società è una grande public company, ed al suo interno operano oltre 40 aziende competitive con forte propensione alla crescita, impegnate nella fabbricazione e commercializzazione di apparecchiature e prodotti specialistici in tutto il mondo. Il titolo vanta un lungo track record di ben 63 anni consecutivi di aumenti del dividendo classificandosi al secondo posto assoluto tra le oltre 5000 aziende quotate a Wall Street. Dopo i recenti rialzi, manteniamo il titolo in portafoglio con rating Hold. Il grafico sopra evidenzia l'andamento del portafoglio Top Analisti dallo scorso anno ad oggi (linea blu Top Analisti, e linea rossa borsa Usa, indice S&P500).

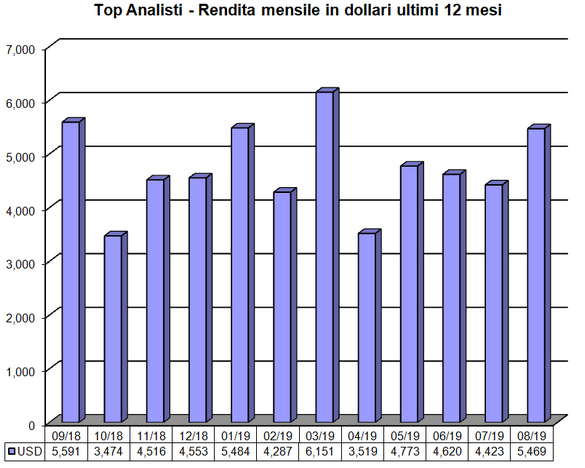

Analizziamo ora nel dettaglio i flussi dei dividendi in entrata per il nostro portafoglio Top Analisti relativi al mese di appena trascorso. In particolare, abbiamo incassato in agosto un totale di 22 dividendi, per un controvalore pari a 5.469 dollari, portando il totale complessivo dei dividendi a 56.858 dollari percepiti negli ultimi 12 mesi (settembre 2018 - agosto 2019), in costante incremento rispetto ai 28.771 dollari incassati nel 2010. Il dato conferma il trend di crescita cedolare per il modello in atto già da diversi anni, in linea con i nostri obiettivi di produrre nel tempo una rendita passiva crescente, investendo in un ristretto gruppo di società internazionali leader, caratterizzate da lunghi track record di aumenti di utili e dividendi. La nostra analisi evidenzia un dato significativo: negli ultimi 9 anni i dividendi che abbiamo incassato per il portafoglio Top Analisti hanno contribuito per il 40% della performance complessiva, confermando l'importanza della componente cedole per i risultati di lungo termine. Con oltre 60 aziende internazionali leader a dividendo, la rendita complessiva generata dal nostro portafoglio è cresciuta di +98% dal 2010 ad oggi, senza apporti di nuova liquidità e reinvestendo esclusivamente i dividendi percepiti. L'aumento della rendita ha evidenziato un andamento costante, con crescite stabili indipendentemente dalle oscillazioni di breve termine degli indici azionari. Dopo questi incrementi, il nostro rendimento è attestato ora al 8,2% annuo calcolato sui prezzi di acquisto (yield on cost), e al 3,5% sulle attuali quotazioni di borsa. Per raggiungere questi obiettivi, in questi anni, abbiamo interamente reinvestito tutte le rendite percepite in nuove società ad elevato dividendo, sfruttando il potente effetto leva generato dall'interesse composto.

Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,5% annuo. Il price earning medio del portafoglio è pari a 15,9 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,9. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,9. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato.

Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato).

Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Potenziale portafoglio Top Analisti a 6-12 mesi: +15,4% (11,9% target medio analisti +3,5% dividendo medio) secondo le valutazioni medie di 12 analisti internazionali, con un rating medio dei titoli pari a BUY (2,1), in una scala da 1 Strong Buy a 5 Sell. Complessivamente, le 64 società che compongono il nostro modello Top Analisti mostrano un potenziale pari a +11,9% nella rilevazione odierna, a cui si aggiunge un dividendo medio del 3,5% annuo, per un totale di incremento stimato pari +15,4%.

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: nessuna

Nuovi acquisti: 10 azioni PASSA AL LIVELLO 2, tramite reinvestimento della liquidità disponibile in portafoglio derivante dagli ultimi dividendi incassati. Dopo l'acquisto di oggi il totale su questa posizione passa a 260 azioni, per un controvalore pari a 1,1% del portafoglio.

Dividendo record 6,3% e rating BUY dagli analisti per un leader mondiale nel settore del tabacco

La scorsa settimana, questa importante multinazionale ha comunicato di aver iniziato le trattative per una possibile fusione con un'altra società del settore, che porterebbe alla creazione di un colosso da oltre 200 miliardi di capitalizzazione. La notizia ha creato qualche timore tra gli investitori che questa operazione, una volta completata, possa in qualche modo diluire il valore del titolo per gli azionisti. Su queste basi, la società si è mossa in controtendenza nelle ultime sedute, con una decisa flessione del 10% nelle ultime cinque sedute di borsa. Il movimento tuttavia non sembra avere una motivazione giustificata dagli ottimi fondamentali e dai dividendi elevati e gli analisti confermano i giudizi positivi sul titolo, con un rating BUY e forti potenziali di crescita per i prossimi anni. Su queste basi utilizziamo il contante disponibile in cassa per aumentare oggi l'esposizione su questa società, che è stata uno degli investimenti più performanti a Wall Street negli ultimi decenni.

Descrizione del business: Questa società, attraverso le sue controllate, è il leader mondiale nel settore delle sigarette ed altri prodotti del tabacco. L' azienda detiene circa il 16% del mercato mondiale delle sigarette al di fuori degli Stati Uniti, o il 28,1% escludendo Cina e Stati Uniti. In termini di quote di mercato, si tratta della società numero uno per volume in 13 dei primi 30 mercati e la seconda in altri nove.

Trend del dividendo: La società ha incrementato il suo dividendo ogni anno negli ultimi 11 anni. Il prossimo dividendo è atteso e conferma il lungo trend di aumenti delle cedole. Il nuovo dividendo attuale è pari al 6,3% annuo, corrisposto in quattro rate trimestrali e potrebbe aumentare ulteriormente già a partire dal prossimo mese. Negli ultimi 10 anni il tasso di crescita del dividendo è stato uno dei più elevati all'interno del nostro portafoglio, con un aumento pari al 16% annuo composto. Ipotizzando per il futuro gli stessi tassi di crescita conseguiti nell’ultimo decennio, tra dieci anni il dividendo sugli attuali prezzi di borsa (yield on cost) potrebbe facilmente raggiungere e superare il 10% annuo. Storicamente, il dividendo per questa società si è mosso da un minimo del 3% nei momenti di maggiore sopravvalutazione del titolo, ad un massimo del 5% nei momenti di maggiore sottovalutazione del titolo. L'attuale dividendo, pari al 6,3% mostra un forte sconto del titolo rispetto alle medie storiche. Per raggiungere nuovamente l'area di sopravvalutazione il titolo dovrebbe più che raddoppiare dai livelli attuali.

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha incrementato gli utili del 2% annuo. Per i prossimi 5 anni gli analisti prevedono una continuazione del trend positivo, con una crescita degli utili pari al 5,7% annuo.

Multipli di borsa: Il price earning attuale del titolo è pari a 12,7 volte gli utili attesi per il 2019. La capitalizzazione attuale è pari a 114 miliardi, con un rapporto prezzo/ricavi pari a 3,8 volte.

Multipli di borsa: Il price earning attuale del titolo è pari a 12,7 volte gli utili attesi per il 2019. La capitalizzazione attuale è pari a 114 miliardi, con un rapporto prezzo/ricavi pari a 3,8 volte.

Giudizio degli analisti e valutazioni: Il giudizio medio dei 17 analisti e broker che seguono il titolo è pari a 2,1 (BUY) con un target medio pari a +33% per i prossimi 12 mesi, a cui si aggiunge il ricco dividendo del 6,3%. In aggiunta, gli analisti di Morningstar stanno assegnando al titolo il rating di massimo di cinque stelle, con un potenziale di +41% rispetto al valore intrinseco calcolato. Su queste basi, approfittiamo delle quotazioni favorevoli in borsa e aumentiamo l'esposizione sul titolo reinvestendo il controvalore disponibile derivante dagli ultimi dividendi incassati nel portafoglio Top Analisti.

Portafoglio ETF Italia

La seconda parte del report di oggi è dedicata all'aggiornamento del nostro portafoglio ETF Italia, il modello composto da ETF quotati a Milano con revisione settimanale.

Descrizione portafoglio ETF Italia: Questo particolare portafoglio è composto esclusivamente da oltre 20 tra ETF e fondi chiusi, tutti quotati sulla borsa di Milano e facilmente negoziabili con qualsiasi banca o intermediario di trading online. Con oltre 40 cedole distribuite ogni anno ai partecipanti e operazioni di trading limitate, il portafoglio ETF Italia costituisce un potente e comodo strumento in grado di abbinare una rendita annua crescente a potenziali incrementi del capitale investito nel medio lungo termine, con una composizione bilanciata di azioni, obbligazioni, fondi immobiliari, materie prime e metalli preziosi. La facilità di utilizzo dello strumento ETF permette di costruire portafogli fortemente diversificati anche con piccole disponibilità, puntando su aree del mondo in forte crescita o su comparti specifici difficilmente raggiungibili con investimenti diretti. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata chiaramente la percentuale di investimento suggerita per ogni ETF. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni ETF con la stessa proporzione suggerita nel modello.

Movimenti di oggi per il portafoglio ETF Italia:

Vendite: nessuna

Nuovi acquisti: nessuno - ETF caldi (interessanti per coloro che iniziano a costruire un portafoglio o per mediare i corsi su posizioni già presenti): PASSA AL LIVELLO 2, presente nel modello ETF Italia con un controvalore pari a 14% del portafoglio ed un totale di 850 azioni. Segue analisi dettagliata dell'ETF.

Getty Images

Investire in immobili e incassare la rendita da affitti con un ETF specializzato a cedola trimestrale

Venerdì scorso abbiamo incassato il dividendo trimestrale su un particolare ETF a rendita che punta sul settore immobiliare a livello internazionale e che rappresenta attualmente la maggiore partecipazione del nostro portafoglio ETF Italia. Investire in immobili incassando regolarmente le rendite da affitti costituisce una delle forme più utilizzate per la creazione di rendite periodiche crescenti, abbinate alle potenziali rivalutazioni degli immobili nel medio lungo termine. Considerata la diversificazione su varie tipologie di immobili situati nei maggiori paesi del mondo questo ETF costituisce un efficace strumento a rendita per ottenere una ampia esposizione al settore immobiliare senza l'onere gestionale di possedere immobili a livello diretto. Sulla base delle ultime distribuzioni, la rendita annuale da dividendo per questo ETF si attesta al 3,5% annuo.

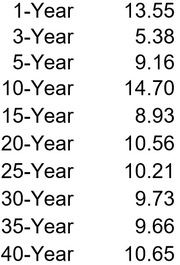

Storicamente i fondi immobiliari hanno ottenuto performance superiori agli indici di borsa, con una minore volatilità. Numerosi studi hanno dimostrato che inserendo questi strumenti in un portafoglio composto da azioni ed obbligazioni si riducono i rischi complessivi e si ottiene maggiore stabilità. I risultati di lungo termine confermano questo trend: dal 1979 ad oggi l'indice FTSE Nareit US Real Estate, che misura la performance dei maggiori fondi immobiliari americani, ha messo a segno un rendimento del 10,65% annuo composto, suddiviso tra affitti ed incrementi di capitale. Su queste basi, un capitale di 10.000 dollari investito in settembre 1978 sull' indice e reinvestendo costantemente i dividendi percepiti, è diventato oggi ben 572.870 dollari, con una performance record pari a +5.628%.

Performance annua composta FTSE Nareit US Real Estate

Questo ETF punta interamente sul settore immobiliare, e ci permette di investire in un pacchetto di immobili prestigiosi in tutto il mondo in maniera diversificata, ottenendo contestualmente una rendita stabile derivante dagli affitti. L'ETF investe attualmente in un paniere di oltre 300 società immobiliari e REIT di diversi paesi, tra cui, Stati Uniti, Hong Kong, Singapore, Giappone, Francia, Regno Unito e Canada, con un dividendo annuo di almeno il 2%. I REIT (Real Estate Investment Trust) sono società che possiedono e gestiscono immobili che producono redditi da locazioni. Per mantenere lo status, che permette forti sconti fiscali, i REIT devono distribuire annualmente agli azionisti almeno il 90% del loro utile tassabile, ottenuto per almeno il 75% da locazioni, mutui e vendite di immobili. Investendo sui Reit, i partecipanti possono quindi contare su un trattamento prioritario nella distribuzione delle rendite da affitti. A causa della ampia diversificazione e della stabilità dei flussi di rendita, questo ETF costituisce uno degli elementi chiave per investire nel settore immobiliare tramite il nostro portafoglio ETF Italia.

Portafoglio Top Dividend

Rendimento medio 8,5% annuo - Il portafoglio di dieci titoli ad alto dividendo

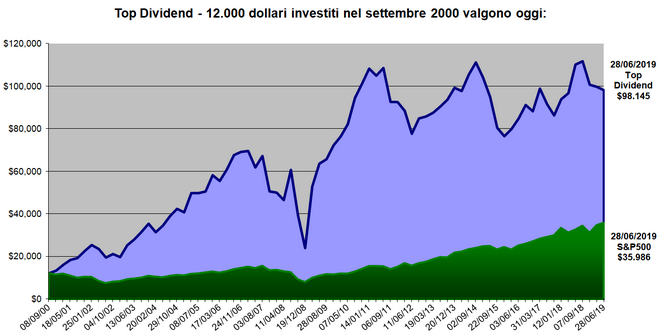

Descrizione portafoglio Top Dividend: Questo particolare portafoglio mira a raggiungere una redditività superiore, ed è composto costantemente dai dieci titoli americani con il dividendo più elevato. Complessivamente, il modello offre livelli cedolari elevati, con un rendimento medio annuo pari al 8,5% ed un price earning medio pari a 8,5 volte, rispetto ai multipli offerti dall’indice S&P500, che presenta dividendi a 2%, ed un price earning a 16,2 volte. Secondo i dati di Back Test, dalla partenza di settembre 2000 ad oggi, il portafoglio ha messo a segno un rendimento pari al 11,7% annuo composto, contro una performance dell'indice S&P500 pari al 5,9% annuo nello stesso periodo. Il rendimento cumulativo del modello è stato pari a +703%, contro +194% realizzato dall'indice S&P500 nello stesso periodo. In sintesi, il nostro pacchetto di dieci titoli ad alto dividendo ha ottenuto negli anni una performance complessiva superiore di quasi quattro volte rispetto alla borsa. Dalla partenza, un capitale di 12.000 dollari investito in parti uguali nei dieci titoli del Top Dividend, è diventato ad oggi 98.145 dollari, contro 35.986 dollari ottenuti dall’indice S&P500 nello stesso periodo. Con una redditività elevata, e una media di oltre 40 cedole annue distribuite ai partecipanti, Top Dividend si propone di ottenere un mix di dividendi e performance superiori nel corso di un intero ciclo di mercato.

Movimenti per il portafoglio Top Dividend: Sulla base dei dividendi, tutti i dieci titoli selezionati martedì 27 agosto 2019 restano confermati per il mese in corso, e sono da mantenere in portafoglio senza variazioni fino a martedì 24 settembre 2019, data del prossimo aggiornamento mensile.

Buone performance a tutti!

Paolo Crociato

Con soli 19,99 euro mensili a mezzo carta di credito, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata.

clicca qui per abbonarti anche per un solo mese: ISCRIZIONE

Regola base: disciplina di investimento

|

Nessun commento:

Posta un commento