Dopo l'aggiornamento di martedì scorso dei portafogli Top Analisti e ETF Italia, il report di oggi è interamente dedicato al portafoglio Top Dividend, il nostro modello composto in maniera costante da dieci società internazionali leader per dividendo. Il nuovo portafoglio di oggi conferma rendimenti elevati, con un dividendo medio pari a 4,5% annuo, contro 1,3% dell'indice S&P500, con un massimo di 7,2% annuo per la società con il maggiore dividendo, ad un minimo di 2,6% annuo per la società con il minore dividendo. Questo portafoglio, si propone di generare una rendita crescente, investendo in un paniere di aziende caratterizzate da lunghi track record di aumenti dei dividendi, con un minimo di almeno 25 anni consecutivi di crescite. Su un totale di oltre 8.000 aziende quotate attualmente a Wall Street, solamente 129 società, superano attualmente questo importante parametro di selezione. In sintesi, meno di 2 aziende su 100 sono state capaci di aumentare i dividendi ogni anno, indipendentemente dall'andamento dei cicli economici, recessioni e numerose fasi di debolezza. I dividendi sono denaro contante che le società distribuiscono ogni trimestre ai propri azionisti. Per mantenere trend di aumenti costanti, sono necessari bilanci solidi, supportati da business consolidati e lunghi track record di crescite di utili e ricavi. Senza questi requisiti fondamentali, risulta difficile per le società sostenere aumenti delle distribuzioni per periodi più prolungati, e di fatto la crescita del dividendo costituisce un indicatore di solidità finanziaria di una impresa. Di conseguenza, questa ristretta elite di titoli, ha premiato gli investitori con performance superiori e una volatilità più contenuta rispetto agli indici di borsa. All'interno di questo gruppo, Top Dividend seleziona solamente quelle società con i dividendi più elevati, con una revisione mensile della composizione. Attualmente, i dieci titoli del portafoglio, superano ampiamente il parametro dei 25 anni di aumenti dei dividendi, con una media di oltre 40 anni consecutivi di incrementi.

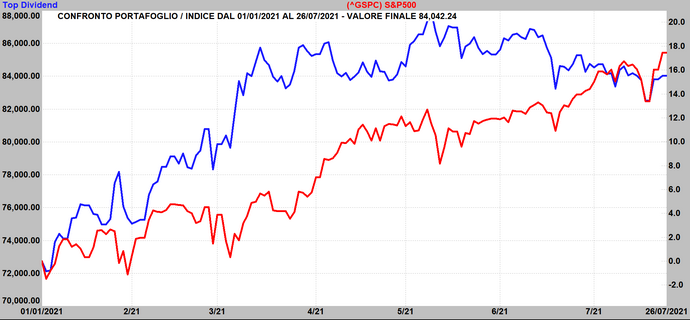

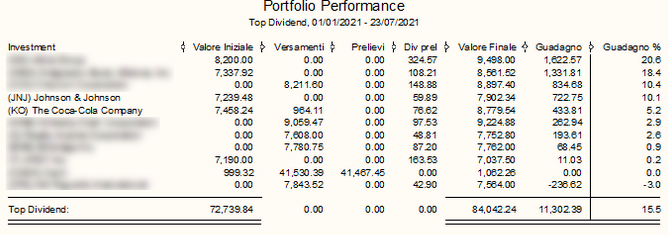

Portafoglio Top Dividend - Performance da inizio anno

Da inizio 2021, questo portafoglio ha messo a segno una crescita record, con un guadagno pari a +15,5%. In termini monetari, il portafoglio è passato da 72.739 dollari del 1 gennaio 2021, a 84.042 dollari di venerdì scorso, con un incremento di 11.303 dollari, di cui 1.485 dollari (netti da ritenute) derivanti da dividendi incassati.

Per visualizzare tutti i titoli PASSA AL LIVELLO 2

Su queste basi, proseguiamo con la nostra metodologia, basata sui dividendi e sui fondamentali, con una rigida selezione di un ristretto numero di società internazionali sottovalutate, caratterizzate da business consolidati e crescite pluriennali di utili e ricavi, potenzialmente capaci di generare rendite superiori nel lungo termine, con qualsiasi andamento di mercato. L'investimento in società a crescite dei dividendi è una maratona, che genera risultati superiori negli anni, sfruttando il potente effetto dell'interesse composto. Albert Einstein definiva l'interesse composto come l'ottava meraviglia del mondo, affermando: “Chi lo capisce guadagna, chi non lo capisce paga”. Con un rendimento del 15% anno, un capitale raddoppia ogni cinque anni e quadruplica ogni dieci anni, creando quello che molti definiscono come l'effetto palla di neve. Se prendiamo una piccola palla di neve (dividendi) e la facciamo rotolare giù da una montagna, questa accumulerà progressivamente altra neve diventando sempre più grande fino ad assumere dimensioni enormi (effetto composto).

Top Dividend è un potente e semplice strumento che permette di costruire una elevata rendita passiva, abbinata a potenziali capital gain nel medio lungo termine. Top Dividend è uno dei tre portafogli internazionali inclusi nel servizio online di Secondo Livello e viene elaborato utilizzando un sofisticato sistema di ricerca, in grado di identificare un ristretto gruppo di società, caratterizzate da dividendi periodici attestati ai massimi livelli e fondamentali a sconto rispetto al mercato, con una revisione mensile della composizione. In aggiunta al requisito di dividendo elevato, per appartenere al portafoglio Top Dividend, le società candidate per il portafoglio devono superare un ulteriore rigido parametro di selezione: avere mantenuto un track record di almeno 25 anni consecutivi di crescite dei dividendi, a garanzia della sicurezza e stabilità delle rendite distribuite dal modello. Questo ulteriore criterio conferma il profilo di elevata qualità delle aziende selezionate. Storicamente, le aziende con oltre 25 anni di aumenti dei dividendi, (dividend growth) hanno sistematicamente ottenuto performance superiori al mercato con una minore volatilità, e hanno dimostrato una maggiore capacità di attraversare indenni anche le fasi più difficili dei mercati, come recessioni economiche, crisi politiche, guerre locali e regionali, gravi attentati e shock petroliferi, che si sono alternate di frequente in questi ultimi decenni nel mondo.

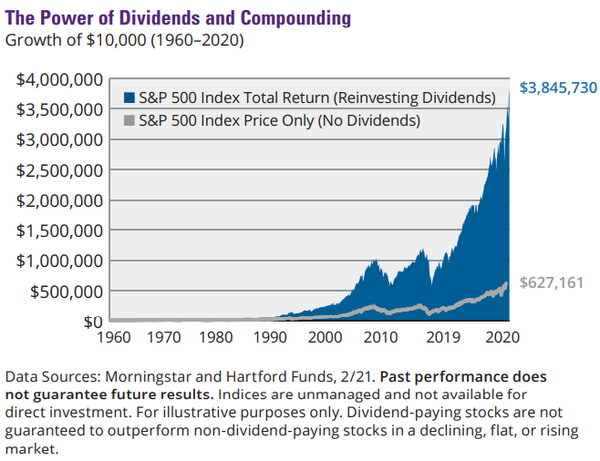

L'importanza dei dividendi nel lungo termine e analisi storiche

La nostra strategia di selezione è indirizzata all'investimento in un paniere ristretto di società leader, caratterizzate da quotazioni a sconto e da lunghi track record di crescite dei dividendi, reinvestendo con costanza le cedole incassate e sfruttando il questo modo il potente effetto leva derivante dall'interesse composto. Secondo uno studio realizzato da Hartford Funds e Morningstar, che prende in considerazione 50 anni di borsa Usa (dal 1960 al 2020), un capitale di 10.000 dollari investito nel 1960 sui titoli a dividendo dell'indice S&P500, si è trasformato a fine 2020 in un importo pari a 3.845.730 dollari, considerando il reinvestimento dei dividendi, contro 627.161 dollari senza i dividendi, confermando come nel lungo termine gran parte della ricchezza accumulata sia stata generata proprio dai dividendi, spostando in secondo piano i soli capital gain.

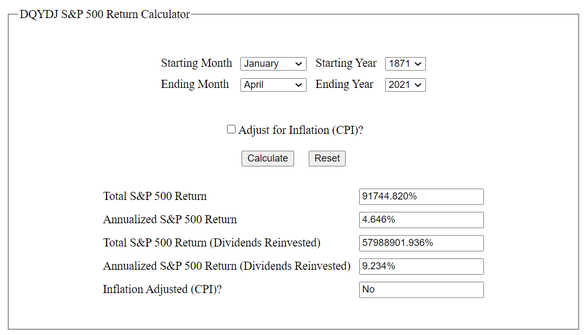

Performance e dividendi dal 1871 ad oggi

Considerando l'intero periodo storico del mercato azionario Usa, e analizzando le performance secolari, notiamo che più si allunga l'orizzonte temporale e più i dividendi acquistano maggiore importanza nella determinazione della performance complessiva. Dal gennaio 1871 ad oggi la performance della borsa Usa è stata pari al 4,6% annuo composto senza considerare i dividendi e del 9,2% annuo composto calcolando il reinvestimento dei dividendi. Il potente effetto leva generato dell'interesse composto (effetto palla di neve) ha amplificato in maniera esponenziale i guadagni. Un solo dollaro investito sull'indice della borsa Usa nel 1871 è diventato oggi 917 dollari senza considerare i dividendi e ben 579.889 dollari reinvestendo i dividendi! (fonte dqydi.net)

In sintesi, i dividendi sono stati la maggiore componente per la performance complessiva dei mercati azionari nel lungo termine. Con una redditività elevata, e una media di oltre 40 cedole distribuite ogni anno ai partecipanti, Top Dividend si propone di ottenere un mix di dividendi e performance superiori nel corso di un intero ciclo di mercato. Vediamo ora nel dettaglio il nuovo portafoglio Top Dividend per il mese in corso.

Dividendo 4,5% - I dieci titoli del nuovo portafoglio Top Dividend

Per visualizzare tutti i titoli PASSA AL LIVELLO 2

|

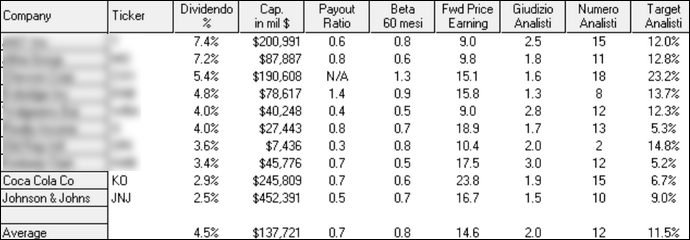

Dividendo %: La nuova selezione dei dieci titoli conferma rendimenti elevati, con un dividendo medio pari a 4,5% annuo, contro 1,3% dell'indice S&P500, con un massimo di 7,4% annuo per la società con il maggiore dividendo, ad un minimo di 2,5% annuo per la società con il minore dividendo.

Cap in mil $: Indica la capitalizzazione di borsa in milioni di dollari alle attuali quotazioni. Il valore attuale per le dieci società del portafoglio Top Dividend mostra un valore medio di 137 miliardi di dollari, con un massimo di 452 miliardi per la società con la maggiore capitalizzazione, ad un minimo di 7,5 miliardi per la società con la minore capitalizzazione.

Payout Ratio: Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, sono da preferire società che mantengono livelli di Pay Out più contenuti ed inferiori a 1, a garanzia di stabilità delle cedole anche per il futuro. Il valore attuale per le dieci società del portafoglio Top Dividend mostra un Pay Out medio pari a 0,6.

Beta 60 mesi: Il Beta è il coefficiente che misura il comportamento di un singolo titolo rispetto al mercato. Un Beta maggiore di uno evidenzia oscillazioni di un titolo superiori al mercato, mentre un Beta inferiore ad uno mostra movimenti del titolo inferiori alle variazioni del mercato. Attualmente il Beta medio del portafoglio è pari a 0,8 con una rischiosità inferiore rispetto al mercato.

Fwd Price Earning: E' uno degli indicatori più usati nella valutazioni delle società. In questa colonna è riportato il Forward Price Earning, ovvero il rapporto tra prezzo di borsa e utili attesi per l'anno in corso. Attualmente il Price Earning medio delle dieci società del portafoglio è pari a 14,8 volte, contro 20,9 volte dell'indice S&P500.

Giudizio Analisti: Indica i giudizi medi dei broker e analisti internazionali che seguono attualmente le società. Il valore attuale per le dieci società del portafoglio Top Dividend mostra un giudizio medio pari a BUY (2), in una scala da 1 Strong Buy, a 5 Sell.

Numero Analisti: Indica il totale degli analisti che seguono le società. In media, le valutazioni riportate in tabella si basano su un totale di 12 analisti.

Target Analisti: indica il potenziale di crescita medio dai prezzi attuali di borsa calcolato dagli analisti per i prossimi 6-12 mesi. Attualmente l'obiettivo di guadagno medio del portafoglio Top Dividend è pari a +11,5%. Sommando i dividendi previsti, pari ad un ulteriore 4,5% annuo, il rendimento obiettivo totale sale a +16%. I target potenziali degli analisti sono pubblicati a scopo informativo e per un maggiore approfondimento da parte dei nostri lettori, ma non vengono considerati nella costruzione del portafoglio. La nostra selezione dei titoli si basa principalmente sul dividendo.

Movimenti per il portafoglio Top Dividend:

Vendite: nessuna

Nuovi acquisti: Utilizziamo la liquidità derivante dagli ultimi dividendi incassati e acquistiamo in apertura di mercato PASSA AL LIVELLO 2, L'investimento di oggi dovrebbe generare da subito ulteriori 37 dollari di rendita aggiuntiva per il portafoglio Top Dividend. Vediamo ora nel dettaglio l'analisi della nuova società.

Dividendo 3,6% annuo e 40 anni consecutivi di aumenti - Un leader nel settore assicurativo con elevati potenziali di crescita

La nuova società di cui parliamo oggi vanta un eccezionale primato in termini di performance e dividendi nel corso degli ultimi decenni. Questa azienda ha distribuito dividendi senza interruzioni dal 1942 ed ha incrementato il dividendo per 40 anni consecutivi. Complessivamente, dal 1975 ad oggi il titolo ha messo a segno a Wall Street una crescita pari a +9602% che corrisponde ad un rendimento pari al 10,6% annuo composto escluso i dividendi, attestati oggi ad un ulteriore 3,6% annuo, suddiviso in rate trimestrali.

Descrizione del business: Fondata nel 1887 e sede principale nell’Illinois la società, attraverso le sue controllate, è impegnata nella realizzazione e vendita di prodotti assicurativi principalmente negli Stati Uniti e in Canada. La compagnia opera in tre distinti comparti. Il primo comparto offre garanzie assicurative aeronautiche, automobilistiche, commerciali, polizze di responsabilità civile, nautiche ed infortunistiche per il governo, istituzioni e importanti imprese nel settore trasporti, edilizia commerciale, sanità, istruzione, energia, foreste e servizi finanziari. Il secondo comparto fornisce polizze specializzate per il settore immobiliare. Il terzo comparto fornisce coperture specifiche per i titolari di mutui ipotecari. L'azienda si occupa anche di polizze vita ed infortuni sul lavoro. La società commercializza i suoi prodotti direttamente, e tramite una rete di agenti di assicurazione e broker.

Trend del dividendo: La società vanta un importante primato nei confronti dei suoi azionisti, con aumenti del dividendo per 40 anni consecutivi. Il dividendo attuale è pari al 3,6% annuo, corrisposto in quattro rate trimestrali, con un Pay Out pari al 35%. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, sono da preferire società che mantengono livelli di Pay Out più contenuti, a garanzia di stabilità delle cedole anche per il futuro. Negli ultimi 5 anni il tasso di crescita del dividendo è stato pari al 2,9% annuo composto.

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha incrementato gli utili dell' 11,5% annuo. Per i prossimi 5 anni gli analisti stimano un proseguimento del trend, con una crescita annua composta degli utili pari al 10% annuo.

Multipli di borsa: Il price earning attuale del titolo è pari a 10,7 volte gli utili attesi per l'anno in corso. La capitalizzazione attuale è pari a 7,4 miliardi, con un rapporto prezzo/ricavi pari a sole 0,8 volte.

Performance in borsa: Dal 28 novembre 1975 ad oggi il titolo ha messo a segno risultati record, con una performance complessiva pari a +9602% , corrispondente ad un rendimento pari al 10,6% annuo composto esclusi tutti i dividendi incassati nel periodo (fonte Morningstar).

Giudizio degli analisti e valutazioni: Il giudizio medio degli analisti e broker che seguono il titolo è pari a BUY (2) su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell). In aggiunta, la società ha battuto le stime degli analisti in ciascuno dei quattro precedenti trimestri, ottenendo costantemente utili superiori alle attese. Sulla base delle previsione dei flussi di cassa futuri, il titolo offre un potenziale di crescita pari a +78% dalle attuali quotazioni di borsa rispetto al valore intrinseco calcolato. Su queste basi aumentiamo oggi l'esposizione sul titolo.

Dopo questo nuovo investimento, considerati i dividendi elevati e i fondamentali a sconto in borsa, i dieci titoli che compongono attualmente il modello vengono confermati in portafoglio senza variazioni per le prossime quattro settimane, fino a martedì 24 agosto 2021, data del prossimo aggiornamento mensile.

Buone performance a tutti!

Paolo Crociato

Con soli 19,99 euro mensili a mezzo carta di credito, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata.

clicca qui per abbonarti anche per un solo mese: ISCRIZIONE

Regola base: disciplina di investimento

|

Nessun commento:

Posta un commento