La settimana appena trascorsa è stata caratterizzata dalla pubblicazione di diverse trimestrali da parte di molte società appartenenti ai nostri portafogli, con risultati che in alcuni casi hanno superato le previsioni e prodotto forti guadagni settimanali per i titoli collegati. In particolare, spicca Deere & Co, quotata sul Nyse con simbolo DE, che ha comunicato ricavi trimestrali in crescita del 19% attestandosi a 9,1 miliardi, contro attese di 7,2 miliardi. Dopo l'annuncio, il titolo ha evidenziato un rialzo di +9,9% portando il guadagno complessivo a +304,68% dal 11/10/2011, data del nostro primo inserimento in portafoglio, a cui si aggiungono tutti i dividendi incassati nel periodo. Fondata nel lontano 1837, questa azienda fornisce una ampia gamma di prodotti e servizi per l’agricoltura e per l'impianto e conservazione dei terreni boschivi in tutto il mondo. Manteniamo il titolo in portafoglio con un rating HOLD. L'incremento di Deere, e il contestuale aumento delle quotazioni del rame delle ultime settimane, ha prodotto un rialzo di un altra società del portafoglio, operante nel settore delle macchine scavatrici, con gli investitori fiduciosi nell'aumento dell'attività estrattiva. Si tratta di Caterpillar, quotata sul Nyse con simbolo CAT, che ha registrato un rialzo settimanale di +6,02%, portando il guadagno complessivo a +191,49% dal 10/11/2015, data del nostro inserimento in portafoglio. Nonostante il forte aumento, manteniamo il titolo in portafoglio con un rating HOLD. In controtendenza, dopo risultati inferiori alle attese si evidenziano i ribassi settimanali di Walmart (WMT) -4,2%, CVS Health (CVS) -5,2% e British American Tobacco (BTI) -4,6%. Nonostante la debolezza delle ultime sedute, le tre società mantengono ottime prospettive di crescita a medio termine e l'attuale momento costituisce una interessante opportunità di acquisto mediando i corsi.

Walmart, è uno dei maggiori operatori globali di supermercati discount specializzati nelle vendite al dettaglio. La sua dimensione permette acquisti di prodotti dai fornitori in enormi quantità, negoziando prezzi più bassi rispetto alla concorrenza e questi vantaggi vengono trasferiti dalla società direttamente ai consumatori, attirando presso i propri punti vendita e portali online un numero di clienti sempre maggiore. Attualmente la società gestisce un network di 11.593 negozi, in ben 26 paesi del mondo e vari portali di eCommerce in 11 paesi, servendo oltre 260 milioni di clienti. La società ha incrementato il suo dividendo per 48 anni consecutivi ed è stata una delle più performanti in borsa negli ultimi decenni. Secondo Morningstar, un capitale di 10.000 dollari investito sul titolo nel 1972, si è trasformato oggi in un importo record di oltre 22 milioni di dollari, con un rendimento annuo composto del 17% per 49 anni consecutivi. Rating PASSA AL LIVELLO 2.

CVS Health, fondata nel 1963 ed oltre 290.000 dipendenti, gestisce un network di oltre 10.000 farmacie negli Stati Uniti e vende farmaci soggetti a prescrizione medica e prodotti generici, come farmaci da banco, prodotti di bellezza, cosmetici e prodotti per la cura personale, oltre a fornire servizi di assistenza sanitaria attraverso un servizio di cliniche mediche specializzate. Negli ultimi 10 anni il dividendo è aumentato ad un tasso record del 19% annuo composto, passando da 0,35 dollari per azione del 2010, a 2 dollari per azione di oggi, corrisposto in quattro rate trimestrali. Rating STRONG BUY, dividendo 2,8% e +23,2% target medio analisti.

British American Tobacco, con oltre 65.000 dipendenti e vendite in 180 paesi del mondo, è uno dei maggiori operatori mondiali nel settore del tabacco, con vendite annue di circa 705 miliardi di sigarette ed alcuni dei marchi più diffusi, come Dunhill, Kent, Lucky Strike, Pall Mall, Rothmans, Newport, Camel, Natural American Spirit, Vogue, Viceroy, Kool, Peter Stuyvesant, Craven A, Benson and Hedges, 555, Peter Stuyvesant, Double Happiness, Granit, Mocca, e Kodiak. L'azienda è l’unico Gruppo internazionale che s'interessi attivamente anche alla coltivazione del tabacco, collaborando con migliaia di agricoltori in tutto il mondo. La società distribuisce un ricco dividendo, ed ha incrementato la cedola per 23 anni consecutivi. Rating STRONG BUY, dividendo 8,2% e +16,2% target medio analisti.

Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,2% annuo. Il price earning medio del portafoglio è pari a 18,1 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,8. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,9. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Potenziale portafoglio Top Analisti a 6-12 mesi: +10,6% (7,4% target medio analisti +3,2% dividendo medio) secondo le valutazioni medie di 12 analisti internazionali, con un rating medio dei titoli pari a BUY (2), in una scala da 1 Strong Buy a 5 Sell.

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: PASSA AL LIVELLO 2.

Nuovi acquisti: utilizziamo parte della liquidità disponibile e acquistiamo PASSA AL LIVELLO 2. Il nuovo acquisto di oggi dovrebbe generare da subito 226 dollari annui di rendita aggiuntiva per il portafoglio. Segue analisi dettagliata del titolo.

Dividendo 7,6% in aumento da 26 anni consecutivi - Un leader mondiale nelle infrastrutture petrolifere con forti potenziali di crescita

Descrizione del business: Fondata nel 1949 ed oltre 11.000 dipendenti, questa società opera nel comparto delle infrastrutture energetiche in Canada e negli Stati Uniti ed è una delle più grandi aziende del settore in Nord America. La società gestisce il sistema di trasporto del greggio e dei gas liquidi più lungo del mondo ed opera in cinque segmenti: Oleodotti - Questo segmento trasporta per conto terzi, petrolio, gasolio e gas naturale liquido (NGL) e gestisce i terminali per la distribuzione e stoccaggio di prodotti raffinati. Trasmissione Gas - Questo segmento detiene partecipazioni in gasdotti e impianti di raccolta e trasformazione. Distribuzione gas - Questo segmento si occupa della fornitura di gas naturale a clienti residenziali, commerciali e industriali principalmente in Canada, con circa 3,7 milioni di clienti al dettaglio in Ontario, Quebec, New Brunswick e nello Stato di New York. Energie pulite - Questo segmento gestisce attività nel comparto delle energie rinnovabili, quali impianti eolici, solari, geotermici e impianti di recupero del calore di scarto. Servizi energetici - Questo segmento fornisce energia e servizi di marketing a raffinatori, produttori di petrolio greggio e gas naturale, servizi di vendita di barili, trasporto, bilanciamento e servizi di stoccaggio per conto terzi.

Trend del dividendo: La società vanta un importante primato nei confronti dei suoi azionisti, con 26 anni consecutivi di aumento dei dividendi. Il dividendo attuale è pari al 7,6% annuo, contro un minimo di 2,3% nei momenti di maggiore sopravvalutazione del titolo e un massimo di 4,6% nei momenti di maggiore sottovalutazione del titolo. Il dividendo attuale, pari al 7,6% indica una valutazione a forte sconto del titolo in borsa. Per raggiungere il livello di sopravvalutazione il titolo dovrebbe più che raddoppiare di valore dai livelli attuali.

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha incrementato gli utili con una crescita media del 4,2% annuo composto. Per i prossimi 5 anni gli analisti stimano una crescita annua composta degli utili pari al 4,9% annuo.

Multipli di borsa: Il price earning attuale del titolo è pari a 17,6 volte gli utili attesi per il 2021. La capitalizzazione attuale è pari a 70 miliardi, con un rapporto prezzo/ricavi pari a 1,5 volte.

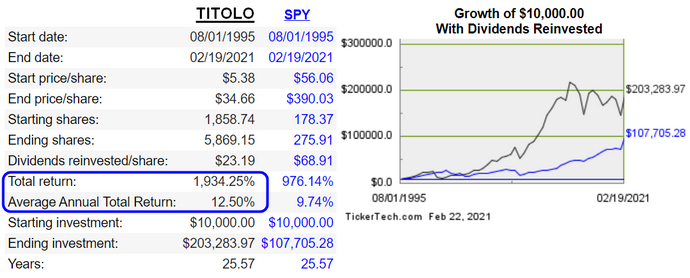

Performance in borsa: Dal 1995 ad oggi il titolo ha messo a segno risultati record, con un rendimento complessivo pari a +1934%, pari al 12,5% annuo composto, quasi il doppio rispetto a +976% dell'indice S&P500 nello stesso periodo. Nonostante i buoni risultati ottenuti, il titolo quota ora ad un livello inferiore del 30% rispetto ai massimi toccati in aprile del 2015, creando una interessante finestra di ingresso per nuovi investimenti.

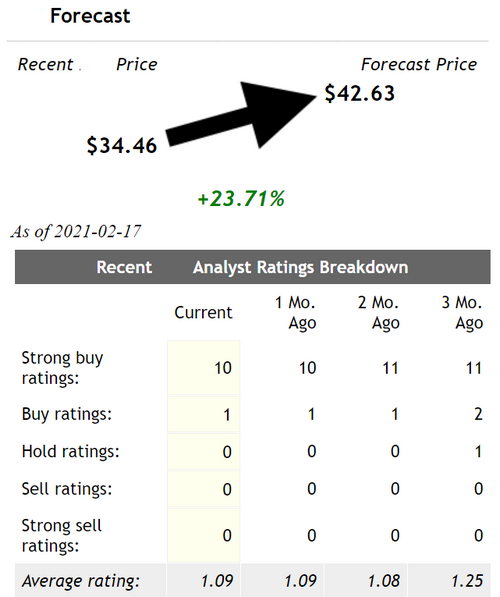

Giudizio degli analisti e valutazioni: Il giudizio medio dei 11 analisti e broker che seguono il titolo è pari a STRONG BUY (1,09), migliorato rispetto a 1,25 di tre mesi fa, su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell), con un potenziale pari a +23,71% per i prossimi 6-12 mesi, a cui si aggiunge il ricco dividendo pari a 7,6%, per un Total Return previsto di +31,3%.

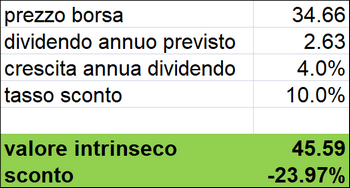

Applichiamo ora una valutazione del titolo sulla base del Dividend Discount Model (DDM). Questo sistema è un metodo usato per la valutazione dei titoli a dividendo. Secondo questo metodo, il valore intrinseco di una società è pari alla somma di tutti i dividendi futuri previsti, attualizzati al valore di oggi, secondo un tasso corretto per il rischio, e tenendo conto del fattore tempo. Abbiamo considerato i seguenti parametri per il calcolo:

1) Dividendo attuale per azione: 2,63 dollari

2) Stima di crescita futura del dividendo: 4% annuo, valore conservativo, sulla base della crescita effettiva del 12% annuo, ottenuto dalla società negli ultimi 10 anni

4) Tasso di sconto applicato: 10% annuo

Applicati questi criteri, otteniamo un valore intrinseco del titolo ad oggi pari a 45 dollari. Sulla base delle ultime quotazioni di borsa pari a 34,66 dollari, il titolo presenta oggi uno sconto pari al 23,9% rispetto al valore calcolato. Sulla base di queste considerazioni, aumentiamo oggi l'esposizione su questa società nel nostro portafoglio Top Analisti, riconfermando questo investimento come una delle posizioni a rendita più elevata del modello.

Portafoglio ETF Italia

Descrizione portafoglio ETF Italia: Questo particolare portafoglio è composto esclusivamente da oltre 20 tra ETF e fondi chiusi, tutti quotati sulla borsa di Milano e facilmente negoziabili con qualsiasi banca o intermediario di trading online. Con oltre 40 cedole distribuite ogni anno ai partecipanti e operazioni di trading limitate, il portafoglio ETF Italia costituisce un potente e comodo strumento in grado di abbinare una rendita annua crescente a potenziali incrementi del capitale investito nel medio lungo termine, con una composizione bilanciata di azioni, obbligazioni, fondi immobiliari, materie prime e metalli preziosi. La facilità di utilizzo dello strumento ETF permette di costruire portafogli fortemente diversificati anche con piccole disponibilità, puntando su aree del mondo in forte crescita o su comparti specifici difficilmente raggiungibili con investimenti diretti. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata chiaramente la percentuale di investimento suggerita per ogni ETF. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni ETF con la stessa proporzione suggerita nel modello.

Movimenti di oggi per il portafoglio ETF Italia:

Vendite: PASSA AL LIVELLO 2.

Nuovi acquisti: PASSA AL LIVELLO 2. Segue analisi dettagliata dell' ETF.

Nuovo ETF a cedola semestrale sui paesi emergenti - 51 società ad alto dividendo con un solo investimento

La settimana appena trascorsa è stata caratterizzata dai buoni progressi dell'azionario paesi emergenti, con i due ETF a dividendo specializzati nel settore, appartenenti al nostro portafoglio, classificati ai primi due posti per performance e guadagni rispettivi di +1,8% e +1,6% nelle ultime cinque sedute. In particolare, l'ETF oggetto dell'analisi di oggi, ha distribuito il dividendo la scorsa settimana. Questo fondo raggruppa in un unico portafoglio a cedola semestrale le società dei paesi emergenti che hanno seguito una politica volta ad aumentare o mantenere i dividendi per almeno cinque anni consecutivi, abbinando in questo modo una stabile ed elevata rendita periodica alle forti potenzialità di crescita dei titoli collegati alle nuove economie mondiali. Per selezionare le società da includere nel fondo, questo ETF utilizza un sofisticato screening di ricerca. Si parte da una selezione che considera tutte le azioni attualmente quotate nei principali paesi emergenti, che vengono poi filtrate per isolare soltanto i titoli che offrono maggiore liquidità e flottante. La capitalizzazione minima richiesta per ciascun titolo per entrare nel fondo è di almeno 300 milioni di dollari. Per mantenere una adeguata diversificazione, ogni singola società non deve superare il 3% del totale del fondo e ogni paese emergente può incidere per un massimo del 25% del portafoglio complessivo. Le azioni da inserire nell’ETF devono avere ottenuto una crescita positiva degli utili negli ultimi 3 anni. I titoli già inseriti nel fondo vengono venduti quando non rispondono più a questo requisito dopo due verifiche consecutive. In aggiunta, i titoli devono mantenere un utile per azione positivo nel corso degli ultimi 12 mesi. Dopo l’applicazione di questi rigidi parametri, i titoli vengono ordinati in ordine decrescente in base al rendimento da dividendo, selezionando le società con il dividendo più elevato. Attualmente il portafoglio del fondo è composto da 51 società, con un price earning particolarmente contenuto, pari a sole 9,2 volte gli utili, con un prezzo/valore libro medio pari a 1,2 volte, e offre una redditività media elevata pari al 4,9% annuo, di cui circa 2,8% distribuito come cedola ai partecipanti, in due rate semestrali a febbraio e agosto di ogni anno.

Buoni dividendi a tutti!

Paolo Crociato

Con soli 19,99 euro mensili a mezzo carta di credito, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata.

clicca qui per abbonarti anche per un solo mese: ISCRIZIONE

Regola base: disciplina di investimento

|

Nessun commento:

Posta un commento