La settimana appena trascorsa è stata caratterizzata da nuovi record per i nostri portafogli, sulla scia del buon andamento di Wall Street, con l'indice S&P500 che ha chiuso venerdì scorso a 3.380,16 punti. In particolare, ben 40 titoli appartenenti al nostro modello Top Analisti hanno messo a segno crescite superiori al 2% nelle ultime cinque sedute, facendo segnare una delle migliori settimane degli ultimi due anni. Solamente il settore petrolifero ha continuato a mostrare alcuni segni di debolezza. In questo contesto, approfittando dei prezzi favorevoli degli ultimi giorni, nel report di oggi effettueremo un nuovo investimento su una società internazionale fortemente sottovalutata e leader nel settore petrolifero, utilizzando una parte delle disponibilità liquide presenti nel portafoglio, derivanti dagli ultimi dividendi incassati. Il nuovo acquisto di oggi dovrebbe generare ulteriori 111 dollari annui di rendita annua per il nostro portafoglio Top Analisti, contribuendo al nostro obiettivo di ottenere una rendita finanziaria da dividendi, crescente anno dopo anno, indipendente dall'andamento del mercato azionario nel breve termine. Con il prezzo del petrolio in ribasso di oltre il 16% da inizio 2020 dovuto ai timori di una riduzione della domanda globale in seguito all'epidemia del Coronavirus, le aziende del comparto hanno evidenziato un andamento più debole e in controtendenza rispetto ai nuovi record messi a segno da Wall Street in questi ultimi giorni, creando in alcuni casi interessanti occasioni di acquisto a prezzi che non si vedevano da diversi mesi o in alcuni casi da diversi anni. In particolare, questa società è uno degli investimenti che non dovrebbe mancare in un portafoglio che punti a rendite crescenti ogni anno, abbinate a potenziali capital gain di lungo termine. Con il mercato azionario Usa attestato a nuovi massimi storici, questa azienda petrolifera è una delle rare opportunità di investimento a Wall Street che offre, in aggiunta al ricco dividendo trimestrale, valutazioni scontate e forti potenziali di crescita secondo gli analisti per i prossimi anni. A fronte di un prezzo di borsa attuale pari a 110 dollari per azione, il target medio calcolato da 11 analisti internazionali è pari a 134 dollari, con un potenziale pari a +21,7% , a cui si somma il dividendo pari a +4,6% per un obiettivo complessivo superiore a +25% per i prossimi 12 mesi. In aggiunta al dividendo, la società ha annunciato un ulteriore benefit, varando un maxi Buy Back, con una decisione di acquistare azioni proprie sul mercato per 5 miliardi di dollari nel 2020, iniziativa che dovrebbe ridurre la base azionaria disponibile con conseguente beneficio per gli azionisti. Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,4% annuo. Il price earning medio del portafoglio è pari a 16,3 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,7. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,8. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Potenziale portafoglio Top Analisti a 6-12 mesi: +12,1% (8,7% target medio analisti +3,4% dividendo medio) secondo le valutazioni medie di 12 analisti internazionali, con un rating medio dei titoli pari a BUY (2,2), in una scala da 1 Strong Buy a 5 Sell. Complessivamente, le 64 società che compongono il nostro modello Top Analisti mostrano un potenziale pari a +8,7% nella rilevazione odierna, a cui si aggiunge un dividendo medio del 3,4% annuo, per un totale di incremento stimato pari +12,1%.

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: PASSA AL LIVELLO 2

Dividendo 4,6% con 33 anni consecutivi di aumenti per il leader mondiale nel petrolio

Motivazioni di acquisto: Come annunciato ad inizio report, approfittando dei prezzi particolarmente appetibili di questi giorni, acquistiamo oggi ulteriori 22 azioni di questa società dei record, con una lunga storia di crescite dei dividendi e performance record in borsa. Il titolo fa già parte del nostro modello Top Analisti da diversi anni, con il primo investimento che risale ad oltre 10 anni fa. Si tratta di una delle partecipazioni del portafoglio che vanta la permanenza più lunga, confermando la nostra preferenza per aziende caratterizzate da costanti incrementi dei dividendi. Dal primo acquisto del 2019, il dividendo è cresciuto di oltre il 60% , confermando questa azienda come una delle più potenti macchine da reddito per il nostro modello.

Descrizione del business: Fondata nel 1879 ed oltre 48.000 dipendenti, questa società si occupa di energia integrata, prodotti chimici e operazioni petrolifere in tutto il mondo. L'azienda opera in due segmenti, Upstream e Downstream. Il segmento Upstream si occupa di ricerca, esplorazione, sviluppo e produzione di petrolio greggio e gas naturale, trattamento, liquefazione, trasporto e rigassificazione di gas naturale liquido, trasporto di petrolio greggio attraverso condutture, e trasporto, stoccaggio e commercializzazione di gas naturale. Il segmento Downstream si impegna nella raffinazione del petrolio greggio in prodotti petroliferi, commercializzazione di petrolio greggio e prodotti raffinati, trasporto di petrolio greggio e prodotti raffinati attraverso condutture, navi e vagoni ferroviari, produzione e commercializzazione di prodotti petrolchimici di base, additivi per carburanti e lubrificanti, nonché materie plastiche per usi industriali. La società si occupa anche di attività collaterali, come gestione della liquidità, finanziamento del debito, operazioni assicurative, attività immobiliari e tecnologiche.

SCARICA una presentazione agli investitori febbraio 2019 cliccando PASSA AL LIVELLO 2

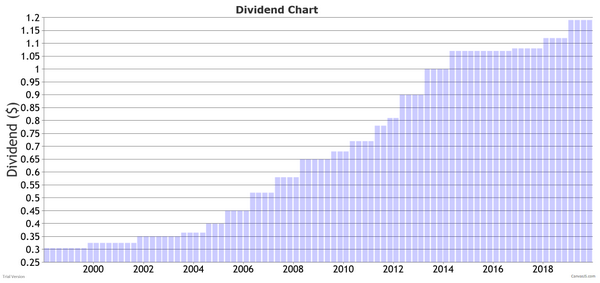

Trend del dividendo: La società vanta un importante primato nei confronti dei suoi azionisti, con aumenti del dividendo per 33 anni consecutivi. Il dividendo attuale è pari al 4,6% annuo, appena incrementato di +8,4% già a partire dalla cedola trimestrale in pagamento il prossimo 9 marzo 2020 agli azionisti iscritti a libro soci il 13 febbraio scorso, con un Pay Out pari al 67%. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, sono da preferire società che mantengono livelli di Pay Out più contenuti, a garanzia di stabilità delle cedole anche per il futuro. Negli ultimi 10 anni il tasso di crescita del dividendo è stato pari al 5,9% annuo composto. Ipotizzando per il futuro gli stessi tassi di crescita conseguiti nell’ultimo decennio, tra dieci anni il dividendo potrebbe già attestarsi al 8% per raggiungere il 14% annuo tra 20 anni.

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha incrementato gli utili con una crescita media del 13,4% annuo composto. Per i prossimi 5 anni gli analisti stimano una crescita annua composta degli utili pari al 5% annuo.

Multipli di borsa: Il price earning attuale del titolo è pari a 16 volte gli utili attesi per il 2020. La capitalizzazione attuale è pari a 208 miliardi, con un rapporto prezzo/ricavi pari a 1,5 volte.

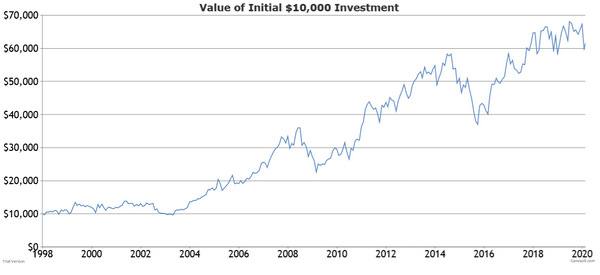

Performance in borsa: Dal 30 gennaio 1970 ad oggi il titolo ha messo a segno risultati record, con un rendimento complessivo pari a +3718% (fonte Morningstar). Nonostante la performance record, il titolo quota ancora a livelli inferiori del 15% rispetto ai massimi registrati sei anni fa, e questa temporanea situazione di debolezza potrebbe costituire un buon momento per investire su questa società.

Giudizio degli analisti e valutazioni: Il giudizio medio dei 11 analisti e broker che seguono il titolo è pari a 2 su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell) con un target medio pari a +21,7% per i prossimi 12 mesi. In aggiunta, gli analisti di Morningstar assegnano al titolo un rating elevato di quattro stelle, con un potenziale pari a +23,5% rispetto al valore intrinseco calcolato. Sulla base di queste valutazioni e considerando il dividendo elevato, aumentiamo oggi l'esposizione sul titolo.

Portafoglio ETF Italia

Descrizione portafoglio ETF Italia: Questo particolare portafoglio è composto esclusivamente da oltre 20 tra ETF e fondi chiusi, tutti quotati sulla borsa di Milano e facilmente negoziabili con qualsiasi banca o intermediario di trading online. Con oltre 40 cedole distribuite ogni anno ai partecipanti e operazioni di trading limitate, il portafoglio ETF Italia costituisce un potente e comodo strumento in grado di abbinare una rendita annua crescente a potenziali incrementi del capitale investito nel medio lungo termine, con una composizione bilanciata di azioni, obbligazioni, fondi immobiliari, materie prime e metalli preziosi. La facilità di utilizzo dello strumento ETF permette di costruire portafogli fortemente diversificati anche con piccole disponibilità, puntando su aree del mondo in forte crescita o su comparti specifici difficilmente raggiungibili con investimenti diretti. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata chiaramente la percentuale di investimento suggerita per ogni ETF. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni ETF con la stessa proporzione suggerita nel modello.

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: PASSA AL LIVELLO 2

Dividendo 4,1% - Come investire nelle 100 azioni a maggiore dividendo di tutto il mondo con un solo ETF

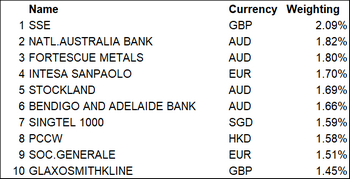

Questo particolare ETF ad elevata rendita da dividendo costituisce attualmente una delle posizioni chiave del nostro modello ETF Italia. Sulla base di quanto percepito lo scorso anno, il rendimento del dividendo distribuito dal fondo ammonta al 4,1% annuo sulle attuali quotazioni di borsa e al 6% annuo sui nostri prezzi originali di carico (yield on cost). Dalla data del nostro inserimento in portafoglio questo ETF mostra una incremento di +63,6%. Questo fondo è uno strumento comodo ed efficace, particolarmente adatto per chi vuole ottenere nel tempo rendite annuali stabili, senza rinunciare a potenziali capital gain di medio lungo termine. Grazie alle sue strategie gestionali mirate decisamente all’ottenimento di dividendi elevati, questo ETF distribuisce ad aprile di ogni anno una cedola cumulativa che raggruppa i vari dividendi incassati sulle singole partecipazioni. Il fondo investe attualmente in 19 paesi del mondo, tra cui Stati Uniti, Australia, Hong Kong, Gran Bretagna, Singapore, e Canada. Le società da includere nel fondo vengono filtrate in base a rigidi criteri di screening. Si parte da un universo di oltre 1800 azioni analizzate a livello globale. Tra queste, vengono isolate solamente quelle che non hanno riscontrato diminuzioni del dividendo nel corso degli ultimi cinque anni, per puntare su una maggiore stabilità futura delle cedole. A rafforzamento dei criteri di selezione, vengono scelte le migliori aziende in base al Pay Out, ossia la quota dell’utile che viene pagata agli azionisti sottoforma di dividendo, e che non deve essere superiore al 60% per i titoli Europei e 80% per i titoli Americani e dell’Asia Pacifico. Al termine del processo di selezione, vengono privilegiati i 100 migliori titoli in base alle performance ottenute.

I primi 10 titoli nel fondo

Portafoglio Top Dividend

Rendimento medio 9,3% annuo - Il portafoglio di dieci titoli ad alto dividendo

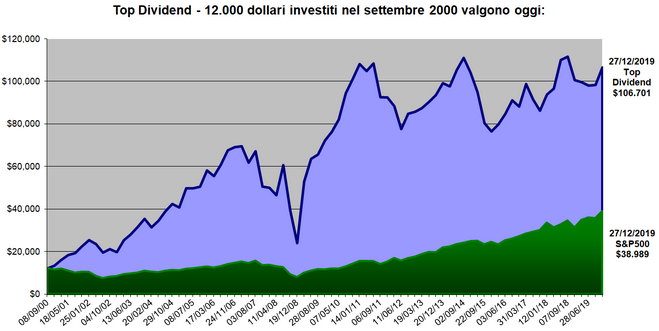

Descrizione portafoglio Top Dividend: Questo particolare portafoglio mira a raggiungere una redditività superiore, ed è composto costantemente dai dieci titoli americani con il dividendo più elevato. Complessivamente, il modello offre livelli cedolari elevati, con un rendimento medio annuo pari al 9,3% ed un price earning medio pari a 10,4 volte, rispetto ai multipli offerti dall’indice S&P500, che presenta dividendi a 1,8%, ed un price earning a 18,4 volte. Secondo i dati di Back Test, dalla partenza di settembre 2000 ad oggi, il portafoglio ha messo a segno un rendimento pari al 11,7% annuo composto, contro una performance dell'indice S&P500 pari al 5,9% annuo nello stesso periodo. Il rendimento cumulativo del modello è stato pari a +703%, contro +194% realizzato dall'indice S&P500 nello stesso periodo. Secondo i dati di Back Test, dalla partenza di settembre 2000 ad oggi, il portafoglio ha messo a segno un rendimento pari al 11,9% annuo composto, contro una performance dell'indice S&P500 pari al 6,2% annuo nello stesso periodo. Il rendimento cumulativo del modello è stato pari a +773%, contro +194% realizzato dall'indice S&P500 nello stesso periodo. Con una redditività elevata, e una media di oltre 40 cedole annue distribuite ai partecipanti, Top Dividend si propone di ottenere un mix di dividendi e performance superiori nel corso di un intero ciclo di mercato.

Movimenti per il portafoglio Top Dividend: Sulla base dei dividendi, tutti i dieci titoli selezionati martedì 11 febbraio 2020 restano confermati per il mese in corso, e sono da mantenere in portafoglio senza variazioni fino a martedì 10 marzo 2020, data del prossimo aggiornamento mensile.

Buone performance a tutti!

Paolo Crociato

Con soli 19,99 euro mensili a mezzo carta di credito, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata.

clicca qui per abbonarti anche per un solo mese: ISCRIZIONE

Regola base: disciplina di investimento

|

Nessun commento:

Posta un commento