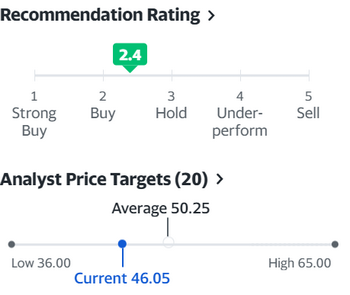

La prima settimana del 2024 è stata caratterizzata da un andamento positivo dei nostri portafogli, con diverse società appartenenti al modello Top Analisti che hanno messo a segno rialzi elevati, e ben 12 aziende in aumento di oltre il 3%, Al primo posto, spicca Viatris Inc. (VTRS), con un guadagno di +10,6% da venerdì scorso. Fondata nel 1961 ed oltre 38.000 dipendenti, questa società produce, commercializza e distribuisce farmaci generici e di marca, generici complessi, biosimilari e principi attivi farmaceutici in oltre 160 paesi del mondo. L'azienda opera in tutti i principali mercati mondiali, in Cina, e nei grandi paesi emergenti. Nonostante il progresso, il titolo rimane ancora sottovalutato, con un price earning pari a sole 4,2 volte gli utili attesi per l'anno in corso, e 9 analisti che attribuiscono un target medio pari a +35% per i prossimi 12 mesi. In aggiunta, la società offre un ricco dividendo pari al 4%, corrisposto in rate trimestrali. Su queste basi, manteniamo il titolo in portafoglio con un rating BUY. Al secondo posto nella settimana troviamo Merck (MRK), altra società farmaceutica, che vanta un track record di 13 anni consecutivi di crescite dei dividendi, con un guadagno di +7,5% da venerdì scorso, portando il progresso a +58% dalla data del nostro acquisto. Nonostante il forte rialzo, Merck mantiene intatte le prospettive di crescita per i prossimi anni, abbinate ai flussi previsti di dividendi in entrata. Su queste basi, manteniamo il titolo in portafoglio con un rating HOLD. Complessivamente, i mercati azionari appaiono ancora interessanti, con diverse società che offrono alle attuali condizioni livelli interessanti e valutazioni appetibili. In particolare, ci sono attualmente 709 società con oltre 5 anni consecutivi di aumenti dei dividendi, sulle oltre 5.000 quotate a Wall Street. Tra queste, 71 società offrono oggi quotazioni con sconti superiori al 20% rispetto al loro valore intrinseco.

Di seguito pubblichiamo gli aggiornamenti più recenti dei rating da parte degli analisti su alcune delle società presenti attualmente nei nostri portafogli:

Nuovo Buy su PASSA AL LIVELLO 2 - 21 anni consecutivi di aumenti dei dividendi - L'analista Brent Thill di Jefferies ha mantenuto un rating Buy, alzando l’obiettivo da 400 a 450 dollari, pari a +22,3% dalle attuali quotazioni

Nuovo Buy su Coca-Cola (KO), leader mondiale delle bevande con 61 anni consecutivi di aumento dei dividendi. La società è stata inserita tra i titoli TOP per il 2024 da Argus Research, che ha mantenuto un rating Buy, con un obiettivo di 67 dollari, pari a +12,1% dalle attuali quotazioni

Nuovo Buy su PASSA AL LIVELLO 2 - Leader farmaceutico globale con 51 anni consecutivi di aumento dei dividendi - L’analista Terence Flynn di Morgan Stanley ha mantenuto un rating Buy, con un obiettivo di 197 dollari, pari a +23% dalle attuali quotazioni

Nuovo Buy su PASSA AL LIVELLO 2 - Leader mondiale dei supermercati con 50 anni consecutivi di aumento dei dividendi - L'analista Corey Tarlowe di Jefferies ha mantenuto un rating Buy, con un obiettivo di 190 dollari, pari a +20,4% dalle attuali quotazioni

Nuovo Buy su PASSA AL LIVELLO 2 - L'analista Marie Thibault di Btig ha mantenuto un rating Buy, con un obiettivo di 135 dollari pari a +23,2% dalle attuali quotazioni

Nuovo Buy su PASSA AL LIVELLO 2, con 13 anni consecutivi di aumento dei dividendi - L'analista Jeff Bernstein di Barclays ha mantenuto un rating Buy, con un obiettivo di 116 dollari, pari a +24,4% dalle attuali quotazioni

Nuovo Buy su PASSA AL LIVELLO 2, con 13 anni consecutivi di aumenti dei dividendi - L'analista Andrew Baum di Citi ha mantenuto una valutazione Buy, con un obiettivo di 140 dollari, pari a +21,9% dalle attuali quotazioni

Nuovo Buy su McDonald's (MCD) - Leader mondiale della ristorazione fast-food, con 48 anni consecutivi di aumento dei dividendi. L'analista Jeff Bernstein di Barclays ha mantenuto un rating Buy, con un obiettivo di 343 dollari, pari a +16,5% dalle attuali quotazioni

Vediamo ora nel dettaglio le variazioni da apportare ai nostri modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

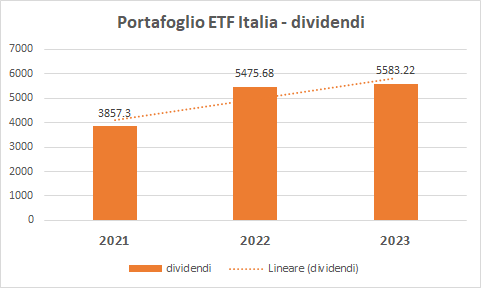

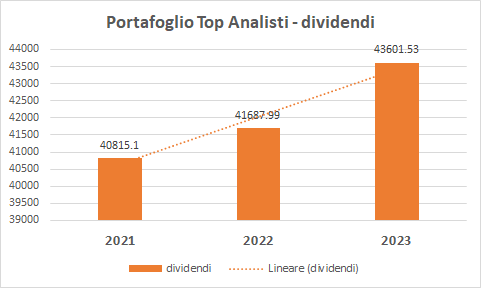

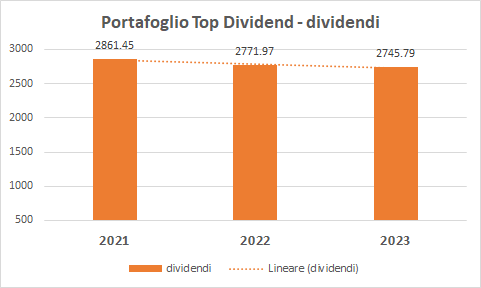

Portafoglio Top Analisti

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo.

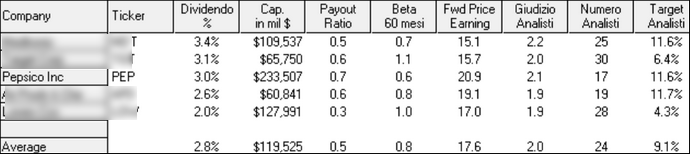

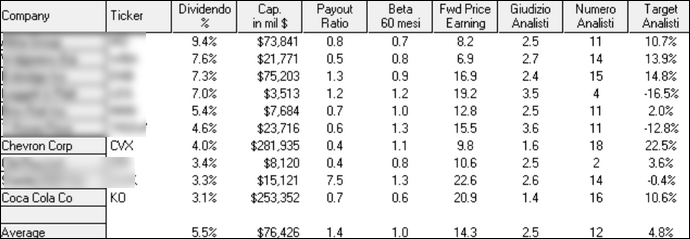

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,2% annuo. Il price earning medio del portafoglio è pari a 15,4 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,5. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,9. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Potenziale portafoglio Top Analisti a 6-12 mesi: +10,9% (7,7% target medio analisti +3,2% dividendo medio) secondo le valutazioni medie di 16 analisti internazionali, con un rating medio dei titoli pari a BUY (2,2), in una scala da 1 Strong Buy a 5 Sell.

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: utilizziamo parte della liquidità disponibile in portafoglio, derivante dagli ultimi dividendi incassati, e acquistiamo oggi PASSA AL LIVELLO 2. Questo nuovo investimento dovrebbe generare da subito ulteriori 12 dollari annui di rendita aggiuntiva per il nostro portafoglio Top Analisti. Segue analisi dettagliata del titolo.

Nuovo BUY e 17 anni di aumenti dei dividendi per il leader delle vendite alimentari negli Stati Uniti

Principali motivazioni di acquisto:

Leadership di mercato. La società è uno dei maggiori rivenditori di generi alimentari negli Stati Uniti, con una quota di mercato del 12,5%, una presenza capillare in tutto il paese, con oltre 2.700 supermercati in 35 stati. La società è attualmente posizionata nei primi 30 posti per ricavi tra le 500 aziende della classifica Fortune. Questa posizione di leadership offre diversi vantaggi, tra cui un vantaggio competitivo sui concorrenti, in termini di scala e distribuzione, una maggiore capacità di negoziare con i fornitori, un'esposizione a una base di clienti diversificata e risultati finanziari solidi.

La società ha registrato una crescita costante dei ricavi e degli utili negli ultimi anni. Nel 2022, l'azienda ha riportato ricavi record per 148 miliardi di dollari con una crescita guidata da vari fattori, tra cui l'espansione della rete di negozi, l'aumento delle vendite di prodotti a marchio privato, l'innovazione dei prodotti e dei servizi, con una strategia di crescita aggressiva.

La società sta investendo in una serie di iniziative per accelerare ulteriormente la crescita, tra cui l'espansione della sua rete di negozi, con l'apertura di nuovi supermercati e l'acquisizione diretta dei concorrenti sul mercato, l'innovazione dei prodotti e dei servizi, con l'introduzione di nuovi prodotti a marchio privato e l'espansione dell'e-commerce, abbinata ad una maggiore espansione internazionale, con l'apertura di negozi in nuovi mercati. Queste iniziative dovrebbero accelerare la crescita e generare un maggiore valore per gli azionisti nei prossimi anni.

Posizione finanziaria forte e dividendi in costante crescita. La società ha un bilancio solido con un rating creditizio pari a investment grade, un guidizio che la rende un'opzione attraente per gli investitori che puntano a redditi stabili. In questo contesto, la società paga un dividendo trimestrale di 0,29 dollari per azione, con un rendimento annuo del 2,5%, in costante crescita da 17 anni consecutivi.

Interesse del settore da parte degli investitori. Tradizionalmente, il comparto dei supermercati è da sempre presente nei portafogli dei grandi investitori a Wall Street. Le motivazioni sono semplici: i beni primari sono sempre necessari e anche nei periodi di rallentamento economico i consumatori difficilmente rinunciano ai consumi più tradizionali come quello alimentare, potenzialmente capaci di generare flussi di cassa e dividendi stabili con qualsiasi andamento di mercato. In questo contesto, In questo contesto, Warren Buffett, il guru noto per le sue performance record in borsa negli ultimi decenni, risulta attualmente il maggiore azionista privato della società, con una quota di circa il 7% e un investimento di oltre 2,2 miliardi di dollari.

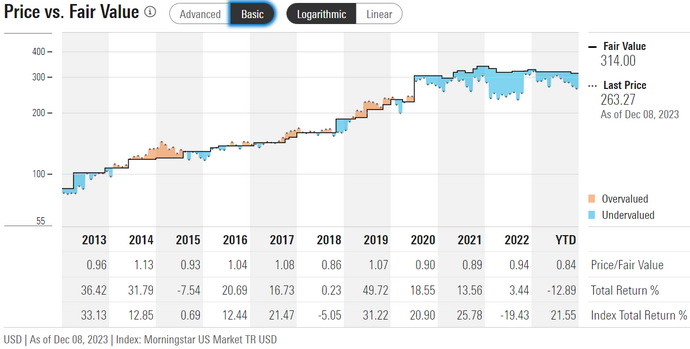

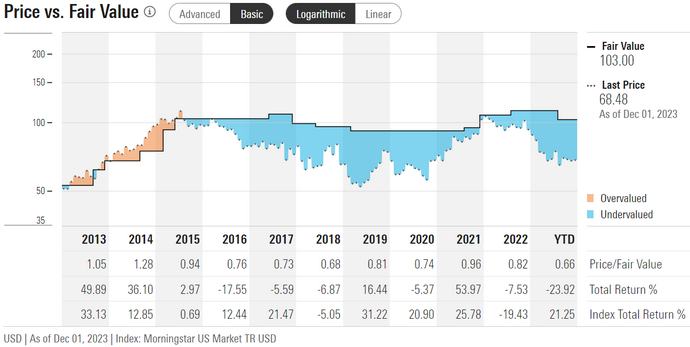

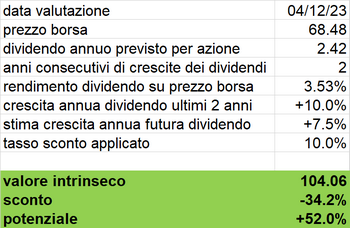

Il titolo presenta attualmente quotazioni scontate in borsa, con i maggiori analisti e broker internazionali che attribuiscono al titolo potenziali superiori al 20% nei prossimi 12 mesi. Il grafico sotto (fonte Morningstar), mostra l'andamento del titolo rispetto al valore intrinseco calcolato, dal 2013 ad oggi. Le aree in arancione evidenziano i periodi di sopravvalutazione, mentre le aree in azzurro indicano i periodi di sottovalutazione. Come si evidenzia, dopo quattro anni consecutivi di sopravvalutazione, da metà del 2022 il titolo è passato in area di sottovalutazione, e presenta uno sconto crescente in borsa rispetto al valore intrinseco stimato dagli analisti.

Descrizione del business: Fondata nel lontano 1883 ed oltre 430.000 dipendenti, questa società opera come primario rivenditore di alimenti e farmaci negli Stati Uniti. L'azienda gestisce oltre 2.700 negozi di alimenti, di cui oltre 2.200 dotati anche di farmacie interne e 1.600 con annesse stazioni di rifornimento carburanti. I suoi negozi di alimentari offrono alimenti naturali e biologici, tra cui carne, pesce fresco, latticini, prodotti da forno, prodotti freschi, e prodotti per animali domestici. Le farmacie annesse forniscono farmaci da banco e su prescrizione medica, con un volume complessivo oltre 300 milioni di ricette processate, e i grandi magazzini forniscono abbigliamento, moda, arredamento per la casa, vita all'aperto, elettronica, prodotti automobilistici e giocattoli.

Trend del dividendo: La società vanta un importante primato nei confronti dei suoi azionisti, con aumenti del dividendo per 17 anni consecutivi. Il dividendo attuale è pari al 2,5% annuo, corrisposto in quattro rate trimestrali, con un Pay Out pari al 52%. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, sono da preferire società che mantengono livelli di Pay Out più contenuti, a garanzia di stabilità delle cedole anche per il futuro. Negli ultimi 10 anni il tasso di crescita del dividendo è stato pari al 13,6% annuo composto. Storicamente, il rendimento del dividendo si è mosso da un minimo di 1,4% nei periodi di sopravvalutazione del titolo ad un massimo del 2,6% nei periodi di maggiore sottovalutazione del titolo. L'attuale rendimento, pari al 2,5%, indica un forte sconto rispetto alle medie storiche. Per ritornare in area di sopravvalutazione, il titolo dovrebbe aumentare di oltre 80% dai valori attuali.

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha incrementato gli utili con una crescita media del 18,2% annuo composto. Per i prossimi 5 anni gli analisti stimano una crescita annua composta degli utili ancora sostenuta, e pari al 8% annuo.

Multipli di borsa: Il price earning attuale del titolo è pari a sole 10,6 volte gli utili attesi per il 2024. La capitalizzazione attuale è pari a 33 miliardi, con un rapporto prezzo/ricavi pari a 0,23 volte.

Performance in borsa: Dal 31 ottobre 1988 ad oggi il titolo ha messo a segno risultati record, con un rendimento complessivo pari a +25.880%, calcolando il reinvestimento dei dividendi (fonte Morningstar). Nonostante i brillanti risultati ottenuti, il titolo quota attualmente ad un livello inferiore del 24% rispetto ai massimi toccati ad aprile 2022, confermando una interessante opportunità di ingresso a prezzi scontati.

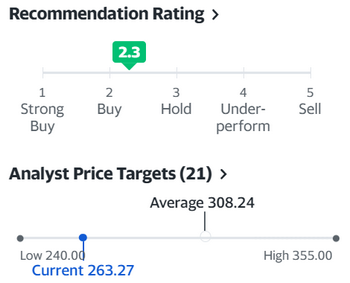

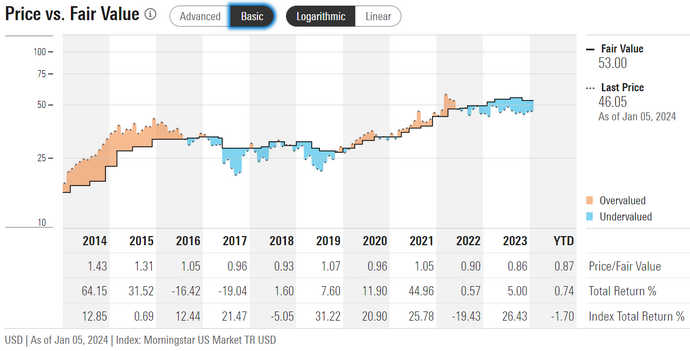

Giudizio degli analisti e valutazioni: Il giudizio medio dei 20 analisti e broker che seguono il titolo è pari a 2,4 BUY su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell), con un target medio per i prossimi 12 mesi pari a +9,1% dalle attuali quotazioni di borsa, a cui si aggiunge il dividendo del 2,5%, per un Total Return complessivo pari a +11,6% per i prossimi 12 mesi. In aggiunta, nelle ultime settimane, gli analisti di Morningstar stanno assegnando al titolo un rating di quattro stelle, con un potenziale di +15% rispetto al valore intrinseco calcolato.

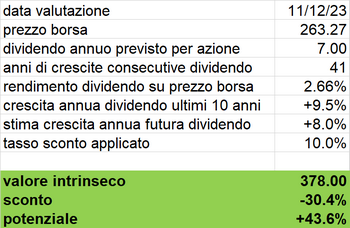

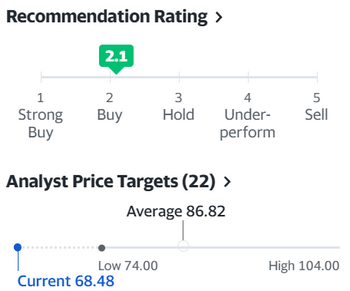

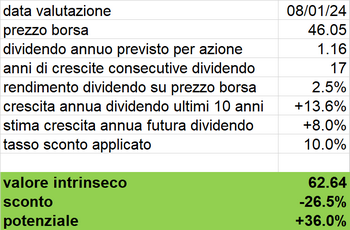

Applichiamo ora una valutazione del titolo sulla base del Dividend Discount Model (DDM). Questo sistema è un metodo usato per la valutazione dei titoli a dividendo. Secondo questo metodo, il valore intrinseco di una società è pari alla somma di tutti i dividendi futuri previsti, attualizzati al valore di oggi, secondo un tasso corretto per il rischio, e tenendo conto del fattore tempo. Abbiamo considerato i seguenti parametri per il calcolo:

1) Dividendo attuale per azione: 1,16 dollari

2) Stima di crescita futura del dividendo: 8% annuo, valore conservativo, sulla base della crescita effettiva del 13,6% annuo, ottenuto dalla società negli ultimi 10 anni

4) Tasso di sconto applicato: 10% annuo

Applicati questi criteri, otteniamo un valore intrinseco del titolo ad oggi pari a 62,64 dollari. Considerando le ultime quotazioni di borsa pari a 46,05 dollari, il titolo presenta uno sconto pari al 26,5% rispetto al valore calcolato. Sulla base di queste considerazioni, aumentiamo oggi l'esposizione per il nostro portafoglio Top Analisti.