"Il tempo è il tuo bene più prezioso, e gli investimenti in dividendi ti permettono di liberare il tuo tempo per fare ciò che ami." - Tony Robbins, autore e coach motivazionale

La settimana appena trascorsa è stata caratterizzata da un andamento più debole dei nostri portafogli, condizionati dall’andamento incerto di Wall Street, in seguito agli ultimi dati sull’inflazione, che sembra ancora attestata a livelli superiori alle attese, allontanando le prospettive di un imminente ribasso dei tassi di interesse. Nonostante la situazione di breve termine, il trend resta positivo, con molte società appartenenti ai nostri modelli attestate intorno ai massimi delle ultime 52 settimane, che offrono alle attuali quotazioni dividendi crescenti abbinati ad elevate prospettive di crescita per i prossimi mesi, secondo gli analisti monitorati. In aggiunta, in questi ultimi giorni è partita la diffusione delle prime trimestrali da parte delle grandi aziende Usa appartenenti all'indice S&P500, relative agli utili al 31 marzo 2024, che fornirà nelle prossime settimane un quadro più chiaro dell’andamento dell’economia. In questo contesto, gli analisti rimangono positivi, con numerose nuove raccomandazioni di acquisto sulle società del nostro portafoglio, e target di prezzo rivisti a rialzo per i prossimi 6-12 mesi. Di seguito pubblichiamo gli aggiornamenti più recenti dei rating da parte degli analisti su alcune delle società presenti attualmente nei nostri portafogli. Come si evidenzia, tutte le nuove raccomandazioni indicano potenziali di crescita elevati, su livelli medi attestati intorno a +20 % per i prossimi 12 mesi, esclusi i dividendi:

Nuovo BUY su Coca-Cola Co (KO) – Leader mondiale delle bevande, con 62 anni consecutivi di aumenti dei dividendi - In data 11/04/24 l’analista Christopher Carey di Wells Fargo ha confermato un giudizio BUY, con un obiettivo di 70 dollari, pari a +20,1% dalle attuali quotazioni.

Nuovo BUY su PASSA AL LIVELLO 2, con 22 anni consecutivi di aumenti dei dividendi – In data 11/04/24 l’analista Keith Weiss di Morgan Stanley ha confermato un giudizio BUY, con un obiettivo di 520 dollari, pari a +21,5% dalle attuali quotazioni.

Nuovo BUY su PASSA AL LIVELLO 2, con 62 anni consecutivi di aumenti dei dividendi – In data 11/04/24 l’analista Zachary Fadem di Wells Fargo ha confermato un giudizio BUY, con un obiettivo di 290 dollari, pari a +23,2% dalle attuali quotazioni.

Nuovo BUY su PASSA AL LIVELLO 2, con 57 anni consecutivi di aumenti dei dividendi – In data 11/04/24 l’analista Corey Tarlowe di Jefferies ha confermato un giudizio BUY, con un obiettivo di 205 dollari, pari a +19,7% dalle attuali quotazioni.

Nuovo BUY su Chevron Corp (CVX) – Leader mondiale del petrolio, con 37 anni consecutivi di aumenti dei dividendi - In data 11/04/24 l’analista Paul Cheng di Scotiabank ha confermato un giudizio BUY, con un obiettivo di 195 dollari, pari a +20,5% dalle attuali quotazioni.

Vediamo ora nel dettaglio le variazioni da apportare ai nostri modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

Descrizione del portafoglio Top Analisti: Questo particolare modello è attualmente uno dei più visualizzati dai nostri abbonati, e racchiude in un unico portafoglio le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di rendimento e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 singole cedole distribuite, corrispondenti ad un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale assegnata a ciascuna società.

Fondamentali del portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il modello presenta un dividendo medio atteso pari al 3,1% annuo. Il price earning medio del portafoglio è pari a 15,9 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,6. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, vengono privilegiate società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,8. Il Beta è una misura del rischio di una azione e indica la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Prospettive di crescita del portafoglio Top Analisti per i prossimi 6-12 mesi: +13,2% secondo i target medi di 17 analisti internazionali, con un rating medio dei titoli pari a BUY (2,2), in una scala da 1 Strong Buy a 5 Sell, a cui si aggiunge un dividendo medio pari al 3,1% per una crescita potenziale complessiva pari a +9,9%

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: Utilizziamo la liquidità disponibile derivante dagli ultimi dividendi incassati e acquistiamo oggi PASSA AL LIVELLO 2. Questo nuovo acquisto dovrebbe generare ulteriori 33 dollari annui di rendita aggiuntiva per il portafoglio Top Analisti. Segue analisi dettagliata della società.

Tecnologie mediche all'avanguardia e 47 anni di aumenti dei dividendi - Un solido investimento a sconto per il portafoglio

Principali motivazioni di acquisto

-

Azienda leader nel settore medico: La società è una delle più grandi aziende mediche al mondo, con una forte presenza in diversi segmenti di mercato, tra cui la chirurgia, la medicina cardiovascolare,le neuroscienze e il diabete.

-

Partnership strategica con Nvidia: Recentemente, la società ha annunciato una importante partnership con Nvidia, per integrare l'intelligenza artificiale nelle sue tecnologie mediche, con una opportunità significativa per l'azienda di accelerare l'innovazione e migliorare i risultati dei pazienti. L'accordo prevede lo sviluppo di soluzioni innovative basate sull'intelligenza artificiale per migliorare i risultati dei pazienti in diverse aree terapeutiche, tra cui la chirurgia, la medicina cardiovascolare, le neuroscienze e il diabete. In questo modo, l'obiettivo è di combinare l'esperienza della società nello sviluppo di dispositivi medici con l'expertise di Nvidia nell'informatica AI e nei processori grafici (GPU), creando piattaforme AI aperte e interoperabili per favorire la collaborazione e l'innovazione nell'ecosistema sanitario.

-

Solido track record di innovazione: La società ha una lunga storia di sviluppo di prodotti innovativi che hanno migliorato la vita di milioni di pazienti. L'azienda investe pesantemente in ricerca e sviluppo, con un flusso costante di nuovi prodotti e tecnologie in arrivo.

-

Forte posizione finanziaria: La società ha una solida posizione finanziaria, con un flusso di cassa costante e un basso indebitamento. Questo permette all'azienda di investire nella crescita e di restituire capitali agli azionisti sotto forma di dividendi e riacquisti di azioni.

-

Quota di mercato in crescita in mercati ad alta crescita: La società è ben posizionata per beneficiare della crescita in mercati ad alta crescita come i mercati emergenti e l'invecchiamento della popolazione.

-

Elevate performance storiche: Questa azienda operante nel ricco settore della salute è uno di quei titoli che non dovrebbe mancare in ogni portafoglio diversificato che punti a performance superiori abbinate a dividendi crescenti. La società è uno dei principali investimenti del nostro portafoglio Top Analisti, presente senza interruzioni dal 2010 ad oggi. I dati storici testimoniano una delle storie di maggiore successo degli ultimi decenni a Wall Street. Considerando il reinvestimento dei dividendi, un importo di 10.000 dollari investiti sul titolo nel 1972, si è trasformato oggi in un capitale milionario pari a 3.902.133 dollari, con una performance complessiva record pari a +38921%, corrispondente ad un rendimento del 12,2% annuo composto per 52 anni consecutivi (fonte Morningstar).

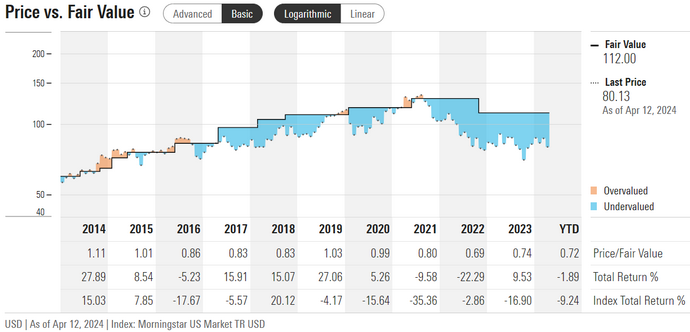

Nonostante i forti rialzi conseguiti, il titolo quota ora ad un livello inferiore del 40% rispetto ai massimi di agosto 2021 e presenta attualmente uno sconto secondo gli analisti, che attribuiscono potenziali di crescita superiori al 30% rispetto al valore intrinseco calcolato. Con i suoi 47 anni consecutivi di crescita del dividendo, la società risulta attualmente classificata tra le prime 60 aziende per aumenti dei dividendi, sulle oltre 5.000 aziende quotate sul mercato americano. Il grafico sotto (fonte Morningstar), mostra l'andamento del titolo rispetto al valore intrinseco calcolato, dal 2014 ad oggi. Le aree in arancione evidenziano i periodi di sopravvalutazione, mentre le aree in azzurro indicano i periodi di sottovalutazione. Come si evidenzia, da fine 2016 ad oggi il titolo presenta uno sconto crescente in borsa rispetto al valore intrinseco stimato dagli analisti.

Descrizione del business: Fondata nel 1949 e oltre 95.000 dipendenti, questa azienda produce e distribuisce in 160 paesi del mondo sistemi diagnostici e terapeutici per la stimolazione antibradicardica, per la gestione delle tachiaritmie, nonché per la prevenzione ed il trattamento degli scompensi cardiaci, tra i quali pacemaker, registratori ECG impiantabili e defibrillatori. L’azienda è presente anche in Italia dal 1976 con oltre 2000 dipendenti.

La società è inoltre leader per attrezzature e tecnologie mediche per la cura del diabete, e collabora da anni con la classe medica con soluzioni e terapie che aiutano milioni di persone in tutto il mondo a ritrovare la propria vita con una migliore qualità e aspettativa. La prevalenza del diabete è in aumento in tutto il mondo, a causa di fattori come l'invecchiamento della popolazione, lo stile di vita sedentario e l'obesità. Il diabete di tipo 2 è la forma più comune di diabete, e rappresenta il 90% dei casi. Il diabete di tipo 1 è una malattia autoimmune che colpisce circa il 10% delle persone con diabete. I paesi con i tassi più alti di diabete sono gli Stati Uniti, il Brasile, la Cina e l'India. In questi paesi, il diabete è una delle principali cause di morte e disabilità. In particolare, il mercato globale delle pompe per insulina è in crescita a un ritmo sostenuto, grazie all'aumento della prevalenza del diabete e al miglioramento dell'accesso a queste tecnologie. Secondo le stime di Grand View Research, il mercato dovrebbe raggiungere un valore di 15,4 miliardi di dollari entro il 2028, con una crescita annua composta del 7,3% dal 2023 al 2028.

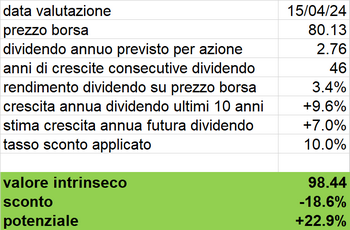

Trend del dividendo: La società vanta un importante primato nei confronti dei suoi azionisti, con aumenti del dividendo per 46 anni consecutivi. Il dividendo attuale è pari al 3,4% annuo, corrisposto in quattro rate trimestrali, con un Pay Out pari al 49%. Grazie ai costanti aumenti degli ultimi anni l'attuale dividendo corrisponde ad un rendimento del 5,9% sui nostri prezzi originali di carico (Yield on cost). Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, sono da preferire società che mantengono livelli di Pay Out più contenuti, a garanzia di stabilità delle cedole anche per il futuro. Negli ultimi 10 anni il tasso di crescita del dividendo è stato pari al 9,6% annuo composto. Storicamente, il rendimento del dividendo si è mosso da un minimo di 1,7% nei periodi di sopravvalutazione del titolo ad un massimo del 3% nei periodi di maggiore sottovalutazione del titolo. L'attuale rendimento, pari al 3,4%, indica un forte sconto rispetto alle medie storiche. Per ritornare in area di sopravvalutazione, il titolo dovrebbe aumentare di oltre il 100% dai valori attuali.

Multipli di borsa: Il price earning attuale è pari a 14,6 volte gli utili attesi per l'anno in corso, inferiore del 13% rispetto ai valori medi degli ultimi cinque anni. La capitalizzazione attuale è pari a 106 miliardi, con un rapporto prezzo/ricavi pari a 3,3 volte.

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha mantenuto stabile l'andamento degli utili, con una crescita media pari al 3,2% annuo. Per i prossimi 5 anni gli analisti stimano un ulteriore miglioramento del trend, con un aumento degli utili pari al 3,5% annuo.

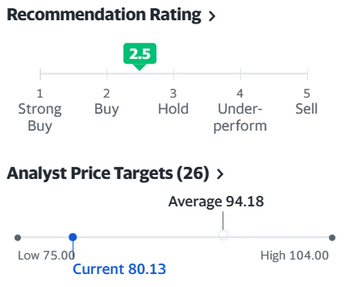

Giudizio degli analisti e valutazioni: Il giudizio medio dei 26 analisti e broker che seguono il titolo è pari a 2,5 BUY su una scala da 1 a 5 (1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell), con un target medio per i prossimi 12 mesi pari a +17,5% dai livelli attuali, a cui si aggiunge il dividendo atteso pari al 3,4%, per un potenziale complessivo pari a +20,9%. In aggiunta, nelle ultime settimane, gli analisti di Morningstar assegnano al titolo un rating elevato pari a quattro stelle, con un potenziale di +39,7% rispetto al valore intrinseco calcolato.

Applichiamo ora una valutazione del titolo sulla base del Dividend Discount Model (DDM). Questo sistema è un metodo usato per la valutazione dei titoli a dividendo. Secondo questo metodo, il valore intrinseco di una società è pari alla somma di tutti i dividendi futuri previsti, attualizzati al valore di oggi, secondo un tasso corretto per il rischio, e tenendo conto del fattore tempo. Abbiamo considerato i seguenti parametri per il calcolo:

1) Dividendo attuale per azione: 2,76 dollari

2) Stima di crescita futura del dividendo: 7% annuo, valore conservativo, sulla base della crescita dei dividendi ottenuta negli ultimi 10 anni.

3) Tasso di sconto applicato: 10% annuo

Applicati questi criteri, otteniamo un valore intrinseco del titolo ad oggi pari a 98.44 dollari. Considerando le ultime quotazioni di borsa pari a 80,13 dollari, il titolo presenta uno sconto pari a 18,6% rispetto al valore calcolato. Sulla base di queste valutazioni, aumentiamo oggi l'esposizione sul titolo per il nostro portafoglio Top Analisti.

Portafoglio ETF Italia

Descrizione portafoglio ETF Italia: Questo particolare portafoglio è composto esclusivamente da oltre 20 tra ETF e fondi chiusi, tutti quotati sulla borsa di Milano e facilmente negoziabili con qualsiasi banca o intermediario di trading online. Con oltre 40 cedole distribuite ogni anno ai partecipanti e operazioni di trading limitate, il portafoglio ETF Italia costituisce un potente e comodo strumento in grado di abbinare una rendita annua crescente a potenziali incrementi del capitale investito nel medio lungo termine, con una composizione bilanciata di azioni, obbligazioni, fondi immobiliari, materie prime e metalli preziosi. La facilità di utilizzo dello strumento ETF permette di costruire portafogli fortemente diversificati anche con piccole disponibilità, puntando su aree del mondo in forte crescita o su comparti specifici difficilmente raggiungibili con investimenti diretti. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata chiaramente la percentuale di investimento suggerita per ogni ETF. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni ETF con la stessa proporzione suggerita nel modello.

Movimenti di oggi per il portafoglio ETF Italia:

Vendite: PASSA AL LIVELLO 2.

Nuovi acquisti: Utilizziamo parte della liquidità disponibile, derivante dagli ultimi dividendi incassati e acquistiamo oggi PASSA AL LIVELLO 2. Questo nuovo acquisto dovrebbe generare ulteriori 26 euro annui di rendita aggiuntiva per il portafoglio ETF Italia. Vediamo ora nel dettaglio l'analisi del nuovo ETF.

Nuovo BUY - 1.860 società di tutto il mondo ad elevato dividendo con un solo ETF a distribuzione trimestrale

Reinvestiamo oggi una parte della liquidità disponibile derivante dagli ultimi dividendi incassati e aumentiamo l'esposizione su un particolare ETF azionario che include in un solo strumento le migliori società a dividendo di tutto il mondo, con ben 1.860 società in portafoglio. Inserito per la prima volta nel nostro modello il 26 gennaio 2021, questo ETF vanta ora una performance pari al 23,6%, calcolando i dividendi incassati. Nonostante il progresso, abbinato al rendimento crescente prodotto dalle cedole, il fondo offre attualmente fondamentali interessanti e multipli a sconto rispetto ai principali mercati azionari internazionali. Osservando i fondamentali, le società appartenenti al fondo presentano una capitalizzazione media di 74 miliardi di dollari, un rapporto prezzo utili pari a 14,1 volte, un valore di libro pari a 1,8 volte, ed una crescita prevista degli utili del 9,6% annuo composto. Alla luce dei multipli interessanti, questo particolare ETF è un efficace strumento per investitori che come noi sono alla ricerca di rendite periodiche crescenti nel tempo. Questo innovativo ETF low cost a replica fisica investe su un ampio portafoglio diversificato di 1.860 aziende leader a dividendo in oltre 50 paesi del mondo, compresi i paesi emergenti, selezionate tra quelle che distribuiscono dividendi superiori alla media. Il fondo raccoglie tutti i dividendi con l’obiettivo di liquidarli ai partecipanti, con cadenza regolare ogni tre mesi. In sintesi si tratta di un potente strumento a rendita che forma anche da solo un portafoglio ampio e diversificato sulle migliori aziende internazionali a dividendo. Sulla base delle ultime distribuzioni, il rendimento da dividendo ammonta al 3,1% annuo. Complessivamente, dal 2013 ad oggi il fondo vanta una performance pari a +89%. Con un costo molto contenuto (TER 0,29%) ed oltre 4 miliardi di patrimonio, questo ETF costituisce una partecipazione chiave a dividendo per il nostro modello, e include diverse società presenti anche singolarmente in entrambi i nostri portafogli Top Analisti e Top Dividend, come Johnson & Johnson, Chevron, Procter & Gamble, Merck, Abbvie e Coca Cola. Il 42,9% del patrimonio dell'ETF è attualmente investito negli Stati Uniti, seguito dal 9% del Giappone e 7,2% del Regno Unito. Forte la presenza dei paesi emergenti, con la Cina, attestata al 4,6%, l'India all'1,5%, e il Brasile, all'1,3%. Su queste basi, considerati i fondamentali interessanti e il dividendo elevato, aumentiamo oggi l'esposizione su questo fondo, in un'ottica di accumulo.

Buoni dividendi a tutti!

Paolo Crociato

Con soli 19,99 euro mensili a mezzo carta di credito, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata.

clicca qui per abbonarti anche per un solo mese: ISCRIZIONE

Regola base: disciplina di investimento

|

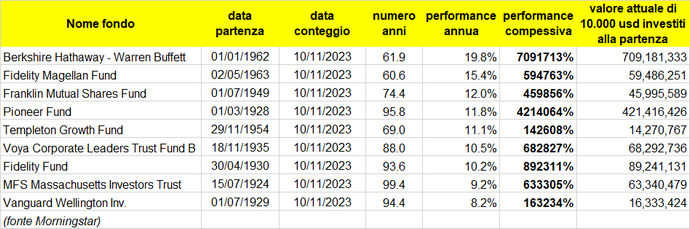

Investiamo sulle stesse società contenute nei portafogli dei grandi investitori ed analisti internazionali

Ogni settimana monitoriamo i portafogli e le performance dei migliori Guru e analisti mondiali, presenti nelle principali classifiche internazionali di rating, privilegiando per i nostri modelli quelle aziende che hanno ottenuto i maggiori risultati e crescite dei dividendi nel medio lungo periodo. Nella tabella qui sotto evidenziamo le performance storiche di alcuni dei grandi portafogli e fondi internazionali a cui si ispira il nostro report.

Disclaimer: Dividendi.org è un blog a carattere informativo e divulgativo sui mercati. Le notizie pubblicate non possono in alcun modo essere considerate come raccomandazioni di acquisto o vendita di titoli, di valute o di operazioni immobiliari. Dividendi.org prepara le analisi, gli studi e gli elaborati sulla base di informazioni provenienti da fonti indipendenti e ritenute autorevoli. Non vi è comunque alcuna garanzia che le previsioni contenute negli elaborati si verifichino puntualmente. Dividendi.org non si assume quindi alcuna responsabilità su eventuali perdite derivanti da acquisti o vendite effettuati dalla clientela a seguito della lettura e interpretazione degli elaborati di volta in volta allestiti. Tali reports devono quindi essere utilizzati dalla clientela unicamente come mezzo per l' ampliamento delle proprie conoscenze nei diversi settori considerati. Per cancellare la propria adesione al secondo livello inviare una email a info@dividendi.org con una richiesta in tal senso.

Nessun commento:

Posta un commento