Come di consueto iniziamo il primo report settimanale di settembre con l'analisi dei dividendi incassati nel mese precedente per i nostri portafogli. Come si evidenzia dai dati, i dividendi hanno messo a segno ulteriori aumenti rispetto allo scorso anno, confermando il costante aumento della rendita passiva generata dal portafoglio, in netta controtendenza rispetto all'andamento in ribasso dei principali indici azionari da inizio anno.

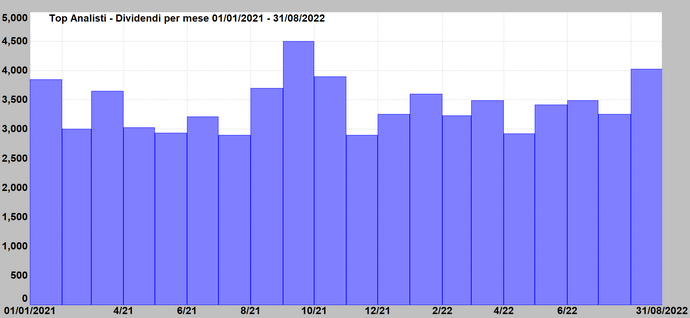

Portafoglio Top Analisti: Complessivamente, abbiamo ricevuto nel mese di agosto un totale di 20 dividendi, per un controvalore di 4.026,27 dollari, al netto delle ritenute fiscali, portando a 27.434,33 dollari incassati da inizio anno, in aumento di 1.169,82 dollari rispetto allo stesso periodo dello scorso anno.

gennaio 2022: 3.603,20 dollari

febbraio 2022: 3.229,71 dollari

marzo 2022: 3.491,87 dollari

aprile 2022: 2.922,06 dollari

maggio 2022: 3.416,55 dollari

giugno 2022: 3.270,85 dollari

luglio 2022: 3.257,54 dollari

agosto 2022: 4.026,27 dollari

media mensile: 3.429,29 dollari

Dal 2010 ad oggi, i dividendi incassati hanno contribuito per quasi il 50% della performance complessiva del portafoglio. Grazie alle crescite costanti delle entrate, e al potente effetto leva generato dall'interesse composto, il rendimento attuale dei dividendi rapportato ai nostri prezzi di medi carico (yield on cost) ammonta oggi ad un significativo 8,5% annuo, rispetto al 3,2% annuo calcolato sugli attuali prezzi di borsa e all'1,6% annuo dell'indice S&P500. Complessivamente, il totale dei dividendi incassati negli ultimi 11 anni è stato quasi pari all'intero capitale originariamente investito. A questo dato si aggiungono tutte le forti plusvalenze realizzate nel periodo.

Top Analisti - Dividendi mensili netti

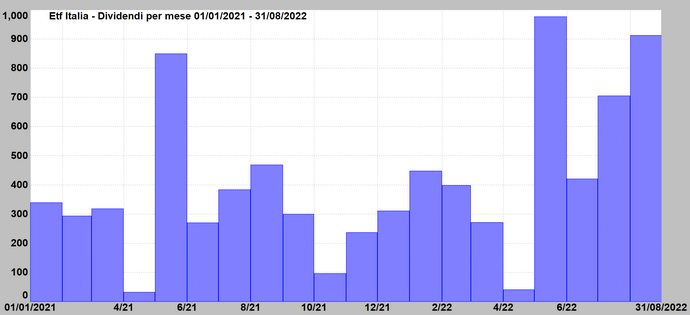

Portafoglio ETF Italia: Complessivamente, abbiamo ricevuto nel mese di agosto un totale di 20 dividendi, per un controvalore di 912,35 euro, al netto delle ritenute fiscali, portando a 4.172,24 euro incassati da inizio anno, in aumento di 274,94 euro rispetto allo stesso periodo dello scorso anno.

gennaio 2022: 447,38 euro

febbraio 2022: 398,59 euro

marzo 2022: 271,48 euro

aprile 2022: 40,55 euro

maggio 2022: 976,45 euro

giugno 2022: 420,14 euro

luglio 2022: 705,31 euro

agosto 2022: 912,35 euro

media mensile: 521,53 euro

ETF Italia - Dividendi mensili netti

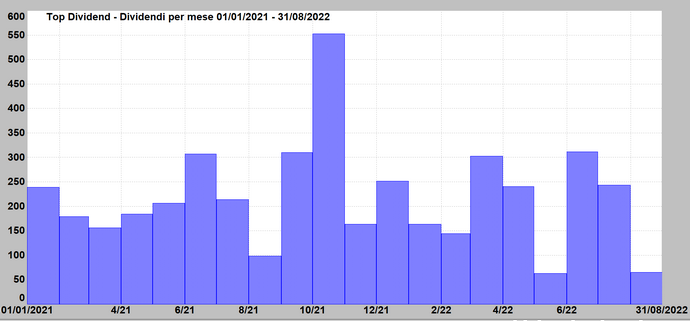

Portafoglio Top Dividend: Complessivamente, abbiamo ricevuto nel mese di agosto un totale di 1 dividendo, per un controvalore di 65,04 dollari, al netto delle ritenute fiscali, portando a 1.533,18 dollari incassati da inizio anno, in leggera flessione di 50,37 dollari rispetto allo stesso periodo dello scorso anno.

gennaio 2022: 163,41 dollari

febbraio 2022: 144,44 dollari

marzo 2022: 302,28 dollari

aprile 2022: 240,73 dollari

maggio 2022: 62,67 dollari

giugno 2022: 311,46 dollari

luglio 2022: 243,15 dollari

agosto 2022: 65,04 dollari

media mensile: 191,64 dollari

Top Dividend - Dividendi mensili netti

Di seguito alcune notizie sui titoli già presenti attualmente nei nostri portafogli:

L'analista Sara Senatore di Bank of America Securities ha ribadito un rating Buy su Starbucks (SBUX), con un obiettivo di prezzo di 109 dollari, pari a +31,4%

L'analista Mircea Dobre di Robert W. Baird ha mantenuto un rating di acquisto su Caterpillar (CAT), con un obiettivo di prezzo di 224 dollari, pari a +23,9%

L'analista Edward Lewis di Atlantic Equities ha mantenuto un rating di acquisto su Coca-Cola (KO), con un obiettivo di prezzo di 72 dollari, pari a +17,7%

L'analista Ivan Feinseth di Tigress Financial ha mantenuto un rating di acquisto su McDonald's (MCD), con un obiettivo di prezzo di 320 dollari, pari a +22%

L'analista David Toung di Argus Research ha alzato il suo rating a BUY su AstraZeneca (AZN), con un obiettivo di prezzo di 75 dollari, pari a +23,6%

Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,2% annuo. Il price earning medio del portafoglio è pari a 15,3 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,5. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,9. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Potenziale portafoglio Top Analisti a 6-12 mesi: +20,7% (17,5% target medio analisti +3,2% dividendo medio) secondo le valutazioni medie di 12 analisti internazionali, con un rating medio dei titoli pari a BUY (2,1), in una scala da 1 Strong Buy a 5 Sell.

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: utilizziamo parte della liquidità disponibile, derivante dagli ultimi incassati e acquistiamo PASSA AL LIVELLO 2. Questo nuovo acquisto dovrebbe generare ulteriori 72 dollari annui di rendita aggiuntiva per il portafoglio Top Analisti. Segue analisi dettagliata del titolo.

Battere l'inflazione con i dividendi investendo nel ricco business dei farmaci generici

Principali motivazioni di acquisto: Nel corso del 2022, il consiglio di amministrazione di questa società ha annunciato un significativo aumento del 9% del dividendo trimestrale, confermando la validità di questo investimento come efficace protezione dall'inflazione e come mantenimento del potere di acquisto delle rendite generate dal nostro portafoglio.

Il progressivo invecchiamento della popolazione porta ogni anno ad un maggiore utilizzo di farmaci, indipendentemente dagli andamenti altalenanti dei cicli economici. In particolare, il costo più accessibile dei farmaci generici rispetto a quelli dei grandi brand, sta aprendo le porte ad uno dei business più promettenti su cui puntare. Si tratta di un enorme mercato da 300 miliardi di dollari, che dovrebbe crescere ulteriormente fino a quota 692 miliardi nel 2027, con una crescita del 12% annuo, contro aumenti più moderati, dal 3% al 6% annuo, per il mercato farmaceutico globale. In sintesi, i farmaci generici e biosimilari rappresentano uno dei settori con le crescite previste più elevate nei prossimi anni.

La nuova società a dividendo che acquistiamo oggi per il nostro portafoglio è uno dei maggiori operatori nei farmaci generici a livello globale ed è posizionata per beneficiare direttamente delle forti crescite del settore. Alle attuali quotazioni il titolo è uno tra i più scontati del settore a Wall Street, con un price earning pari a sole 2,8 volte gli utili attesi per l'anno in corso, circa un quarto rispetto ai diretti competitors e meno di un quinto rispetto all'indice S&P500. Questo rapporto, porta l'earning yield, ovvero il rendimento implicito del titolo, al 35,7% annuo sui prezzi di borsa (100 / 2,8 = 35,7). In altre parole, ipotizzando utili costanti, l'investimento dovrebbe essere già completamente ammortizzato in meno di 3 anni. In realtà, l'azienda prevede utili in ulteriore crescita nei prossimi anni, per cui i potenziali di profitto potrebbero essere ancora maggiori. Su queste basi, il titolo offre forti prospettive di crescita e ottiene un deciso rating BUY come partecipazione chiave per il nostro portafoglio Top Analisti.

Descrizione del business: Fondata nel 1961 ed oltre 38.000 dipendenti, questa società produce, commercializza e distribuisce farmaci generici e di marca, generici complessi, biosimilari e principi attivi farmaceutici in oltre 160 paesi del mondo. L'azienda opera in tutti i principali mercati mondiali, in Cina, e nei grandi paesi emergenti. Il 33% dei ricavi deriva dall'Europa, il 27% dal Nord America, il 19% dai paesi emergenti, 11% da Giappone, Australia e Nuova Zelanda e 10% dalla Cina. L'azienda vanta uno dei portafogli prodotti più ampio del settore con oltre 1400 molecole approvate, ed offre farmaci in varie aree terapeutiche, comprese le malattie infettive e le malattie non trasmissibili, HIV, oncologia, immunologia, endocrinologia, oftalmologia e dermatologia, antibatterici, agenti del sistema nervoso centrale, antistaminici, antiasmatici, cardiovascolari, antivirali, antidiabetici, antimicotici e inibitori della pompa protonica. L'azienda fornisce i farmaci, a farmacie, grossisti e distributori, governi, istituzioni e servizi di supporto, come cliniche diagnostiche, seminari educativi e strumenti digitali per aiutare i pazienti a gestire meglio la loro salute. Distribuisce i suoi prodotti attraverso grossisti e distributori farmaceutici, farmacie tradizionali, farmacie per corrispondenza, e-commerce e farmacie specializzate.

Trend del dividendo: nel corso del 2022, la società ha annunciato un aumento del 9% del dividendo trimestrale, che si attesta al 5,1% annuo sulle attuali quotazioni di borsa. Secondo le intenzioni del management, l'azienda è determinata ad attuare una politica di ulteriori aumenti dei dividendi per il futuro, di pari passo ad una volontà di una rapida riduzione del debito.

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha evidenziato un andamento debole degli utili, con una flessione pari al 4,9% annuo. Per i prossimi 3 anni gli analisti che seguono la società prevedono una inversione del trend, con un aumento degli utili pari a +21,7% annuo.

Multipli di borsa: Il price earning attuale del titolo è pari a sole 2,8 volte gli utili attesi per il 2022. La capitalizzazione attuale è pari a 11 miliardi, con un rapporto prezzo/ricavi pari a 0,7 volte (contro circa 3 volte dei maggiori concorrenti).

Performance in borsa: Da novembre 2020, data della quotazione in borsa dopo lo spinoff, il titolo ha evidenziato un andamento pesante in borsa, con un prezzo attuale attestato sui minimi, ed un ribasso di oltre il 40% (fonte Morningstar), creando una interessante finestra di ingresso per nuovi investimenti.

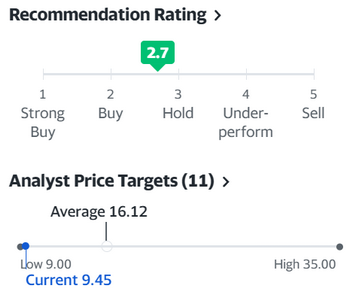

Giudizio degli analisti e valutazioni: Il giudizio medio dei 11 analisti e broker che seguono il titolo è pari a HOLD (2,7) su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell) con un target medio pari a +70,6% per i prossimi 6-12 mesi.

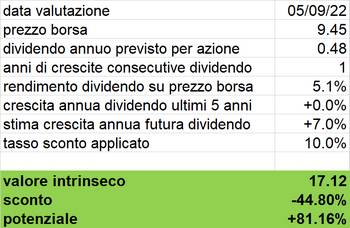

Applichiamo ora una valutazione del titolo sulla base del Dividend Discount Model (DDM). Questo sistema è un metodo usato per la valutazione dei titoli a dividendo. Secondo questo metodo, il valore intrinseco di una società è pari alla somma di tutti i dividendi futuri previsti, attualizzati al valore di oggi, secondo un tasso corretto per il rischio, e tenendo conto del fattore tempo.

Abbiamo considerato i seguenti parametri per il calcolo:

1) Dividendo attuale per azione: 0,48 dollari

2) Stima di crescita futura del dividendo: +7% annuo, valore conservativo, sulla base delle forti stime di crescita degli utili previsti per i prossimi anni

3) Tasso di sconto applicato: 10% annuo

Applicati questi criteri, otteniamo un valore intrinseco del titolo ad oggi pari a 17,12 dollari. Sulla base delle ultime quotazioni di borsa il titolo presenta oggi uno sconto pari al 44,8% rispetto al valore calcolato. Approfittiamo del momento favorevole e acquistiamo oggi questa società per il nostro portafoglio Top Analisti, come una delle posizioni a rendita più interessanti per i prossimi anni.

Portafoglio ETF Italia

Descrizione portafoglio ETF Italia: Questo particolare portafoglio è composto esclusivamente da oltre 20 tra ETF e fondi chiusi, tutti quotati sulla borsa di Milano e facilmente negoziabili con qualsiasi banca o intermediario di trading online. Con oltre 40 cedole distribuite ogni anno ai partecipanti e operazioni di trading limitate, il portafoglio ETF Italia costituisce un potente e comodo strumento in grado di abbinare una rendita annua crescente a potenziali incrementi del capitale investito nel medio lungo termine, con una composizione bilanciata di azioni, obbligazioni, fondi immobiliari, materie prime e metalli preziosi. La facilità di utilizzo dello strumento ETF permette di costruire portafogli fortemente diversificati anche con piccole disponibilità, puntando su aree del mondo in forte crescita o su comparti specifici difficilmente raggiungibili con investimenti diretti. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata chiaramente la percentuale di investimento suggerita per ogni ETF. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni ETF con la stessa proporzione suggerita nel modello.

Movimenti di oggi per il portafoglio ETF Italia:

Vendite: PASSA AL LIVELLO 2.

Nuovi acquisti: PASSA AL LIVELLO 2. Vediamo ora nel dettaglio l'analisi del nuovo ETF.

1.800 società internazionali ad elevato dividendo con un solo ETF a cedola trimestrale

Questo particolare fondo include in un solo strumento le migliori società a dividendo di tutto il mondo ed è attualmente uno dei più performanti del nostro portafoglio. Dal 26 gennaio 2021, data del nostro primo inserimento in portafoglio, l' ETF ha messo a segno una performance pari a +21,3% (compresi i dividendi incassati), dopo avere superato anche un picco di oltre il 28% nei massimi dei mesi scorsi.

Nonostante il rialzo e l'aumento del rendimento prodotto dalle cedole, il fondo offre ancora fondamentali interessanti e multipli a sconto rispetto ai principali mercati azionari internazionali. Il price earning medio del fondo risulta infatti pari a sole 11 volte gli utili previsti per l'anno in corso. Questo particolare e innovativo ETF low cost a replica fisica investe su un ampio portafoglio diversificato di 1781 aziende leader a dividendo in oltre 50 paesi del mondo, compresi i paesi emergenti, selezionate tra quelle che distribuiscono dividendi superiori alla media. Il fondo raccoglie tutti i dividendi con l’obiettivo di liquidarli ai partecipanti, con cadenza regolare ogni tre mesi. In sintesi si tratta di un potente strumento a rendita che forma anche da solo un portafoglio ampio e diversificato sulle migliori aziende internazionali a dividendo. Sulla base delle distribuzioni storiche, il rendimento da dividendo ammonta al 3,9% annuo. In aggiunta, dal 2013 ad oggi il fondo vanta una performance pari a +52,4%. Con un costo molto contenuto (TER 0,29%) ed oltre 2,9 miliardi di patrimonio, questo fondo costituisce una partecipazione chiave a dividendo per il nostro modello, e include diverse società presenti anche singolarmente in entrambi i nostri portafogli Top Analisti e Top Dividend, come Johnson & Johnson, Chevron, Procter & Gamble, Pfizer, Abbvie e Coca Cola. Il 43,6% del patrimonio dell' ETF è attualmente investito negli Stati Uniti, seguito dal 8,2% del Giappone e 8,1% del Regno Unito. Osservando i fondamentali, il fondo presenta una capitalizzazione media di 66,9 miliardi di dollari per titolo, un rapporto prezzo utili pari a 11 volte, un valore di libro pari a 1,6 volte, ed una crescita prevista degli utili del 9,4% annuo composto. Alla luce dei multipli interessanti, questo particolare ETF è un efficace strumento per investitori che come noi sono alla ricerca di rendite periodiche crescenti nel tempo. Su queste basi, alle attuali quotazioni, il fondo risulta interessante per nuovi acquisti, in un' ottica di accumulo, mediando i prezzi.

Buoni dividendi a tutti!

Paolo CrociatoCon soli 19,99 euro mensili a mezzo carta di credito, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata.

clicca qui per abbonarti anche per un solo mese: ISCRIZIONE

Regola base: disciplina di investimento

|

Nessun commento:

Posta un commento