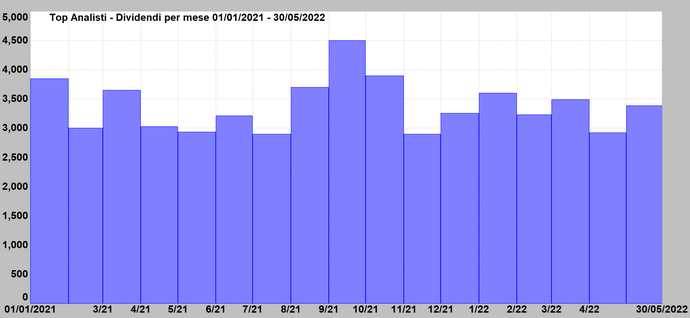

Come di consueto iniziamo il primo report settimanale di giugno con l'analisi dei dividendi incassati nel mese precedente per il nostro portafoglio Top Analisti. Complessivamente, abbiamo ricevuto nel mese di maggio un totale di 19 dividendi, per un totale di 3.416,55 dollari, al netto delle ritenute fiscali, portando a 16.663,39 dollari incassati da inizio anno, in aumento di 206,83 dollari rispetto allo stesso periodo dello scorso anno. Il risultato conferma il costante aumento della rendita passiva generata dal portafoglio, nonostante l'andamento in ribasso dei principali indici azionari da inizio anno.

gennaio 2022: 3.603,20 dollari

febbraio 2022: 3.229,71 dollari

marzo 2022: 3.491,87 dollari

aprile 2022: 2.922,06 dollari

maggio 2022: 3.416,55 dollari

Totale dividendi gennaio-agosto 2021: 16.663,39 dollari

media mensile: 3.332,67 dollari

Dal 2010 ad oggi, i dividendi incassati hanno contribuito per quasi il 50% della performance complessiva del portafoglio. Grazie alle crescite costanti delle entrate, e al potente effetto leva generato dall'interesse composto, il rendimento attuale dei dividendi rapportato ai nostri prezzi di medi carico (yield on cost) ammonta oggi ad un significativo 8,5% annuo, rispetto al 3,1% annuo calcolato sugli attuali prezzi di borsa e all'1,4% annuo dell'indice S&P500. Complessivamente, il totale dei dividendi incassati negli ultimi 11 anni è stato quasi pari all'intero capitale originariamente investito. A questo dato si aggiungono tutte le forti plusvalenze realizzate nel periodo.

Top Analisti - Dividendi mensili netti

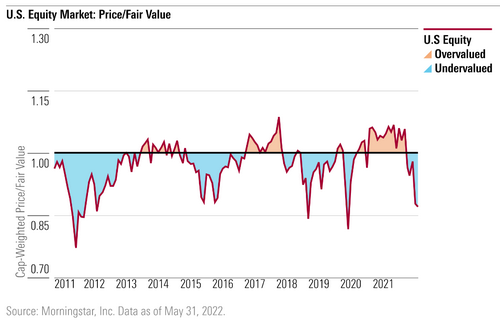

La settimana appena trascorsa ha confermato un andamento debole per i principali indici azionari internazionali, dopo i dati sul mercato del lavoro Usa superiori alle attese, che hanno aumentato i timori di un intervento sui tassi più deciso da parte della Fed. In questo contesto, i mercati stanno correggendo gli eccessi degli ultimi mesi, con le quotazioni che appaiono nuovamente interessanti. Secondo Morningstar, le azioni Usa sono scambiate oggi con uno sconto visto raramente nel passato, e anche dopo il recente il rimbalzo del mercato, l'attuale selloff offre la possibilità di investire in azioni significativamente sottovalutate. Al 31 maggio 2022, il prezzo/fair value del paniere dei titoli coperti dal team di analisti azionari Morningstar era di 0,87 volte. Dal 2011, su base mensile, ci sono stati solo pochi altri casi in cui i mercati sono stati scambiati con uno sconto così elevato rispetto alla valutazione intrinseca. L'attuale livello di sottovalutazione, afferma Morningstar, rappresenta il più grande sconto sul fair value dalla pandemia nel marzo 2020 e dalle preoccupazioni per la crescita economica di dicembre 2018, che avevano fatto scendere le azioni. In un arco temporale storico più lungo, l'unico altro caso in cui la metrica prezzo/valore intrinseco era scesa più in basso, risale all'autunno del 2011, sulla scia delle preoccupazioni sul possibile contagio della crisi del debito greco, e ancora in precedenza, verso la metà del 2015 e l'inizio del 2016, quando i mercati azionari statunitensi erano scesi a causa del calo della crescita economica in Cina e del crollo dei prezzi del petrolio. Nel passato, tutte queste fasi di sottovalutazione, si sono distinte come periodi favorevoli per acquistare, in quanto seguite da successivi periodi prolungati di rialzi in borsa. Il grafico sotto rappresenta i cicli degli ultimi anni, con le zone in azzurro che rappresentano i periodi di sottovalutazione del mercato (migliori momenti per investire) e le zone in arancio, che evidenziano i periodi di maggiore sopravvalutazione.

In questo contesto, proseguiamo nel nostro obiettivo di incremento delle rendite dei portafogli, approfittando dei momenti di debolezza come quello attuale per potenziare il livello complessivo dei dividendi, accumulando posizioni sulle società che presentano le migliori prospettive di crescita, indipendentemente dall'andamento di breve termine mercati azionari.

Di seguito alcune notizie sui titoli già presenti attualmente nei nostri portafogli:

L'analista Jeanine Wai di Barclays ha mantenuto un rating Buy su Chevron (CVX), con un obiettivo di prezzo di 196 dollari, pari a +10,3%

L'analista John Staszak di Argus Research ha ribadito un rating Buy su McDonald's (MCD), con un obiettivo di prezzo di 300 dollari, pari a +20,8%

L'analista Stephen Powers di Deutsche Bank ha mantenuto un rating Buy su Procter & Gamble (PG), riducendo l'obiettivo di prezzo da $177 a $171, pari a +17,2% dalle attuali quotazioni

L'analista Keith Bachman di BMO Capital ha mantenuto un rating Buy su Microsoft (MSFT), con un obiettivo di prezzo di 345 dollari, pari a +27,8%

L'analista Sheila Kahyaoglu di Jefferies ha mantenuto un rating Buy su Raytheon Technologies (RTX), con un obiettivo di prezzo di 120 dollari, pari a +24,6%

L'analista Kenneth Zaslow di BMO Capital ha mantenuto un rating Buy su Ingredion (INGR), con un obiettivo di prezzo di 112 dollari, pari a +20,2%

Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,1% annuo. Il price earning medio del portafoglio è pari a 16,5 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,5. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,9. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Potenziale portafoglio Top Analisti a 6-12 mesi: +17,9% (14,8% target medio analisti +3,1% dividendo medio) secondo le valutazioni medie di 11 analisti internazionali, con un rating medio dei titoli pari a BUY (2,1), in una scala da 1 Strong Buy a 5 Sell.

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: PASSA AL LIVELLO 2. Questo nuovo acquisto dovrebbe generare da subito ulteriori 43 dollari di rendita annua per il portafoglio. Vediamo ora nel dettaglio l'analisi della nuova società che acquistiamo oggi per il portafoglio.

Nuovo BUY - Un network di 29.000 fast food nel mondo con dividendi elevati e quotazioni a sconto

Questa importante società operante nella ristorazione vanta tra i propri soci autorevoli investitori internazionali. Tra questi evidenziamo il miliardario Bill Ackman, che detiene oltre 23 milioni di azioni, con una quota di 1,4 miliardi di dollari e una partecipazione pari al 7,7% del capitale della società. Alle attuali quotazioni di borsa, il titolo quota ad un livello inferiore del 30% rispetto ai massimi di tre anni fa, e questa situazione ci permette di investire oggi a prezzi scontati su un business difensivo, con elevate prospettive di crescita per i prossimi anni.

Descrizione del business: Fondata nel 1954 ed oltre 500.000 tra dipendenti e collaboratori in franchising, questa azienda detiene attualmente un network di oltre 29.000 ristoranti in 100 paesi del mondo, suddivisi su quattro dei marchi più conosciuti del settore, per 11 milioni di clienti serviti ogni giorno in tutto il mondo. I numeri sono da record, con ricavi per 5,5 miliardi annui, 2 miliardi di tazze di caffè e 2,1 miliardi di hamburger serviti ogni anno. In aggiunta, la società ha annunciato un ambizioso obiettivo di raggiungere la quota record di 40.000 ristoranti nel mondo, confermandosi come uno dei maggiori operatori globali nel settore della ristorazione.

Secondo il management, la politica di dividendi elevati, abbinata alla crescita dei flussi di cassa e alla strategia di acquisti di azioni proprie (buyback) saranno i motori della creazione di valore per gli azionisti. Sulla base dei piani di sviluppo previsti dall'azienda gli analisti prevedono utili in crescita di oltre il 10% annuo composto per i prossimi 5 anni.

Trend del dividendo: La società vanta un importante primato nei confronti dei suoi azionisti, con 10 anni consecutivi di aumenti del dividendo. Il dividendo attuale è pari al 4,2% annuo, corrisposto in quattro rate trimestrali, con un Pay Out pari al 78%. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, sono da preferire società che mantengono livelli di Pay Out più contenuti, a garanzia di stabilità delle cedole anche per il futuro. Negli ultimi 3 anni il tasso di crescita del dividendo è stato pari al 26% annuo composto. Ipotizzando per il futuro gli stessi livelli di crescita conseguiti nell’ultimo decennio, tra dieci anni la rendita da dividendo potrebbe superare ampiamente il 10% annuo.

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha incrementato gli utili con una crescita media del 27% annuo composto. Per i prossimi 5 anni gli analisti stimano una crescita annua composta degli utili pari al 9,2% annuo.

Multipli di borsa: Il price earning attuale del titolo è pari a 14,7 volte gli utili attesi per il 2022. La capitalizzazione attuale è pari a 15,8 miliardi, con un rapporto prezzo/ricavi pari a 3,9 volte.

Performance in borsa: Negli ultimi 8 anni il titolo ha messo a segno risultati positivi, con un rendimento complessivo pari a +41,8%. Nonostante la crescita ottenuta, il titolo quota ora ad un livello inferiore del 30% rispetto ai massimi toccati a fine agosto 2019, creando una interessante finestra di ingresso sul titolo.

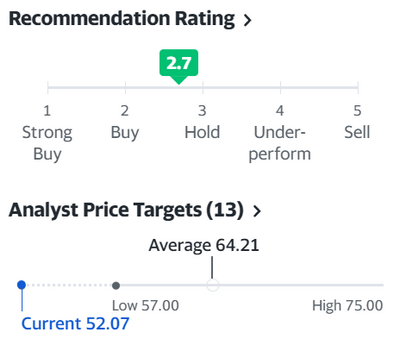

Giudizio degli analisti e valutazioni: Il giudizio medio di 13 analisti e broker che seguono il titolo è pari a 2,7 HOLD su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell), con un target medio pari a +17,6% per i prossimi 12 mesi. In aggiunta, gli analisti di Morningstar assegnano al titolo un rating di quattro stelle, con un potenziale pari a +28,6% rispetto al valore intrinseco calcolato.

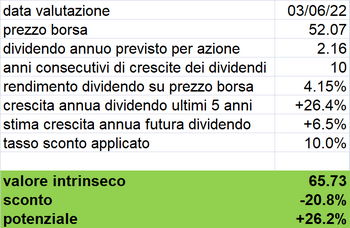

Valutazione: Applichiamo ora una valutazione del titolo sulla base del Dividend Discount Model (DDM). Questo sistema è un metodo usato per la valutazione dei titoli a dividendo. Secondo questo metodo, il valore intrinseco di una società è pari alla somma di tutti i dividendi futuri previsti, attualizzati al valore di oggi, secondo un tasso corretto per il rischio, e tenendo conto del fattore tempo.

Abbiamo considerato i seguenti parametri per il calcolo:

1) Dividendo attuale per azione: 2,16 dollari

2) Stima di crescita futura del dividendo: +6,5% annuo, valore conservativo, sulla base della crescita effettiva, ottenuta dalla società negli ultimi 10 anni

3) Tasso di sconto applicato: 10% annuo

Applicati questi criteri, otteniamo un valore intrinseco del titolo ad oggi pari a 65,73 dollari. Sulla base delle ultime quotazioni di borsa il titolo presenta oggi uno sconto pari al 20,8% rispetto al valore calcolato. Su questa basi, aumentiamo oggi l'esposizione su questa società per il nostro portafoglio Top Analisti.

Portafoglio ETF Italia

Descrizione portafoglio ETF Italia: Questo particolare portafoglio è composto esclusivamente da oltre 20 tra ETF e fondi chiusi, tutti quotati sulla borsa di Milano e facilmente negoziabili con qualsiasi banca o intermediario di trading online. Con oltre 40 cedole distribuite ogni anno ai partecipanti e operazioni di trading limitate, il portafoglio ETF Italia costituisce un potente e comodo strumento in grado di abbinare una rendita annua crescente a potenziali incrementi del capitale investito nel medio lungo termine, con una composizione bilanciata di azioni, obbligazioni, fondi immobiliari, materie prime e metalli preziosi. La facilità di utilizzo dello strumento ETF permette di costruire portafogli fortemente diversificati anche con piccole disponibilità, puntando su aree del mondo in forte crescita o su comparti specifici difficilmente raggiungibili con investimenti diretti. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata chiaramente la percentuale di investimento suggerita per ogni ETF. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni ETF con la stessa proporzione suggerita nel modello.

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: PASSA AL LIVELLO 2. Segue analisi dettagliata dell'ETF.

Dividendo 4,5% con cedola mensile - Investire a breve termine su 600 obbligazioni internazionali ad alto rendimento con un solo ETF

La scorsa settimana abbiamo incassato il dividendo mensile su questo particolare ETF obbligazionario. Sulla base delle ultime cedole percepite, il rendimento distribuito da questo fondo è uno dei più elevati tra tutti gli ETF che compongono il nostro portafoglio, con un tasso pari al 4,5% annuo sulle attuali quotazioni di borsa. Questo ETF obbligazionario è incluso da tempo nel nostro portafoglio ETF Italia, e ci permette di beneficiare di una elevata distribuzione mensile, investendo in un ampio paniere di obbligazioni in dollari Usa a breve termine con il rischio cambio coperto. In uno scenario globale di tassi di interesse in rialzo, preferiamo orientarci verso le scadenze brevi al fine di ridurre al minimo le possibili flessioni dei corsi in caso di ulteriori aumenti. Da inizio 2022, il fondo ha evidenziato un risultato negativo di circa il 5%, contenendo le flessioni più ampie registrate dal reddito fisso Usa nel periodo. Nel mese di maggio appena trascorso, il fondo ha registrato una maggiore stabilità dei corsi, grazie anche al rendimento medio a scadenza delle obbligazioni in portafoglio, salito al 7,12% annuo. Questo particolare ETF vanta un patrimonio gestito di quasi 1,5 miliardi di dollari, ed investe in un paniere di oltre 600 obbligazioni corporate ad elevato rendimento, tutte denominate in dollari Usa, a cedola fissa e un ammontare minimo in circolazione di 100 milioni di USD, con copertura del rischio cambio in euro ed una scadenza media dei titoli in portafoglio intorno ai tre anni.

Grazie a queste caratteristiche orientate al breve termine, il fondo risulta meno sensibile alle variazioni dei corsi, in aggiunta alle cedole regolari distribuite con cadenza mensile. Attualmente, oltre il 90% dei titoli contenuti nell'ETF è posizionato nel segmento High Yield, con meno del 10% su obbligazioni con rating Investment grade. La rischiosità risulta quindi superiore ad altri strumenti obbligazionari, ma viene attenuata dalla elevata diversificazione tra titoli e settori, permettendo di accedere ad un mercato complesso anche con importi più contenuti. La recente debolezza del comparto High Yield, abbinata ai dividendi elevati distribuiti ogni mese, rende interessante questo ETF per nuovi acquisti o per mediare i corsi a prezzi scontati.

Buoni dividendi a tutti!

Paolo Crociato

Con soli 19,99 euro mensili a mezzo carta di credito, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata.

clicca qui per abbonarti anche per un solo mese: ISCRIZIONE

Regola base: disciplina di investimento

|

Nessun commento:

Posta un commento